قدرت بیت کوین بیشتر است یا استراتژی سرمایهگذاری وارن بافت؟

وارن بافت یکی از موفقترین سرمایهگذاران بزرگ دنیا و البته یکی از مخالفین سرسخت بیت کوین و ارزهای دیجیتال است. استراتژی سرمایهگذاری شرکت تحت مدیریت بافت، تا حد زیادی شبیه هولد کردن در فضای رمزارزها است. با این حال کدام یک از این دو روش، یعنی خرید و هولد بیت کوین یا استرانژی سرمایهگذاری وارن بافت عملکرد و سوددهی بهتری داشته است؟

به گزارش والکس و به نقل از cryptointelligence، وارن بافت (Warren Buffett)، سرمایهگذار مشهور و رئیس برکشایر هاتاوی ، به تازگی تولد ۹۳ سالگی خود را جشن گرفته است. او در طول دوران حرفهای طولانیمدت خود، به یک استراتژی سرمایهگذاری مشابه رویکرد «خرید و هولد» که در بازار ارزهای دیجیتال هم دیده میشود، پایبند بوده است.

با این حال، منطق بافت براساس داراییهایی با پتانسیل درآمدزایی بالا بوده و در بخشهایی سرمایهگذاری میکند که او و تیمش دانش عمیقی در مورد ریسکهای مربوطه، رقابت، و مزایای آنها دارند.

سوالی که پیش میآید است که آیا چنین استراتژی متمرکزی میتواند از بیت کوین در طولانیمدت عملکرد و سوددهی بهتری داشته باشد؟

علاوه بر این، اینکه چرا وارن بافت، یکی از بزرگترین تحلیلگران سهام، در حال حاضر پول نقد بسیار زیاد و اوراق قرضه کوتاهمدت را در جایگاه دومین بخش بزرگ سبد خود نگهداری میکند، جای تأمل دارد.

به عنوان یک نمونه قابل توجه از رویکرد او میتوان به بزرگترین هولدینگ برکشایر هاتاوی یعنی سهام شرکت اپل (AAPL) اشاره کرد. با وجود اینکه آنها این سهام را در سال ۲۰۱۶ یعنی زمانی که ارزش اپل به بیش از ۵۰۰ میلیارد دلار رسید خریدند، اما برخلاف منطق سرمایهگذاران مراحل اولیه فاز رشد، برکشایر هاتاوی در سال ۲۰۲۲ هم به سرمایهگذاری خود در AAPL ادامه داد و این در حالی است که ارزش سهام اپل از زمان خرید اولیه آنها بیش از ۵۰۰٪ افزایش یافته بود.

این امر نشاندهنده تعهد بافت به استراتژیهای سرمایهگذاری بلندمدت، صرف نظر از نوسانات اخیر قیمت است.

برکشایر هاتاوی در نامهای به سهامداران خود در ماه فوریه ۲۰۱۲، نگرانیهایی را در مورد تضعیف ارزش ارز و محدودیتهای طلا به عنوان یک ذخیره ارزش جهانی مطرح کرد.

آنها ادعا کردند که طلا در عمل کاربردی ندارد، چرا که تقاضا برای اهداف صنعتی و جواهرسازی کمتر از تولید آنهاست.

قیمت طلا اصولاً بر احساسات مبتنی بر ترس استوار است که به افزایش موقت قیمت آن منجر میشود. به عبارت دیگر، سرمایهگذاری در شرکتهای مولد بازدهی قابلتوجهی را ایجاد میکند.

متاسفانه برای بافت، قیمت بیت کوین یک سال پس از اظهارنظرهای تردیدگرایانه وی در مورد پتانسیل ذخیره ارزش کالاهای غیرمولد، ۶۸۳٪ افزایش یافت. سود حاصل از سرمایهگذاری در بیت کوین در عرض چهار سال به رقم خیرهکننده ۹۰۱۴٪ رسید.

برای مقایسه عملکرد سهام برکشایر هاتاوی با بیت کوین، با در نظر گرفتن تمرکز بافت بر درآمد و بازدهی، تحلیلی بر عملکرد سهام این شرکت با استفاده از ضریب سه برای شبیهسازی یک موقعیت اهرمی انجام شد.

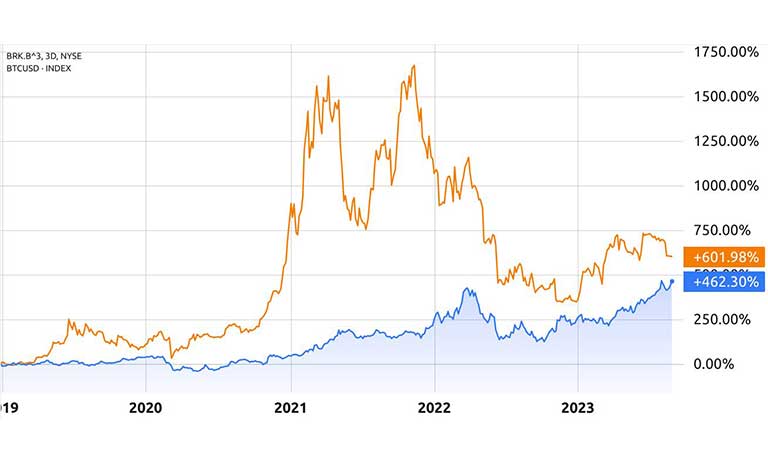

اگر فردی در اوایل سال ۲۰۱۹، مبلغ هزار دلار در بازار اسپات بیت کوین سرمایهگذاری و یک پوزیشن اهرمی لانگ هم در سهام برکشایر هاتاوی باز کرده بود، سودی برابر با ۷۰۲۰ دلار در بیت کوین و در مقابل ۵۶۲۳ دلار در شرکت هولدینگ بافت به دست میآورد.

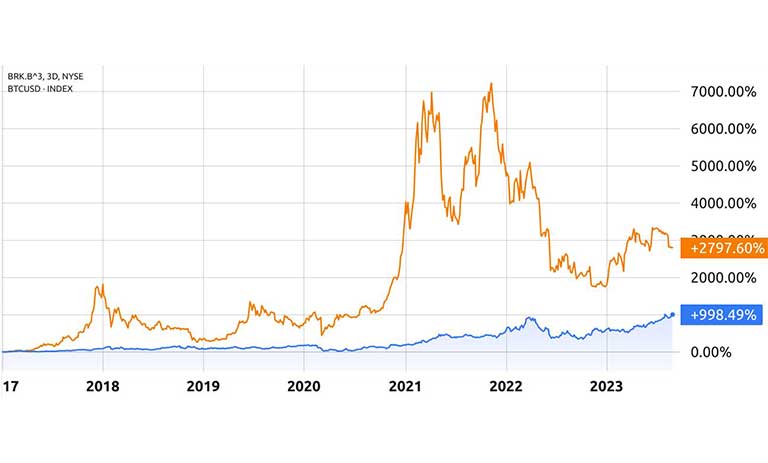

و به همین ترتیب، برای سرمایهگذاریهایی که از سال ۲۰۱۷ آغاز شده بودند، بازدهی حاصل به میزان ۳۷۹۸ دلار در بیت کوین و در مقابل ۱۹۹۸ دلار با استفاده از استراتژی پوزیشن اهرمدار لانگ در سهام برکشایر هاتاوی بوده است.

منطق سرمایهگذاری بافت یک علامت سوال بزرگ هم دارد: برکشایر هاتاوی در حال حاضر معادل ۱۴۷ میلیارد دلار در وجه نقد و سرمایهگذاریهای کوتاهمدت نگهداری میکند، که ۱۸/۵٪ از سرمایه بازار آن را تشکیل میدهد.

چنین چیزی سوالاتی را در مورد برکشایر ایجاد میکند. آیا این شرکت به دنبال یافتن نقاط ورود بهتری به بازار سهام است و یا اینکه بازدهی ۵/۲۵ درصدی از سرمایهگذاری بر روی داراییهای درآمد ثابت را قابل قبول میداند؟

این سناریو نشان میدهد که حتی سرمایهگذاران موفق نیز ممکن است در استفاده از پول نقد خود تردید کنند. و همچنین سوالاتی در این مورد مطرح میشود که آیا وجوه غیرفعال، از جمله ۵/۶ تریلیون دلاری که در صندوقهای بازار پول ذخیره شدهاند، ممکن است به پوششهای جایگزین در برابر افزایش تورم نیاز داشته باشند یا خیر.

هر چند بیت کوین هم ذخیره ارزش بیعیب و نقصی نیست و نوسانات آن یک نگرانی محسوب میشود، اما باید به این نکته توجه داشته باشیم که این دارایی تاکنون با یک رکود اقتصادی جهانی مواجه نشده است.

با این وجود، بیت کوین به طور مداوم عملکرد بهتری نسبت به سهام برکشایر هاتاوی داشته و این نشان میدهد که با گذشت زمان سرمایهگذاران بیشتری آن را به عنوان یک ذخیره ارزش قابلپذیرش در نظر میگیرند.

با در نظر گرفتن این موضوع، وضعیت نقدینگی کنونی برکشایر هاتاوی به عنوان یک زنگ خطر برای کسانی که بیت کوین را زیر سوال میبرند محسوب میشود.

نظر شما چیست؟ آیا خرید و هولد بیت کوین را به نحوه سرمایهگذاری وارن بافت ترجیح میدهید؟

خودتان جواب خودتان را دادید!؟سود کمتر بافت با ریسک کم در مقابل سودزیاد بیت کوین با ریسک بالا….به علاوه اینکه سود اصلی بیت کوین را نهنگها می بلعند و چیزی عاید خورده پاها نمی شود.فردی را می شناسم که ۱۰۰ متر زمین خود را ۱۵۰میلیون فروخت ۵سال پیش، بیت کوین خرید الآن بیت کوینش ۳۰ میلیون می ارزد و زمینش ۲میلیارد تومان!؟

سلام و عرض ادب

ممنونیم از اینکه تجربه یکی از نزدیکان خود را با ما در میان گذاشتید.

اما اینجا یک اشتباه محاسباتی رخ داده است. ۵ سال پیش متوسط قیمت بیت کوین حدود ۳ هزار الی ۶ هزار دلار بود و قیمت دلار در محدوده ۱۲ هزار تومان معامله میشود. به عبارتی ۵ سال پیش قیمت یک بیت کوین چیزی بین ۳۶ میلیون نهایت ۸۰ میلیون تومان بود. بنابراین دوست شما با ۱۵۰ میلیون تومان میتوانست در بدترین حالت “۲ بیت کوین” خریداری کند. و اکنون با قیمت فعلی بیت کوین ارزش دارایی این شخص حدود ۲ میلیارد و ششصد میلیون تومان است، نه ۳۰ میلیون تومان!

سال ۲۰۱۸ بیت کوین ۵ هزار دلاری میشد ۶۰ میلیون تومن یعنی ۱۵۰ تومن دو نیم بیتکوین قیمت امروز بیتکوین ۲۷ هزار دلار که معادل یکمیلیارد سیصد پنجاه که دو نیم بیتکوین به عبارتی سه میلیارد سیصد هفتاد پنج میلیون تومن چطوری بیتکوینش شده ۳۰ میلیون تومن

نکاه به مساله اشتباه هست ، کل ارزش بازار بیت کوین حدود ۵۰۰ میلیارد دلار هست ، در صورتی که ارزش سهام اپل حدود دو هزار و پونصد میلیارد دلار ، بازار ارز دیجیتال به لحاظ حجم جوابگوی سرمایه گذاری برکشایر هتاوی نیست ، برای مثال اگر بخوان صد میلیارد دلار خرید کنند بیشتر از بیست درصد بازار بیت کوین میشه که یاعث میشه قیمت انفجاری افزایش پیدا کنه و بعد نتونن بفروشن . در کنار اون صندوق های سرمایه کذاری معمولا تلاش میکنند در بازارهای سرمایه گذاری کنند که ریسک کمی داشته باشه