تئوری داو چیست و چه نقشی در تحلیل تکنیکال دارد؟

آشنایی با تئوری داو یکی از مهمترین نظریهها و ابزارهای تحلیل تکنیکال، اصول ششگانه، تاریخچه و سیگنالهایخریدوفروش معروف آن.

در دنیای بازارهای مالی، نظریههای اقتصادی متعددی ارائه شدهاند که هدف همهی آنها یک چیز است؛ پیشبینی روند قیمتها. یکی از مهمترین نظریههای مطرح در تحلیل تکنیکال بازارهای مالی، تئوری داو (Dow Theory) است. نظریهای متشکل از ۶ اصل که درک آنها به معاملهگران در شناسایی روندها و پیشبینی قیمتها کمک قابلتوجهی میکند. بهاینترتیب آنها قادر خواهند بود معاملات هوشمندانهتری انجام دهند.

برای استفاده از نظریه داو لازم است که اصولش را شناخته و با نحوهی کاربرد آن هنگام خرید یا فروش آشنا شوید. به همین منظور در این مقاله ابتدا به مرور کلیات این تئوری و سپس تاریخچهی آن میپردازیم. در ادامه نیز اصول ششگانهی تئوری داو را مرور کرده و در آخر سیگنالهای معمول خریدوفروش آن را بیان میکنیم. با ما همراه شده و با یکی از مهمترین نظریهها و ابزارهای تحلیل تکنیکال آشنا شوید.

مروری کلی بر تئوری داو

نظریه داو یا داوجونز (Dow Jones Theory) یک ستون مهم تحلیل تکنیکال در بازارهای مالی است. این نظریه در اساس معتقد است که بازار همواره در روندهای صعودی یا نزولی حرکت میکند. روندهایی که البته هیچگاه به شکل خطوط مستقیم نیستند. یک روند صعودی متشکل از قلهها و درههای متوالی بالاتر و روند نزولی متشکل از قلهها و درههای متوالی پایینتر است.

بسیاری از مفاهیم و عباراتی که امروزه در تحلیل تکنیکال میشنویم از جمله سطوح حمایتی و مقاومتی و روندهای صعودی و نزولی از Dow Theory گرفته شدهاند. سطوح حمایتی و مقاومتی و روندهای صعودی و روند نزولی، ازجملهی این مفاهیم هستند.

هستهی تئوری داو را میتوان بهصورت زیر تعریف کرد:

اگر یکی از شاخصهای بازار سهام از نظر قیمت و حجم اوج یا سطح مقاومت قبلیاش فراتر رود و یک شاخص دیگر نیز با آن همراه شود، روند آن بازار، صعودی درنظر گرفته میشود.

تئوری داو، شامل ۶ اصل یا شرط است که هدفشان تشخیص روند حرکت بازار سهام بهعنوان یکی از اصلیترین بازارهای مالی است. توسعهدهندههای این تئوری بهویژه بنیانگذار آن معتقد هستند که وضعیت بازار سهام میتواند نشاندهندهی وضعیت کلی اقتصادی در یک کشور و نیز دیگر بازارها باشد. بنابراین با تحلیل وضعیت این بازار میتوان، به نوعی روند دیگر بازارها مانند ارز دیجیتال، فارکس و غیره را نیز پیشبینی کرد.

تاریخچه مختصر نظریه داو

مبدع تئوری داو و توسعهدهندهی اصلی آن، چارلز اچ. داو (Charles H. Dow) روزنامهنگار و تحلیلگر اقتصادی اواخر قرن نوزدهم در آمریکاست. او این نظریه را در سلسلهمقالاتی در نشریهی وال استریت ژورنال (Wall Street Journal) منتشر کرد که خود از بنیانگذاران آن بود. چارلز برای تبیین و اثبات نظریهاش شاخصهایی نظیر شاخص صنعتی داوجونز (DJIA) و شاخص ریلی یا حملو نقل داوجونز (DJTA) را ابداع کرد.

داو، همچنین یکی از موسسان شرکت داوجونز و شرکا (Dow Jones & Company) در سال ۱۸۹۶ بههمراه ادوارد جونز (Edward Jones) و چارلز برگسترسر (Charles Bergstresser) است.

تکمیل تئوری داو

چارلز داو به دلیل مرگ زودهنگامش در ۵۱ سالگی و در سال ۱۹۰۲، نتوانست نظریهی خود را کامل کند. این کار را شاگردان و پیروان او با کشف دستنوشتهها و توسعهی نظریاتش انجام دادند. برخی از مهمترین این افراد بههمراه مقالاتشان عبارتند از:

- ویلیام پی. همیلتون (William P. Hamilton) با مقالهی The Stock Market Barometer در سال ۱۹۲۲

- روبرت ریا (Robert Rhea) با مقالهی The Dow Theory در سال ۱۹۳۲

- ای. جورج شیفر (E. Georg Schaefer) با مقالهی How I helped More Than 10,000 Investors to Profit in Stocks در سال ۱۹۶۰

- ریچارد راسل (Richard Russell) با مقالهی The Dow Theory Today در سال ۱۹۶۱

جایگاه امروزی نظریه داو

آنچه امروز با عنوان تحلیل تکنیکال میشناسیم تاحدزیادی منتجشده از نظریات داو و پیروان اوست. بخش اعظم این روش تحلیل بازار، معتقد است که همهی اطلاعات لازم برای پیشبینی قیمتها و روندهای آتی را میتوان از نمودارهای قیمت به دست آورد. امروزه نظریه داو هنوز هم هستهی اصلی تحلیل تکنیکال است هرچند که برخی جنبههای آن مانند تاکید بر ارتباط شاخص حملونقل و شاخص صنعتی داوجونز از آن کنار گذاشته شدهاند.

با این مقدمه در ادامه به شرح اصول تئوری داو میپردازیم.

نهفتگی همه اطلاعات لازم در قیمت

اولین اصل تئوری داو معتقد است که در قیمت یک دارایی، همهی اطلاعات لازم دربارهی آن لحاظ شده است. پتانسیل رشد، احساسات بازار، مزایایخریدوفروش و موفقیت برنامههای مدیریتی صادرکنندگان آن دارایی، مانند شرکتهای صادرکنندهی سهام، نمونههایی از این اطلاعات هستند. بر اساس این اصل، روند کلی یک بازار یا یک ابزار معاملاتی خاص، بر اساس قیمت و روند فعلی آن قابلپیشبینی خواهد بود.

اصل اول تئوری داو بر فرضیهی بازار کارآمد یا EMH استوار شده است. فرضیهای که مطالعهی قیمتها را بر دیگر عوامل مانند ترازنامهی شرکتهای سهام، برای پیشبینی روندهای آتی ارجح میداند. این تئوری بهخوبی از قیمتهای بستهشده در پایان روزهای معاملاتیها بهعنوان یک ابزار شناسایی احساسات بازار استفاده میکند. بهاینترتیب، نوسانات ناپایدار روزانه کنار رفته و تصمیم نهایی فعالان بازار در پایان هر روز معاملاتی ملاک قرار میگیرد.

روندهای سه گانه بازار

تئوری داو روندهای اصلی بازارهای مالی را به سه دستهی اصلی تقسیم میکند که در ادامه آنها را بررسی میکنیم.

روندهای اصلی

روند اصلی، اولیه یا Primary Trends شامل حرکات اصلی بازار بوده و میتواند یک یا چند سال ادامه داشته باشد. روندهای صعودی یا گاوی و نزولی یا خرسی دو روند اصلی هستند که جهت کلی بازار را نشان میدهند. دنبالهروی از این روندها برای معاملهگران خرد، ایدهی هوشمندانهتری است. به روندهای اصلی Wave Motive نیز گفته میشود.

روندهای ثانویه

روند ثانویه یا Secondary Trends در تئوری داو یک الگوی قیمتی است که آن را با عنوان اصلاح بازار (Corrective Wave) نیز میشناسیم. این روندها در طول روندهای اصلی و در جهت مخالفشان اتفاق میافتند. طول دورههای ثانویه معمولا بین سه هفته تا دو ماه است. آنها را پیش از شروع دوبارهی روندهای اصلی میبینیم. رالی در بازارهای نزولی و پولبک (Pull Back) در بازارهای صعودی، نمونههایی از روندهای ثانویه هستند.

روندهای جزئی

یک روند جزئی یا Minor Trends بسیار کوتاهمدت بوده و از چند ساعت تا چند روز دوام میآورد. جهت این روندها نیز میتواند مخالف روندهای اولیه یا ثانویه باشد. اعتماد به روندهای جزئی و حرکت بر اساس آنها نیازمند مهارت بالا در ترید و تحلیل است. به این روندها اصطلاحا نویز یا سروصدای بازار نیز گفته میشود.

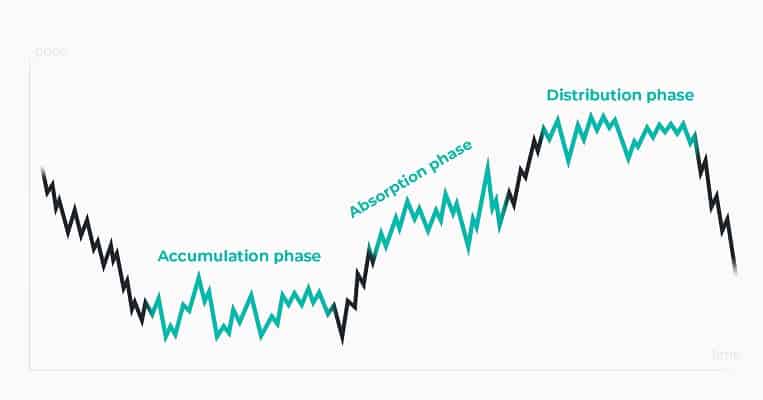

فازهای سه گانه هر روند اصلی

طبق تئوری داو ، یک روند اصلی گاوی یا صعودی، شامل سه فاز زیر است:

- انباشت یا Accumulation که طی آن قیمتها و حجم معاملات همزمان افزایش مییابند.

- مشارکت عمومی که به آن حرکت بزرگ یا Big Move نیز گفته میشود. در این فاز، سرمایهگذاران خرد و متوسط به روند صعودی پیوسته و خرید میکنند. این فاز، طولانیترین مرحلهی یک روند صعودی است.

- مازاد یا Excess که در آن سرمایهگذاران و معاملهگران باتجربه، شروع به خروج از بازار میکنند. این در حالی است که معاملهگران خردتر، هنوز در حال خرید هستند.

مطابق تئوری داو، روندهای نزولی یا خرسی نیز طی سه فاز زیر کامل میشوند:

- توزیع یا Distribution که طی آن، اخبار مربوط به کاهش قیمتها در بازار پخش میشود. در این مرحله سرمایهگذاران باتجربه، موقعیتهای معاملاتیشان را میبندند.

- مشارکت عمومی که طی آن، درست عکس همین مرحله در روندهای صعودی، بیشتر فعالان شروع به خروج از بازار میکنند. هدف آنها جلوگیری از ضررهای بیشتر است. این فاز نیز طولانریترین مرحلهی یک بازار خرسی است.

- وحشت یا پنیک که تئوری داو به آن ناامیدی نیز میگوید. طی این فاز، بدنهی بازار تمام امید خود برای بازگشت قیمتها را از دست داده و به هر قیمتی حاضر است از آن خارج شوند.

لزوم همراهی شاخصها در تشکیل روندها

این مرحله، هستهی اصلی نظریه داو است. مطابق با این اصل، زمانی میتوان از وقوع یک روند مطمئن بود که سیگنالهای ارسالی از شاخصهای تحلیل تکنیکال با یکدیگر هماهنگی داشته باشند. به این معنی که همگی یا حداقل بیشترشان در مراحل اولیه، صعودی یا نزولی شوند. این اصل را تئوری داو در مراحل ابتدایی تکویناش با مثال زیر توضیح میداد:

زمانیکه وضعیت اقتصادی مساعد و تولید پررونق باشد، شاخص صنعتی داوجونز یا DJIA مثبت میشود. در این شرایط، شاخص ریلی داوجونز یا DJTA نیز صعودی خواهد شد؛ چراکه طبیعتا حملونقل کالا افزایش مییابد.

لزوم همراهی حجم و قیمت در تشکیل روندها

مطابق تئوری داو، یک روند قوی، تنها زمانی شکل میگیرد که حجم معاملات نیز همراهی خوبی با آن داشته باشد. بهعنوان مثال، یک روند صعودی برای قدرتگیری و ادامهدار شدن باید با افزایش حجم معاملات با سرعت مناسب همراه شود. مطابق این اصل، اگر قیمت بر خلاف روند اولیه حرکت کند، حجم معاملات نیز به دنبال آن خواهد آمد.

همچنین حجم باید بدون توجه به روندهای ثانویه، همواره روندهای اولیه را همراهی کند. این موضوع نشان میدهد که احساسات بازار، همچنان در جهت روند اولیه است. درغیراینصورت، شاهد تضعیف روند اولیه و تقویت روند ثانویه یا اصلاح بازار تا زمان تبدیل شدن آن به یک روند اصلی خواهیم بود.

ثبات روندها تا زمان وقوع روند معکوس واضح

مطابق این اصل تئوری داو نمیتوان روندهای ثانویه را با بازگشت روندهای اصلی اشتباه کرد. در حقیقت برای تایید عکسشدن روند بازار نیز باید اصول پنجگانهی قبلی صدق کنند. پیشبینی زمان وقوع روندهای اصلی معکوس و تشخیص آنها از روندهای کوتاهمدت دشوار بوده و نیازمند تحلیلهای تکنیکی بیشتر است.

تحلیل سطوح مقاومت و حمایتی یکی از این تکنیکهای تشخیص روندهای معکوس است. بر این اساس، زمانیکه بازار نتواند در یک دورهی نسبتا طولانی، اوج قبلیاش را پشت سر بگذارد یا حداقل تکرار کند باید منتظر شروع روند نزولی باشیم و برعکس. لازم به ذکر است که این نظریه، توضیح چندانی در مورد بازارهای رنج (Range) یا خنثی و نحوهی ترید در آنها ارائه نمیدهد.

سیگنال های معمول خرید و فروش با تئوری داو

در طول سالیانی که از ابداع نظریه داو میگذرد، برخی سیگنالهایخریدوفروش آن بهطور تجربی بهدست آمدهاند. یک سیگنال معمول خرید سهام، طبق این نظریه، شامل مراحل زیر است:

- وقوع یک روند ثانویهی صعودی پس از تشکیل پایینترین سطح حمایتی در یک روند اصلی نزولی

- افت یکی از شاخصهای صنعتی یا ریلی داوجونز به میزان حداقل سه درصد و باقیماندن هردوی آنها در سطحی بالاتر از پایینترین سطح قبلی

- شکستهشدن قیمت، بالاتر از اوج رالی قبلی

یک سیگنال معمول فروش سهام نیز در تئوری داو شامل مراحل زیر است:

- وقوع یک روند ثانویه نزولی پس از تشکیل بالاترین سطح مقاومتی در یک روند اصلی صعودی

- صعود یکی از شاخصهای صنعتی یا ریلی داوجونز به میزان حداقل سه درصد؛ اما باقیماندن هردوی آنها در سطحی پایینتر از بالاترین سطح قبلی

- عبور قیمتها در رالی فعلی از پایینترین سطح حمایتی اخیر

نظریه داو و اهمیت آن برای تریدرها

تئوری داو باوجود عمر بیش از صدسالهاش هنوز هم بهعنوان هستهی تحلیل تکنیکال در بازارهای مالی، بهویژه سهام عمل میکند. بازاری که از نگاه این تئوری، میتواند نشاندهندهی وضعیت کلی اقتصاد و دیگر بازارها باشد. Dow Theory با فرض حرکت همیشگی قیمتها در روندهایی متشکل از اوج و حضیضهای متوالی، شامل ۶ اصل است.

اصول تئوری داو پیش از هرچیز به تریدرها در تشخیص روندهای قیمتی، دوام آنها، قدرت سطوح مقاومت و حمایت کمک میکند. تشخیص بهتر نیز منجر به گشودن و بستن بهموقع موقعیتهای معاملاتی خواهد شد. هرچه تریدر در این امر متخصصتر شود، بیشتر به جرگهی معاملهگران حرفهای میپیوندد. بهاینترتیب او میتواند با ورود و خروجهای زودتر از دیگران، از روندهای پیشرو سود ببرد.

اولین نفری باشید که نظر خود را به اشتراک میگذارید!

اولین نفری باشید که نظر خود را به اشتراک میگذارید!

قیمت بیت کوین BTC

قیمت بیت کوین BTC قیمت اتریوم ETH

قیمت اتریوم ETH قیمت بایننس کوین BNB

قیمت بایننس کوین BNB قیمت تتر USDT

قیمت تتر USDT قیمت نات کوین NOT

قیمت نات کوین NOT قیمت پکس گلد PAXG

قیمت پکس گلد PAXG قیمت کاردانو ADA

قیمت کاردانو ADA قیمت پولکادات DOT

قیمت پولکادات DOT قیمت ترون TRX

قیمت ترون TRX قیمت ریپل XRP

قیمت ریپل XRP قیمت سولانا SOL

قیمت سولانا SOL قیمت اوالانچ AVAX

قیمت اوالانچ AVAX قیمت آربیتروم ARB

قیمت آربیتروم ARB قیمت پپه PEPE

قیمت پپه PEPE قیمت تون کوین TON

قیمت تون کوین TON