روانشناسی بازارهای مالی؛ پیش بینی رفتار تریدرها

درک روانشناسی بازار به شما کمک میکند در شرایط مختلف کسب سود کنید. در این مطلب به شما نحوه تسلط بر احساسات بازار را میآموزیم.

شعار یک معاملهگر موفق این است که «ضرر خود را کاهش دهید و سود خود را جشن بگیرید.» راحت به نظر میرسد، اینگونه نیست؟ سرمایهگذاری در ارز دیجیتال را میتوانید بهعنوان یک کسبوکار و یا به دلیل علاقه خود به این بازار انجام دهید. اگر بخواهید سود زیادی از این بازار کسب کنید و موفق شوید، نمیتوانید احساسات را از معاملات خود جدا کنید. این کاملاً طبیعی است. یک معاملهگر موفق میداند که هرگز نباید اجازه دهد احساسات در تصمیمگیری سرمایهگذاری تأثیر بگذارد. به انجام این کار «روانشناسی بازار» گفته میشود. به عبارت سادهتر روانشناسی بازار به وضعیت عاطفی و ذهنی معاملهگر اشاره دارد که موفقیت یا شکست معاملات را به او دیکته میکند. درک و توسعه یک ذهنیت موفق بهاندازه دانش، تجربه و مهارت در تعیین موفقیت معاملات تأثیرگذار است به همین دلیل در این نوشتار از بلاگ والکس تصمیم داریم به بررسی روانشناسی بازارهای مالی بپردازیم.

شاید از خودتان بپرسید چرا با توجه به اینکه دانش تحلیلی بالایی دارید، اما نمیتوانید مانند سایر تریدرها از بازار سود بگیرید؟ برای گرفتن پاسخ سؤال، این مقاله را تا انتها بخوانید.

روانشناسی بازار چیست؟

به بررسی و تحلیل مکانیزمها و الگوهای رفتاری معاملهگران و فعالان بازارهای مالی، روانشناسی بازار گفته میشود و یک احساس کلی است که بازار در یک زمان مشخص آن را تجربه میکند. از عوامل کلی که بر ذهنیت سرمایهگذاری معاملهگران تأثیر میگذارد میتوان به ترس، امید، انتظارات و شرایط اشاره کرد. در این علم، ابتدا الگوهای رفتاری معاملهگران توصیف میشوند و با توجه به آن پیشبینی میشود که معاملهگر در زمانهای مختلف چه رفتارهایی را از خود نشان میدهند. بسیاری از افراد رفتارهای اشتباهی را انجام میدهند که باعث میشود بهجای کسب سود، پشتسرهم ضرر کنند و این رفتارها ریشه در کودکی و نوجوانی آنها دارد. برای اینکه بتوانید این الگوهای اشتباهی را با الگوهای رفتاری جدی جایگزین کنید نیازمند آگاهی، آموزش و رعایت اصول بهعنوان یک معاملهگر هستید.

به طور کلی اتفاقاتی که در زندگی روزمره انسانها رخ میدهد، احساسات و نگرشهای مختلفی را در افراد به وجود میآورد. برای مثال، چنانچه فردی یک معامله را برای مدت طولانی نگه میدارد، نشاندهنده آن است که فرد میخواهد از بروز زیان اجتناب کند. یکی از مواردی که در میزان موفقیت افراد در معامله مؤثر است، رفتار معاملهگر است. یادگیری روانشناسی بازار و تحلیل احساس سرمایه گذاران، تأثیر بسیار زیادی در میزان موفقیت افراد در بازارهای مالی خواهد داشت. در حقیقت میتوان گفت که یکی از ۳ رکن اصلی موفقیت در بازارهای مالی، روانشناسی بازارهای مالی است. فرد معاملهگر که میخواهد به موفقیت برسد بهتر است علاوه بر روشهای معاملاتی و مدیریت سرمایه، بر روانشناسی بازار نیز تسلط کافی را داشته باشد.

اهمیت روانشناسی بازارهای مالی در معامله گری

در برخی مواقع وقتی از منظر تکنیکال به بازار نگاه میکنید، شرایط بازار بسیار آسان به نظر میرسد. برای مثال، وقتی معاملهای که بهتازگی از آن خارج شدهاید را بررسی میکنید، کافیست مواردی که موجب تصمیمگیری شما برای خروج از معامله شدهاند را دوباره تحلیل کنید. سپس به سراغ اندیکاتورها و دیگر ابزارهای معاملاتی بروید و نقطه خروج را در یک جای بهتر انتخاب کنید.

این مسئله به زمانی اختصاص دارد که شما بازار را تنها با نگاه تکنیکال بررسی کردهاید. در برخی از مواقع حتی با درنظرگرفتن بهترین استراتژی مالی باز هم موفق نمیشوید و نمیتوانید معامله سودآوری را داشته باشید. درست در این مواقع روانشناسی بازار اهمیت خود را نشان میدهد.

روانشناسی بازار به ما نشان میدهد که هر روند معینی در بازار بیش از آنکه سود و زیان را به ما نشان دهد، بیانگر احساسات لحظهای بازار است. همچنین میتوانید با کمک روانشناسی ترید از خودتان بهعنوان یک معاملهگر شناخت کافی به دست آورید. از بین بردن مشکلات ذهنی و روانی که مانع موفقیت استراتژیهای معاملاتی میشوند، اصلاً کار راحتی نیست، زیرا این مشکلات اصلی روانی پشت تعصبات پنهان شدهاند و در موقعیتهای حساس آسیبهای زیادی را به افراد وارد میکند.

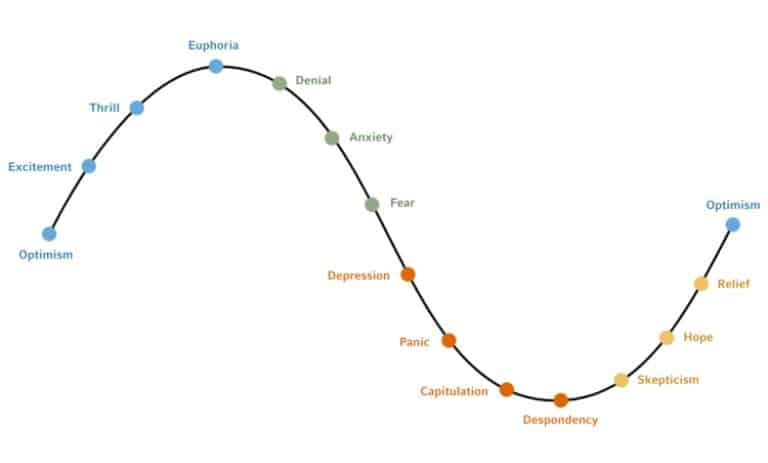

چرخه احساسات سرمایه گذاران در بازارهای مالی

نمودار بالا تمامی حالات احساسی که در چرخه احساسات سرمایهگذاران در بازارهای مالی رخ میدهد را نشان میدهد. خط پیوسته بهعنوان مقدار قیمت دارایی در طول یک دوره توسعه اقتصادی و همچنین رکود متقابل آن در نظر گرفته میشود.

اکراه

مرحله اکراه برای بیشتر سرمایهگذاران یک حالت پیشفرض است. یک معاملهگر در حالت عادی، از ریسککردن و اشتباه کردن بیشتر از ترس از دست دادن، میترسد. به عبارت دیگر، آسیب روحی از دست دادن ۱۰۰۰ دلار، با به دست آوردن همان مقدار اصلاً جبران نمیشود. این نشان میدهد که همه معاملهگران در حالت پیشفرض، ریسکگریز هستند. در حالی که این نکته میتواند از منظر بقا مفید باشد، اما هنگام سرمایهگذاری علیه معاملهگر کار میکند.

خوش بینی تا نشاط

پس از افزایش قیمت داراییها در بازارهای مالی و ادامه داشتن رشد اقتصاد، وضعیت بیمیلی در معاملهگران کاهش پیدا میکند. اخبار مکرر که اوجهای قیمتی جدید را در بازار به نمایش میگذارد، مکالمات اطرافیان درباره کسب سودهای نجومی بهراحتی میتواند احساسات معاملهگر را نسبت به بازار تغییر دهد. در این مواقع حالت روحی ترس از شکست به ترس از دست دادن یا فومو تغییر پیدا میکند. هر زمان که توانستید این احساس را در خود تشخیص دهید، به آن توجه ویژهای داشته باشید، زیرا یکی از فاجعهبارترین ذهنیتیهایی است که یک سرمایهگذار میتواند داشته باشد.

فومو در تمامی مراحل خوشبینی، هیجان و شور و نشاط اتفاق میافتد و بیزاری شما از ضرر کردن در این بازار از بین میرود. در حقیقت شما زیانها را بهعنوان فرصتهای از دست رفته میبینید و واردشدن به بازار در این مقطع زمانی باعث افزایش آسایش ذهنی کوتاهمدت میشود. وارد شدن به بازار در این زمان به شما احساس راحتی میدهد؛ زیرا همراه با گله میدوید نه بر خلاف آنها.

سرمایهگذارانی که در مراحل هیجان، شور و نشاط وارد بازار میشوند، قبل از پایان چرخه سودهای کمی را کسب میکنند و قیمتها کمکم شروع به چرخش میکند.

انکار تا وحشت

نکته خطرناکی که زمان سقفهای بازار رخ میدهد این است که هیچکس بهصورت قطع نمیداند آیا یک سقف واقعی است و یا یک پولبک است و قرار است بازار ریزش کند. احساسات مثبت تمایل دارند تا مدتها پس از رسیدن بازار به اوج خود ادامه پیدا کند و سرمایهگذاران از نظر روانی شروع به محافظت از خود در برابر اخبار منفی یا فاد در ارز دیجیتال میکنند و در نتیجه وارد مرحله انکار میشوند. در مرحله انکار تمایلی برای فروش وجود دارد به همین جهت باعث میشود که بازارها برای مدتی به طور مصنوعی بالا نگه داشته شوند و در همین زمان شرایط شروع به بدتر شدن میکند.

سرمایهگذاران حرفهای که روانشناسی ترید را میشناسند میتوانند احساسات خود را کنترل کنند و به شرایط بازار بهصورت عینی نگاه کنند. در این مرحله شروع به فروش داراییهای دیجیتالی خود میکنند، اما برای اکثر سرمایهگذاران احساس انکار بسیار قوی است و مانع از فروش داراییها میشود.

آنها نمیتوانند باور کنند که روند صعودی بازار تمام شده و با ادامه روند نزولی بازارها، آنها به ترتیب از ترس به یاس و در نهایت به وحشت میروند. با کاهش قیمت داراییها، ضرر گریزی دوباره بر تصمیمگیری ضعف تأثیر میگذارد و معاملهگرانی که میخواهند از درد عاطفی ناشی از ضرر اجتناب کنند، بهجای کمکردن سرمایهگذاریها، سرمایهگذاری زیانده خود را حفظ میکنند.

تسلیم تا اکراه

با ادامه افزایش زیانها، در نهایت بسیاری از سرمایهگذاران به نقطه تسلیم میرسند و از بازار خارج میشوند. در بیشتر اوقات سرمایهگذاران در این مرحله میفروشند زیرا میترسند، استرس دارند و به امنیت پول نقد نیاز دارند.

در حقیقت آنها میتوانند ذخیره قدرت عاطفی خود را تخلیه کنند. بسیاری از افرادی که نزدیک به کف تسلیم میشوند، دیگر سرمایهگذاری را ادامه نمیدهند. آنها تصور میکنند که سرمایهگذاری برای آنها مناسب نیست و خود را به امنیت پول نقد میسپارند.

هنگامی که با توجه نکردن به روانشناسی بازار و به دلیل احساسی از بازار خارج میشوید، بازگشت به آن بسیار دشوار میشود. همان گونه که در چرخه احساسات بازار نشان داده میشود، یک سرمایهگذار باید مراحل ناامیدی، افسردگی، بیعاطفگی و بیتفاوتی را طی کند تا به مرحله اکراه بازگردد. این چرخه میتواند سالها طول بکشد و در طول این فرآیند، بسیاری از سرمایهگذاران با احیای بازار، سودهای خیلی خوبی را کسب کند.

چگونه میتوانیم از چرخه احساسات به نفع خودمان استفاده کنیم؟

برای بسیاری از معاملهگران بازارهای مالی، نادیدهگرفتن احساسات هنگام معامله کردن، امری غیر ممکن است. بههرحال، مسئله معیشت مالی در میان است و در هر صورت احساسات ما درگیر این موضوع میشود. با این حال ترفندهایی وجود دارند که با کمک آنها میتوانید از احساسات خود فاصله بگیرید، همچنین به حالات عاطفی سرمایهگذاران دیگر نیز توجه نکنید.

از نظر عواطف و احساسات باید یاد بگیرید که چگونه در زمان ناراحتی راحت باشید. یعنی باید متوجه باشید و بپذیرید که آنچه احساساتتان به شما میگویند تا در لحظه انجام دهید، به احتمال زیاد اشتباه هستند.

در مقابل هر زمان که نسبت به یک سرمایهگذاری احساس خوشبینی و یا هیجان داشتید این احتمال وجود دارد که بازار به اوج خود نزدیک شده و باید احتیاط کنید. زمانی که ناامید و وحشتزده هستید و چیزی جز فروش داراییهای خود در سر ندارید، این احتمال وجود دارد که دقیقاً برعکس عمل کنید.

درک این موضوع که احساسات شما بهصورت قابل اعتمادی میگوید که چه کاری را نباید انجام دهید، اولین قدم برای غلبه بر تأثیر آنها در پرتفوی شما است. راه دیگری که شما میتوانید برای سود بردن از چرخه احساسات سرمایه گذاران کسب کنید این است که از آن بهعنوان راهنمایی برای ارزیابی جایی که در چرخه بازار هستید استفاده کنید.

زمانی که تمامی افراد درباره میزان سودی که از معاملات ارز دیجیتال به دست آوردهاند صحبت میکنند، میتوانید حس کنید نشانههای خوبی در راه است؛ زیرا قیمتها به محدوده اشباع رسیدهاند و بهتر است سرمایه خود را از بازار خارج کنید. در مقابل، زمانی که اقتصاد و بازارها در حالت ناامیدی و وحشت قرار دارند، زمانی خوبی برای شروع است و احتمالاً باید برای بهرهبرداری آماده شوید.

بهترین راه برای سرمایهگذاری به دور از ماهیت احساسات بازار، پیروی از مدل سرمایهگذاری و استراتژی مخصوص خودتان است. با استفاده از یک رویکرد و استراتژی مبتنی بر قوانین سرمایهگذاری، میتوانید قسمت احساسی تصمیمات سرمایهگذاری خود را حذف کنید. این کار سریعترین راه برای خداحافظی با شکاف رفتاری است که باعث محدود کردن میزان بازدهی شما در انجام معاملات میشود.

شاخص های تجزیه و تحلیل احساسات در بازار ارزهای دیجیتال

هیچ راه مشخصی برای اندازهگیری احساسات بازار و معاملهگران دیگر وجود ندارد. با این حال تعداد کمی از شاخصها و معیارها طراحی شدهاند که با کمک آنها میتوانید یک چشم انداز خوب از نحوه نگاه دیگر معاملهگران به بازار کریپتوکارنسی داشته باشید.

شاخص VIX

یکی از شناختهشدهترین آنها، شاخص “VIX” یا “CBOE Volatility Index” است که به طور گسترده توسط معاملهگران در بازارهای کریپتو، سهام و فارکس استفاده میشود. برخلاف بیشتر اندیکاتورها، VIX یک ابزار مطالعاتی تکنیکال بسیار منحصربهفرد است و در درک احساسات بازار و میزان ترس یا اطمینانی که معاملهگران در لحظه حس میکنند را درک کنید. این اندیکاتور نوسانات مورد انتظار برای دوره ۳۰ روزه آینده را با کمک قراردادهای آپشن وجود روی شاخص “S&P 500” محاسبه میکند. از این اندیکاتور گاهی بهعنوان «شاخص ترس» نیز یاد میشود.

شاخص ترس و طمع (Fear & Greed Index)

یکی از شاخصهای تحلیل احساسات بازار ارزهای دیجیتال که بدون هزینه و رایگان میتوانید از آن استفاده کنید، شاخص ترس و طمع است. این شاخص از شاخص ترس و طمع بازار سهام الگو برداری شده و توسط بخش مالی CNN MONEY ایجاد شدهاست. موارد مورد بررسی در این شاخص، نوسانات بازار، حجم معاملات، احساسات رسانههای اجتماعی، تسلط بیت کوین و روند جستجوی گوگل است. برای مثال، وقتی در بازار نوسان زیاد و حجم معاملات کم باشد، احساسات رسانههای اجتماعی منفی است. تسلط بیت کوین زیاد و روند جستجو گوگل پایین است و شما در نهایت در منطقه ترس قرار میگیرید. در مقابل، چنانچه نوسانات بازار نسبتا کم، حجم معاملات زیاد باشد، احساسات رسانههای اجتماعی مثبت، تسلط بیت کوین کم و روند جستجوی گوگل بالا باشد، بازار کریپتو کارنسی در منطقه ترس و طمع قرار دارد. این شاخص برای معامله در بازه زمانی طولانی تر مفید است؛ زیرا تنها یک بار در روز به روزرسانی میشود.

شاخص بازار گاوی و بازار خرسی

یکی دیگر از شاخصهایی که در روانشناسی بازار به ما کمک میکند، شاخص “Bull & Bear” است که توسط “Augmentin” ایجاد شده است. شاخص خرسی و گاوی بهصورت انحصاری بر احساسات بیت کوین در پلتفرمهای رسانههای اجتماعی بهخصوص Bitcointalk.org، Reddit و Twitter تمرکز دارد. این شاخص دارای یک نرمافزار هوش مصنوعی (AI) است که احساسات و موضوع موردنظر را با استفاده از مکالمات در شبکههای اجتماعی تجزیهوتحلیل میکند. در این شاخص عدد صفر در مقیاس بسیار نزولی و عدد یک بسیار صعودی است. شاخص خرسی و گاوی هر ساعت بهروز میشود و آن را برای معاملات فعال روزانه مناسبتر میکند.

کریپتو رادار Bison’s Cryptoradar

ابزار کریپتورادار یک گزینه مناسب برای تجزیهوتحلیل احساسات بازار ارزهای دیجیتال بهویژه برای آلتکوینهای بزرگ است. این ابزار دارای دو نسخه وبسایت و اپلیکیشن موبایل است. کریپتورادار احساسات رسانههای اجتماعی را برای بیت کوین، اتریوم، بیت کوین کش و لایت کوین در زمان واقعی ردیابی میکند. موقعیت هر یک از ارزهای دیجیتال در این ابزار، در دو سمت مشخص میشود. تعداد توییتها در مورد هر یک از ارزهای دیجیتال مشخص میکند که چقدر از وسط رادار فاصله دارند. با توجه به احساسات موجود در این توییتها ارز دیجیتال در سمت چپ و یا سمت راست رادار قرار میگیرد. سمت چپ احساس منفی و سمت راست یک احساس مثبت است.

چگونه می توانیم به یک معامله گر موفق تبدیل شویم؟

برای درک روانشناسی بازار و تبدیلشدن به یک معاملهگر موفق، کنترل احساسات بسیار حیاتی است. در اینجا چند نکته مفید برای مقابله با ترس، طمع، پشیمانی و امید که بهعنوان معاملهگر باید بدانید را معرفی میکنیم.

ترس را درک کنید

ترس واکنش طبیعی به اتفاقی است که بهعنوان تهدید درک میشود. در بازارهای مالی مختلف مانند کریپتو اتفاقات پرریسک میتوانند به اشکال مختلفی همانند دریافت اخبار منفی از بازار، خوب پیش نرفتن روند معامله و ترس از ضرر یا فومو ارز دیجیتال رخ دهند.

روانشناسی بازار نشان میدهد که ترس یک واکنش طبیعی و منطقی است. با این حال، نحوه واکنش معاملهگر به ترس، چیزی است که موفقیت آنها را تعیین میکند. باید بررسی کنید که در دنیای ارزهای دیجیتال از چه چیزی بیشتر میترسید و چرایی آن را بررسی کنید. بهتر است این مسائل را زودتر از موعد بررسی کنید تا بتوانید احساسات خود را در زمان وقوع حادثه کنترل کنید و واکنش صحیح را انجام دهید. تمرکز شما باید روی حرکت و انجام معامله باشد. درک و غلبه شما بر ترس چیزی است که یک سرمایه گذاری موفق را میسازد.

بر طمع غلبه کنید

هیچکس نمیتواند در یک روز ثروتمند شود. اگر متوجه شدید که در یک روز سود کسب میکنید، موفقیت معامله خود را بپذیرید و ادامه دهید. ماندن در موقعیتهای برنده برای مدت طولانی و تلاش برای به دست آوردن بالاترین میزان سود، دستورالعملی برای فاجعه است. حرص و طمع یک معاملهگر را وسوسه میکند که بیش از حد مطلوب در یک معامله سودآور باقی بماند. روانشناسی بازار نشان میدهد معاملهگرانی که تسلیم این احساسات میشوند نمیتوانند منطقی عمل کنند. به خود بیاموزید که بر آن غلبه کنید. قوانینی را تنظیم کنید، اهداف خود را مشخص کنید، یک استراتژی داشته باید و سپس به آن پایبند باشید.

پشیمانی را کنار بگذارید

گاهی اوقات ممکن است معاملهگر از شرطی که گذاشته بود و نتیجهای از آن حاصل نشد، پشیمان شود. برخی مواقع هم پشیمانی از تعیین نکردن شرطی که میتوانید نتیجه دهد به وجود میآید. بهطورکلی پشیمانی میتواند یک احساس خطرناک باشد زیرا میتواند باعث شود معاملهگران بعداً تصمیماتی بگیرند که به طور کامل روی آن فکر نشده است. این نکته را بپذیرید که هیچکس نمیتواند از تمام فرصتهای موجود در بازار ارزهای دیجیتال استفاده کند. در هر صورت شما مقداری از این فرصتها را از دست میدهید. بهتر است این قاعده روانشناسی بازار را که میگوید «ذهن یک معاملهگر جایی برای پشیمانی ندارد» را بپذیرید. زمانی که این کار را انجام دهید، دیدگاه تجاری شما تغییر خواهد کرد.

از دست دادن امید

بله درست است؛ سرمایهگذاری در بازار کریپتو یکی از مشاغلی است که برخی مواقع باید از شهود خود استفاده کنید. گاهی اوقات وقتی معاملهگر متحمل ضرر میشود، به امید اینکه وضعیت بازار تغییر میکند و سرمایه او باز میگردد، در معامله میمانند. برای موفقیت در این صنعت، یک معاملهگر باید یک استراتژی داشته باشد و درک کند که خیال بافی بهترین گزینه نیست. اگر مدام امیدوار باشید که همه چیز تغییر میکند، کل سرمایه خود را در معرض خطر قرار میدهید.

ویژگی های روانشناسی یک معامله گر موفق

درک روانشناسی بازار تنها اولین گام برای تبدیلشدن به یک معاملهگر است. برای این که بتوانید در این حوزه موفق عمل کنید باید یک سری ویژگیهای مثبت را در خودتان پرورش دهید؛

- بهعنوان یک معاملهگر در بازار کریپتو همیشه سر خود را بالا نگه دارید.

- سعی کنید شخصیتی سازگار داشته باشید و بدانید که در چه زمانی بهتر از موقعیت خود را تغییر دهید.

- منضبط باشید تا بتوانید سرمایهگذاری خود را بدون توجه به هر اتفاقی ادامه دهید.

- از ضررهایی که در مسیر یادگیری بازارهای مالی میکنید درس بگیرید.

- در بازارهای مالی همیشه اطلاعات جدیدی برای یادگیری وجود دارد، همواره مشتاق یادگیری مطالب جدید باشید.

- به جای این که با اکثریت مردم همراه شوید و آنها را دنبال کنید، کاری را انجام دهید که از نظر خودتان فکر میکنید درست است.

- یک استراتژی معاملاتی اصولی داشته باشید و آن را همیشه دنبال کنید.

- سرمایهای وارد دنیای کریپتوکارنسی کنید که تحمل از دست دادن آن را داشته باشید.

- برای خود محدودیتهایی را تعیین کنید و هرگز زیادهروی نکنید.

روانشناسی بازار؛ ترفند درک فراز و فرود بازارهای مالی

در حالی که بهعنوان یک معاملهگر ضروریست که بتوانید نمودارهای ارزهای دیجیتال را بخوانید، کوینهای مختلف را ارزیابی کنید همچنین بسیار مهم است که بتوانید احساساتی که در معاملات شما تأثیر میگذارد را کنترل کنید. حتی با وجود اینکه هیچ راهی برای تضمین سودآوری هر معامله وجود ندارد، اما اگر قوانین روانشناسی بازار را درک کرده و آنها را بپذیرید و در معاملات خود آنها را اجرا کنید میتوانید به یک سرمایهگذار موفق تبدیل شوید.

بیشتر معاملهگران با تمام ویژگیهای ذکر شده متولد نمیشوند، اما با پشتکار داشتن میتوانند تمامی این احساسات را در خود پرورش دهند؛ بنابراین اگر شما میخواهید روانشناسی بازارهای مالی را یاد بگیرید و به یک معاملهگر موفق تبدیل شوید، با نوشتن احساساتی که به بازار دارید و آنهایی که نیاز به پرورش دارند شروع کنید. نقاط قوت و ضعف خود را کشف کنید. خودتان را بر اساس چندین پارامتر مانند صبوری، آیندهنگری، سازگاری، سرسختی و نظم و انضباط ارزیابی کنید. سپس یک برنامه تدوین کنید و روی روانشناسی بازار خود کار کنید؛ زیرا این کار به نهایی به شما کمک میکند تا معاملهگری خود را بهبود ببخشید.

قیمت بیت کوین BTC

قیمت بیت کوین BTC قیمت اتریوم ETH

قیمت اتریوم ETH قیمت بایننس کوین BNB

قیمت بایننس کوین BNB قیمت تتر USDT

قیمت تتر USDT قیمت نات کوین NOT

قیمت نات کوین NOT قیمت پکس گلد PAXG

قیمت پکس گلد PAXG قیمت کاردانو ADA

قیمت کاردانو ADA قیمت پولکادات DOT

قیمت پولکادات DOT قیمت ترون TRX

قیمت ترون TRX قیمت ریپل XRP

قیمت ریپل XRP قیمت سولانا SOL

قیمت سولانا SOL قیمت اوالانچ AVAX

قیمت اوالانچ AVAX قیمت آربیتروم ARB

قیمت آربیتروم ARB قیمت پپه PEPE

قیمت پپه PEPE قیمت تون کوین TON

قیمت تون کوین TON