تحلیل هفتگی بیت کوین؛ با کاهش قیمت بیت کوین دیگر ماینینگ به صرفه نیست

بررسی وضعیت بیت کوین و تحولات شرایط استخراج و انباشت آن با استفاده از دادههای درون شبکهای و پیشبینی آینده بازار با در نظر گرفتن این شاخصها.

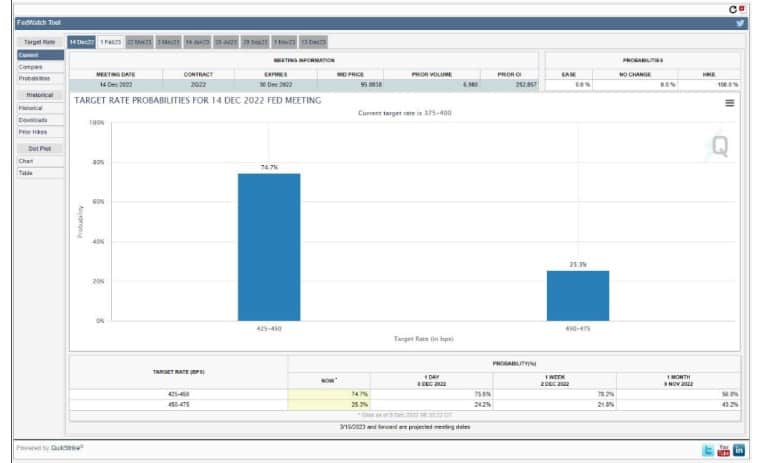

با نزدیکتر شدن به نشست هفته آینده فدرال رزرو، سر و صداها در خصوص احتمال بروز رکود قوت گرفته است. مقامات فدرال رزرو از صحبت در خصوص این نشست منع شدهاند و بازار نیز احتمال کاهش نرخ بهره را طی سال آتی در قیمتها منظور کرده است. پیشبینی بازار آتی از نرخ بهره در دسامبر ۲۰۲۴، ۳.۵ درصد است در حالی که این عدد برای دسامبر ۲۰۲۳، ۴.۵ درصد است.

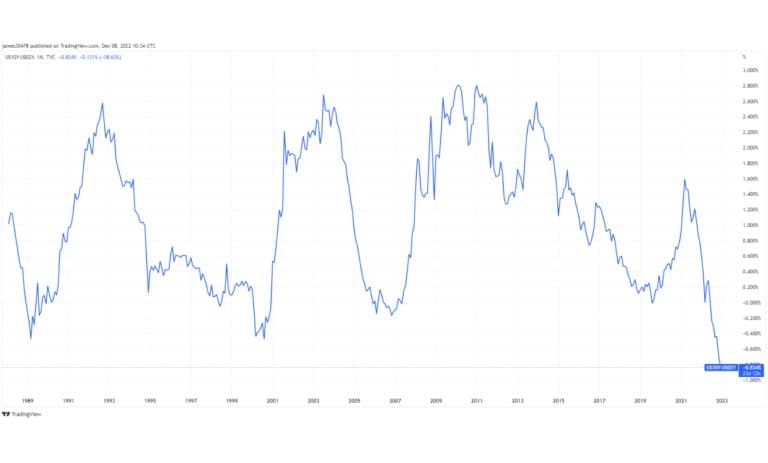

به گزارش والکس و به نقل از Cryptoslate، از میانه ماه اکتبر وضعیت پولی و مالی کمی آرامتر شد؛ نرخ بهره اوراق قرضه کاهش یافت. حاشیه اعتباری نیز کاهش یافت و به کمترین سطوح خود طی چند دهه اخیر رسید. بازار کامودیتی در سوی دیگر صعود را تجربه کرد. فاصله نرخ بهره اوراق قرضه خزانه دو و ده ساله به رکورد تازه منفی ۸۴ bps رسید.

شاخص قیمت تولیدکننده (PPI) که در ۹ دسامبر منتشر شد، بدتر از حد انتظار بود. آزمایش واقعی برای بازار اوراق خزانهداری، پس از انتشار گزارش شاخص قیمت مصرفکننده (CPI) در هفته آینده خواهد بود. بسته به نتایج CPI، میزان افزایش نرخ وجوه فدرال رزرو (بهره) ممکن است تغییر کند. در حال حاضر بازار با احتمالی ۷۵ درصدی معتقد به افزایش ۵۰ bps است. در این صورت نرخ بهره فدرال رزرو به محدوده ۴.۲۵ تا ۴.۵ درصد خواهد رسید.

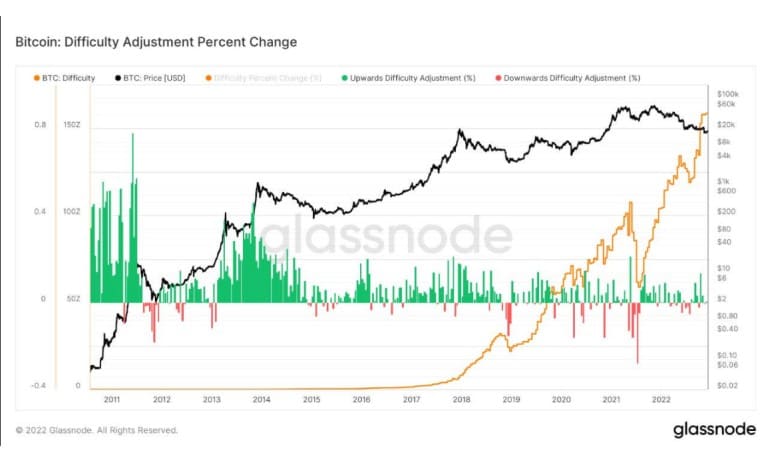

سختی استخراج کاهشی شدید یافت

سختی استخراج شبکه بیت کوین در ۶ دسامبر کاهشی ۷.۳۲ درصدی یافت که بزرگترین اصلاح آن از جولای ۲۰۲۱ و خروج ماینرها از چین به دلیل ممنوعیت دولت آن کشور بود. هر چند کاهش سختی میتواند لبخند را به لبان ماینرها بیاورد اما این شادی دیرپا نیست چرا که در سوی مقابل هش ریت دوباره در حال افزایش به سطوحی نزدیک به ۲۵۰ اگزاهش بر ثانیه است.

از زمان ممنوعیت استخراج ارزهای دیجیتال توسط کشور چین تا کنون، سختی استخراج و هش ریت هر دو تقریبا سه برابر شدهاند که نشان از تقویت امنیت شبکه دارد.

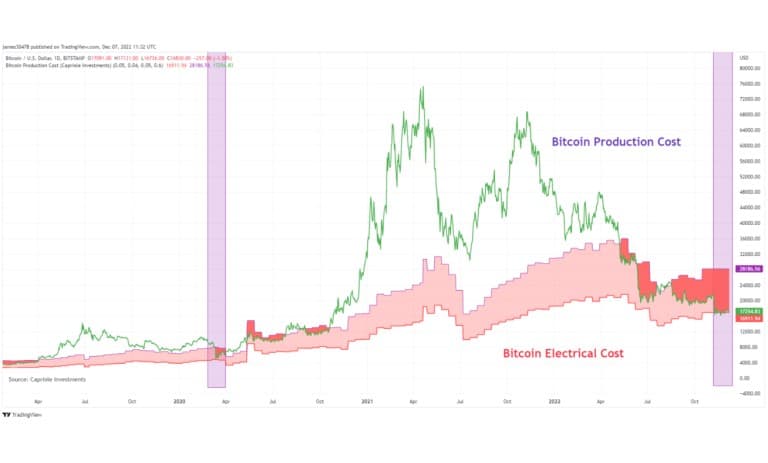

هزینه استخراج بیت کوین از قیمت آن فراتر رفت

مدلی توسط چارلز ادواردز (Charles Edwards) طراحی شده است که تخمین میزند برای تولید یک بیت کوین چه مقدار هزینه تولید (الکتریسیته و…) به کار رفته است.

این مدل کف بسیار خوبی برای قیمت بیت کوین به خصوص در دورههای نزولی فراهم کرده است. تنها چهار بار در تاریخ بیت کوین، قیمت این دارایی کمتر از هزینه تولید آن بوده است.

آخرین باری که قیمت بیت کوین طبق این مدل کمتر از هزینه تولید آن بود، مربوط به دوران کرونا بود. حال با سقوط صرافی FTX، قیمت بیت کوین در اکثر ماه نوامبر کمتر از هزینه تولید آن (حدود ۱۶.۹ هزار دلار) بوده است.

مدل مشابهی توسط هانس هاگ (Hans Hague) ابداع شده است که با استفاده از رگرسیون سختی شبکه کار میکند. این مدل نیز با استفاده از ورودیها، سعی در تخمین هزینه تولید یک بیت کوین دارد.

طبق این مدل، هزینه تولید یک بیت کوین هماکنون ۱۸۸۷۲ دلار است که بیش از قیمت فعلی این رمزارز است. قیمت بیت کوین نخستین بار در ۱۵ نوامبر به پایین هزینه تولید خود نزول کرد. این نخستین بار از زمان بازار خرسی سال ۲۰۱۹-۲۰۲۰ است که بیت کوین وارد چنین ناحیهای میشود.

وضعیت انباشت در بازار خرسی

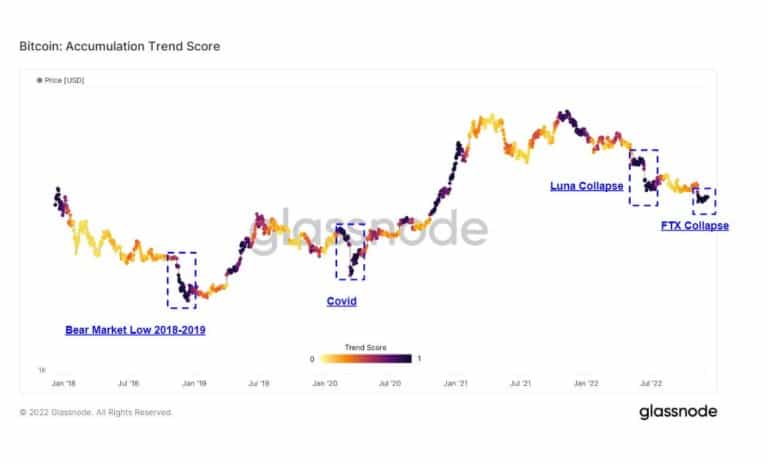

شاخص امتیاز روند انباشت (Accumulation Trend Score)، معیاری برای تعیین اندازه نسبی انباشت افراد/نهادهایی است که در حال خریداری کوین در شبکه هستند. این شاخص هم نمایانگر موجودی آدرس و هم نشاندهنده حجم کوینهای جدیدی است که در ماه گذشته افزودهاند.

اگر این شاخص نزدیک به یک باشد بدین معنی است که در مجموع بازیگران بزرگتر و نهادی (و یا بخش اعظم شبکه) در حال انباشت هستند. مقادیری نزدیک به صفر موید این است که انباشتی در حال رخ دادن نیست. در تصویر زیر نمونههایی از مواردی است که با سقوط قیمت بیت کوین، فرصت انباشت برای برخی از نهادها فراهم شد تا آن را با قیمت کمتری تهیه کنند.

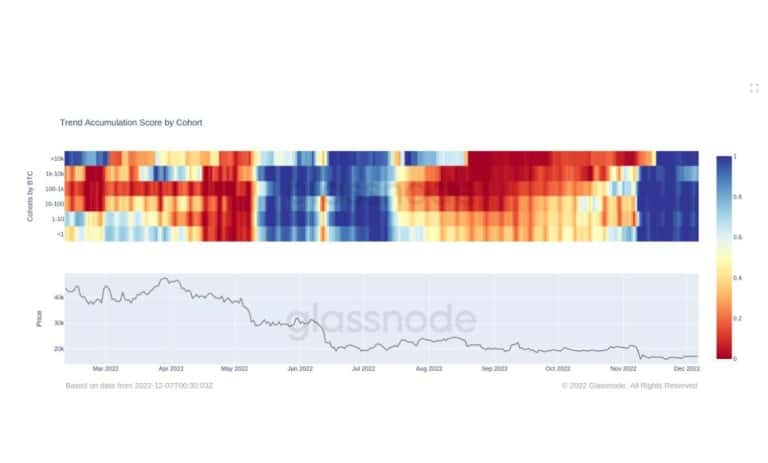

امتیاز روند انباشت به تفکیک گروهها تقسیم شده است تا سطوح انباشت و توزیع را در سال ۲۰۲۲ نشان دهد. در حال حاضر همه گروهها طی ماه اخیر به انباشت علاقه نشان دادهاند که در سال ۲۰۲۲ بیسابقه بوده است.

میزان معاملات منقضی نشده و اهرم در بازار آتی کاهش یافت

با توجه به شرایط کلان اقتصادی و احساسات عمومی، بسیاری از ریسکها از بازار خارج شدهاند که در بازار مشتقات به خوبی مشهود است.

بهره باز (OI) بیت کوین در صرافی بایننس اکنون به سطح ماه جولای بازگشته است. معاملات منقضی نشده (سود باز) کل وجوه تخصیص یافته در قراردادهای آتی است. بیش از ۳۵ هزار بیت کوین از ۵ دسامبر (معادل ۵۹۵ میلیون دلار) در پوزیشنهای مختلف بسته شده است. این معادل ۳۰ درصد کاهش در OI است.

هر چه میزان اهرم (لوریج) در معاملات کمتر باشد، برای سلامت سیستم بهتر است. این اهرم را میتوان با استفاده از نسبت اهرم تخمینی معملاتی آتی (ELR) نشان داد. این شاخص نسبت معاملات منقضی نشده آتی به موجودی صرافیهاست. ELR از اوج خود (۰.۴۱) به ۰.۳ رسیده است. با این حال باید خاطرنشان کرد که این میزان در ابتدای سال ۲۰۲۲ دو دهم بود. بنابراین هنوز هم اهرم زیادی در اکوسیستم وجود دارد.

نوسانات ضمنی (Implied Volatility)، انتظار بازار از نوسان است. با توجه به قیمت معاملات آپشن، میتوانیم نوسان ضمنی دارایی پایه را حساب کنیم. به فرم رسمی، نوسان ضمنی، اختلاف یک محدوده انحراف استاندارد از حرکت مورد انتظار قیمت دارایی در طول یک سال است.

نگاه به وضعیت قراردادهای بیتفاوت به قیمت (At the Money) در شاخص IV در طول زمان، دیدی نرمال شده نسبت به انتظارات نوسانی میدهد که اغلب با احساسات بازار کاهش یا افزایش مییابد. شاخص زیر، نوسان نسبی قراردادهای بیتفاوت (ATM IV) را برای معاملات اختیاری که در یک هفته آتی منقضی میشوند، نشان میدهد.

مشابه مورد سقوط لونا در ماه ژوئن، نوسانات ضمنی بیت کوین در پی سقوط FTX به شدت کاهش پیدا کرده است.

حجم عظیم استیبل کوینهای موجود میتواند سبب ایجاد روند صعودی شود

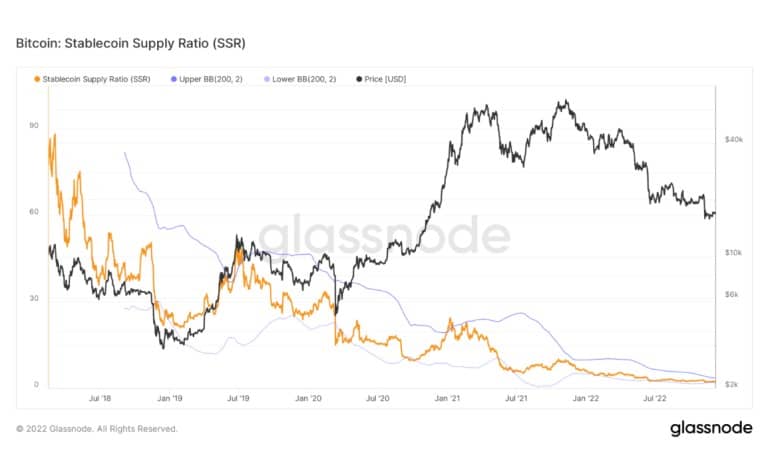

نسبت عرضه استیبل کوین (SSR)، نسبت عرضه بیت کوین به عرضه استیبل کوینهاست یا به عبارتی سادهتر، ارزش بازار بیت کوین به ارزش بازار استیبل کوینها. در این شاخص استیبل کوینهای زیر مدنظر گرفته شدهاند: USDT، USDC، TUSD، DAI، SAI، GUSD و BUSD.

هنگامی که شاخص SSR پایین است، عرضه فعلی استیبل کوینها قدرت خرید بیشتری برای ابتیاع بیت کوین دارد. این شاخص را میتوان شاخصی نیابتی برای درک مکانیک عرضه و تقاضا بین بیت کوین و دلار آمریکا در نظر گرفت.

این نسبت در حال حاضر ۲.۳۴ است که کمترین میزان ثبت شده از سال ۲۰۱۸ است. این شاخص در ژانویه امسال ۶ بوده است.

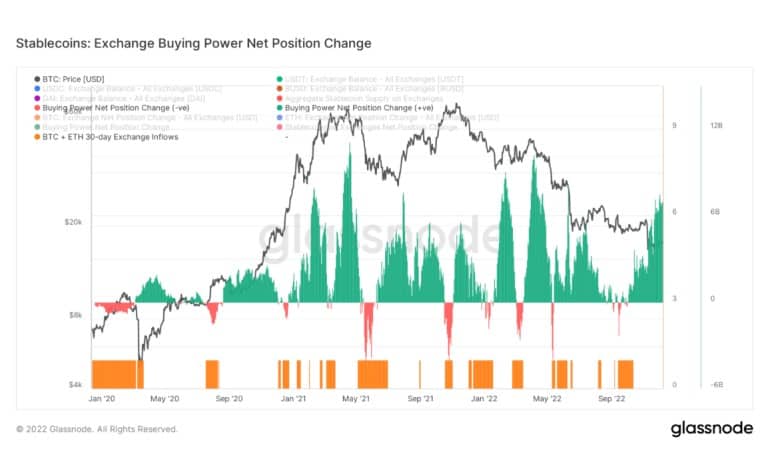

چارت زیر نشان دهنده تغییر قدرت خرید در صرافیهاست. این شاخص تغییرات ۳۰ روزه موجودی استیبل کوینهای مطرح (تتر، USDC، بایننس دلار و دای) در صرافیها را از مبلغ دلاری بیت کوین و اتریوم وارد شده به آنها کم میکند.

مقادیر مثبت نشاندهنده حجم قابل توجه یا در حال افزایش سرمایه ورودی به فرم استیبل کوین (در قیاس با اتر و بیت کوین) به صرافیهاست. این موضوع معمولا موید این نکته است که قدرت خرید دلاری در صرافیها در مقایسه با دو رمزارز بزرگ افزایش یافته است.

در طی دو سال گذشته قدرت خرید استیبل کوینها عمدتا بیشتر شده است. این مقدار هماکنون حدود ۷ میلیارد دلار است که آخرین بار در ابتدای سال جاری مشاهده شد.

اولین نفری باشید که نظر خود را به اشتراک میگذارید!

اولین نفری باشید که نظر خود را به اشتراک میگذارید!

قیمت بیت کوین BTC

قیمت بیت کوین BTC قیمت اتریوم ETH

قیمت اتریوم ETH قیمت بایننس کوین BNB

قیمت بایننس کوین BNB قیمت تتر USDT

قیمت تتر USDT قیمت نات کوین NOT

قیمت نات کوین NOT قیمت پکس گلد PAXG

قیمت پکس گلد PAXG قیمت کاردانو ADA

قیمت کاردانو ADA قیمت پولکادات DOT

قیمت پولکادات DOT قیمت ترون TRX

قیمت ترون TRX قیمت ریپل XRP

قیمت ریپل XRP قیمت سولانا SOL

قیمت سولانا SOL قیمت اوالانچ AVAX

قیمت اوالانچ AVAX قیمت آربیتروم ARB

قیمت آربیتروم ARB قیمت پپه PEPE

قیمت پپه PEPE قیمت تون کوین TON

قیمت تون کوین TON