حباب طلا چیست و چرا شکل میگیرد؟

در این مقاله به سوال حباب طلا چیست پاسخ داده و به محاسبه ارزش واقعی طلا و عواملی که باعث حباب قیمتی طلا می شود میپردازیم.

حباب طلا زمانی شکل میگیرد که قیمت آن بدون هیچ دلیلی و به سرعت از ارزش واقعی بیشتر میشود. هنگامی که در یک دوره کوتاه مدت به دلیل فعالیت دلالان قیمت طلا بالا رفته و از ارزش ذاتی آن فراتر می رود، در این شرایط حباب قیمتی اتفاق افتاده است.

برخلاف املاک، نفت یا سهام شرکتهایی که درآمدزا هستند، طلا ارزش بنیادی بسیار کمی دارد که بتوان براساس آن قیمت واقعی آن را پایهگذاری کرد. این امر باعث میشود قیمت طلا راحتتر تحت تأثیر دلالان قرار گیرد.

برای تعیین اینکه آیا حباب طلا روی داده است یا خیر، بیایید موارد زیر را بررسی کنیم:

- تقاضا برای طلا از کجا سرچشمه میگیرد؟

- حباب قیمت چیست؟

- چرا طلا دیگر پول نیست؟

- ارزش بنیادی طلا چیست؟

در این مقاله از بلاگ والکس درباره عواملی که بر قیمت طلا تأثیر میگذارند و شرایطی که طلا را مستعد حبابها میکند بیشتر بحث میکنیم.

حباب قیمت چیست؟

حباب یک چرخه اقتصادی است که با افزایش سریع ارزش بازار به ویژه در قیمت داراییها مشخص میشود. این تورم سریع با کاهش سریع ارزش یا انقباض همراه است که گاهی اوقات با اصطلاح ترکیدن حباب از آن یاد میشود.

به طور معمول، یک حباب با افزایش قیمت داراییها ایجاد میشود که ناشی از رفتار پرشور بازار است. در طول حباب، داراییها معمولاً با قیمت یا در محدوده قیمتی معامله میشوند که بسیار بیشتر از ارزش ذاتی دارایی است (قیمت با اصول دارایی همخوانی ندارد).

علت ایجاد حبابها توسط اقتصاددانان مورد بحث و بررسی است. حتی برخی از آنها موافق نیستند که اصلاً حبابها رخ میدهند (بر این اساس که قیمت داراییها اغلب از ارزش ذاتی خود منحرف میشوند). با این حال، حبابها معمولاً تنها پس از افت شدید قیمتها شناسایی و بررسی میشوند.

محاسبه ارزش طلا

برخلاف سایر سرمایهگذاریها، بیشتر ارزش طلا بر اساس سهم آن در جامعه تعیین نمیشود؛ مردم به مسکن برای زندگی نیاز دارند، از نفت و بنزین برای حملونقل استفاده میکنند، در صورتی که طلا نیاز افراد را تامین نمیکند.

بیشترین استفاده از طلا به عنوان ماده اولیه برای تولید لوازم تزئیناتی لوکس و در صنعت جواهرسازی است که حدود ۷۸ درصد از تولیدات این فلز گرانبها را به خود اختصاص داده است. سایر صنایع مانند الکترونیک، پزشکی و دندانپزشکی فقط از ۱۲ درصد تولیدات سالانه آن استفاده میکنند، از باقی تولیدات نیز در تراکنشهای مالی بهره میبرند.

همان طور که گفته شد طلا در اصل دارایی نیست؛ چرا که سهامی نیست که سود داشته باشد، نمیتوان از اجاره آن سود کسب کرد و درآمد نقدی ایجاد نمیکند. با این حال، در بورسهای فیچر معامله و توسط کارگزاران FX ارائه میشود. تا دسامبر ۲۰۱۹، متوسط حجم معاملات روزانه طلا توسط شورای جهانی طلا ۱۴۵/۵ میلیارد دلار آمریکا محاسبه شد که طلا را در جایگاه سوم اوراق بهادار آمریکا و سهام از شاخص S&P ۵۰۰ قرار داد.

طلا صرفاً یک کالا نیست؛ زیرا تنها بخش کوچکی از آن در صنعت استفاده میشود. در سال ۲۰۱۹، ۳۲۶/۶ متریک تن طلا توسط بخش فناوری جهانی تقاضا شد که در مقایسه با تقاضای بانکهای مرکزی، اهداف سرمایهگذاری و جواهرات، نسبتاً ناچیز است.

بیشترین تقاضا برای طلا متعلق به صنعت جواهرات است. در سال ۲۰۱۹، بازار جهانی جواهرات به رقم خیرهکننده ۲۱۱۹ تن رسید.

ابهام پیرامون طلا همچنین بر نحوه مالیات و نحوه برخورد قانون بر آن تأثیر میگذارد. به عنوان مثال، در اکثر کشورهای غربی، طلا مشمول مالیات بر ارزش افزوده نمیشود؛ زیرا یک سرمایهگذاری در نظر گرفته میشود. علاوه براین، طلا نیز مشمول مالیات بر عایدی سرمایه نمیشود، زیرا یک دارایی محسوب نمیشود.

طلا توسط بانکهای مرکزی، بانکهای خصوصی و بسیاری از سرمایهگذاران فردی بهعنوان بهترین دارایی امن در نظر گرفته میشود که برای حفظ ثروت برای دههها و حتی قرنها ایدهآل است.

حباب طلا چیست؟

بیش از هر کالای دیگری، قیمت طلا عمدتاً به این دلیل افزایش مییابد که مردم فکر میکنند افزایش مییابد! به عنوان مثال، مردم ممکن است بر این باور باشند که طلا در برابر تورم پشتیبان خوبی برای سرمایهشان است. در نتیجه زمانی که تورم شروع میشود، هم به دنبال خرید آن هستند. درواقع، دلیل منطقی برای این کار وجود ندارد که ارزش طلا با کاهش ارزش دلار افزایش یابد. بلکه صرفاً به این دلیل اتفاق میافتد که مردم اینگونه تصور میکنند.

دیدگاه کینزی در مورد حباب طلا در سالهای اخیر

بر سر این ایده که ما در حال حاضر در جولای ۲۰۲۲، در حال تجربه حباب طلا هستیم، اختلاف نظر وجود دارد. به عنوان مثال، آرتور پینکاسوویچ (Arthur Pinkasovitch)، تحلیلگر Investopedia، معتقد است که تغییر بلندمدت در فاندامنتال باعث افزایش آهسته اما پیوسته قیمت طلا شده است. با این حال، استدلال قانعکنندهای وجود دارد که حباب طلا واقعی است و اکنون در حال تجربه آن هستیم.

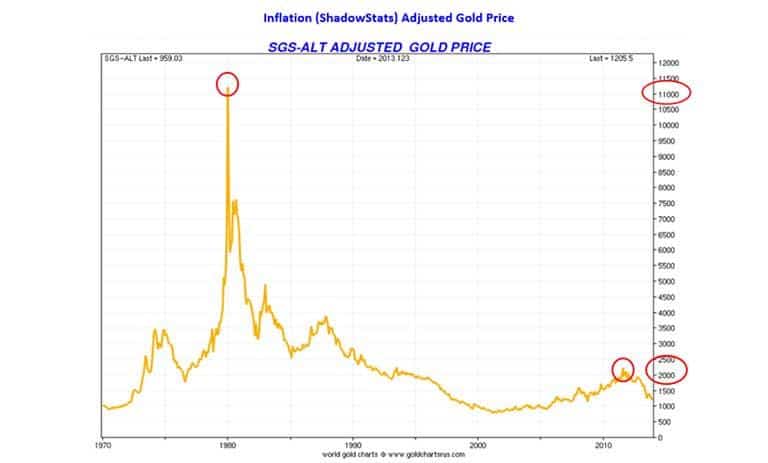

از نظر تاریخی، قیمت طلا تا حد زیادی ثابت بوده یا به صورت تدریجی رشد کرده است. در سال ۱۹۸۰ یک جهش به ۶۱۵ دلار در هر اونس رخ داد و به دنبال آن سقوط به حدود ۳۰۰ دلار در هر اونس اتفاق افتاد، به طوری که قیمتها کم و بیش تا سال ۲۰۰۶ ثابت بودند. از آن سال، قیمت طلا بالاتر از ۱۹۰۰ دلار در هر اونس افزایش یافت. وال استریت ژورنال گزارش میدهد که بازده طلا در پنج سال گذشته ۲۵ درصد در سال است که بسیار بالاتر از میانگین بازدهی سایر داراییها بوده است.

تشخیص حباب قیمتی طلا

شناسایی حباب طلا در گذشته آسانتر بود. چراکه امروزه نظرات زیادی وجود دارد؛ برخی استدلال میکند که حباب طلا نیست و آنچه در حال رخ دادن است افزایش طبیعی قیمت است. برخی دیگر نیز برعکس آن را استدلال میکنند، شاید به این دلیل که این استدلال باعث در خطر افتادن داراییهایشان میشود یا با منافع آنها در تضاد است یا برایشان تلخ است که باور کنند، فرصتی را از دست دادهاند.

وقتی قیمت طلا سر به فلک میکشد، همه فکر میکنند که حباب طلا روی داده است؛ اما در واقع سخت است که چیزی را بهعنوان حباب طبقهبندی کنید خصوصا تا زمانی که حباب نترکد.

زمانی که قیمت دارایی بالاتر و فراتر از ارزش بنیادی آن افزایش مییابد، میتوان نشانههای حباب را تشخیص داد. با شناسایی رفتاری که با مراحل اولیه تشکیل حباب طلا همسو است، ممکن است بتوان یک حباب اقتصادی را در حین وقوع آن تشخیص داد، اگرچه نمیتوان فهمید که قیمتها در نهایت کاهش مییابند یا نه.

در ادامه نشانههای وجود حباب طلا را بررسی میکنیم تا بتوان راحتتر وقوع آن را تشخیص داد.

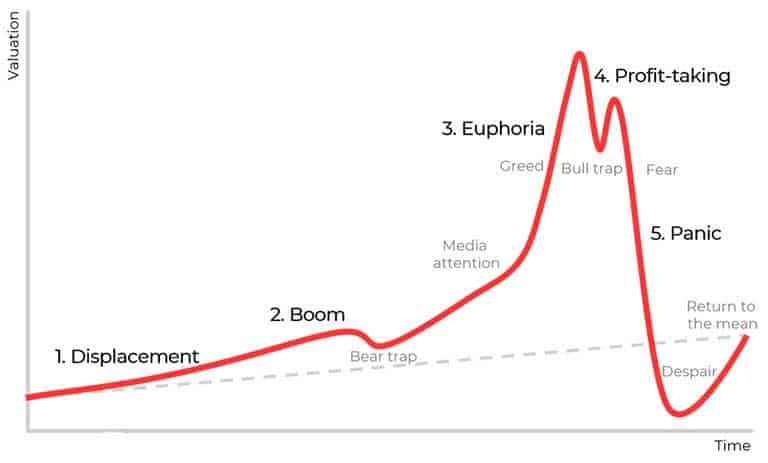

۵ مرحله تشکیل حباب قیمت

هیمن پی مینسکی (Hyman P. Minsky) یکی از اولین اقتصاددانانی بود که در مورد بیثباتی مالی و رابطه آن با اقتصاد تحقیق کرد. او در کتاب خود در مورد اقتصاد ناپایدار (۱۹۸۶) توانست پنج مرحله حباب قیمت را در یک چرخه معمولی اقتصادی را شناسایی کند. این مراحل در مورد تمام حبابهای قیمتی از جمله طلا قابل استناد است.

مرحله ۱: جابهجایی

جابهجایی زمانی اتفاق میافتد که سرمایهگذاران بر سر تغییری در اقتصاد مانند ظهور فناوری جدید نوآورانه یا کاهش نرخهای بهره، دیوانهوار به سمت خرید و سرمایهگذاری در طلا روی میآورند.

مرحله ۲: رونق

قیمتها در ابتدا به آرامی به دنبال جابجایی افزایش مییابند، اما با ورود بیشتر و بیشتر سرمایهگذاران به بازار، شتاب بیشتری پیدا میکنند و زمینه را برای مرحله رونق فراهم میکنند.

در این مرحله، طلا مورد توجه گسترده رسانهها قرار میگیرد. ترس از دست دادن فرصتی که میتواند یک بار در زندگی رخ دهد موجب تحریک افراد بیشتری میشود و تعداد چشمگیری از سرمایهگذاران و معاملهگران را به سمت خود میکشاند.

مرحله ۳: سرخوشی

در طول مرحله سرخوشی، سرمایهگذاران احتیاط را کنار میگذارند و قیمت داراییها سر به فلک میکشد. ارزشگذاری برای دارایی به سطوح بسیار بالایی میرسد، اغلب انواع جدیدی از معیارها و شاخصهای عملکرد در تلاش برای توجیه ارزشهای بالاتر معرفی میشوند. در این مرحله، سرمایهگذاران فکر میکنند سقفی برای گران شدن دارایی وجود ندارد و همیشه معتقدند که شخص دیگری مایل به خرید دارایی با قیمت بالاتر خواهد بود.

مرحله ۴: سودآوری

در این مرحله، سرمایهگذاران نهادی که به اطلاعات بازار بیشتری دسترسی دارند، شروع به فروش موقعیتها و کسب سود میکنند. اما تخمین زمان دقیق اینکه حباب طلا میترکد میتواند کار دشواری باشد. زیرا، همانطور که جان مینارد کینز (John Maynard Keynes) اقتصاددان میگوید: «بازارها میتوانند بیش از آنکه تصورش را بکنید، غیرمنطقی باشند».

مرحله ۵: هراس

ترکیدن حباب طلا شاید فقط به یک اتفاق جزئی نیاز داشته باشد. اما وقتی حباب طلا ترکید، حباب نمیتواند دوباره باد کند. در مرحله هراس، قیمت داراییها به همان سرعتی که صعود کرده بودند، مسیر خود را معکوس میکنند و نزول میکنند.

سرمایهگذاران و دلالانی که افت ارزش داراییهای خود مواجه شدهاند، اکنون میخواهند به هر قیمتی که شده، دارایی خود را نقد کنند. در این صورت عرضه بر تقاضا غلبه میکند و قیمت داراییها به شدت کاهش مییابد.

آیا طلا برای سرمایهگذاری بلند مدت گزینه مناسبی است؟

برای تعیین اینکه آیا طلا برای سبد سرمایهگذاری شما مناسب است یا خیر، بستگی به شما دارد؛ اینکه چه میزان ریسکپذیری دارید آیا توانایی ترکیب سبد سهام را دارید، علاوه بر این به اهداف سرمایهگذاری و میزان سرمایه شما و سایر عوامل نیز مرتبط است.

اما یک نکته اساسی را فراموش نکنید: هرگز نباید پولی را که توانایی از دست دادن آن را ندارید، سرمایهگذاری کنید.

شما تاکنون در تله حبابهای قیمتی افتادهاید؟ ترس از دست دادن چه نوع دارایی بر منطق شما غلبه کرده است؟

قیمت بیت کوین BTC

قیمت بیت کوین BTC قیمت اتریوم ETH

قیمت اتریوم ETH قیمت بایننس کوین BNB

قیمت بایننس کوین BNB قیمت تتر USDT

قیمت تتر USDT قیمت نات کوین NOT

قیمت نات کوین NOT قیمت پکس گلد PAXG

قیمت پکس گلد PAXG قیمت کاردانو ADA

قیمت کاردانو ADA قیمت پولکادات DOT

قیمت پولکادات DOT قیمت ترون TRX

قیمت ترون TRX قیمت ریپل XRP

قیمت ریپل XRP قیمت سولانا SOL

قیمت سولانا SOL قیمت اوالانچ AVAX

قیمت اوالانچ AVAX قیمت آربیتروم ARB

قیمت آربیتروم ARB قیمت پپه PEPE

قیمت پپه PEPE قیمت تون کوین TON

قیمت تون کوین TON