معرفی مشتقات غیر متمرکز و بررسی نقش آن در دیفای

آشنایی با انواع مشتقات غیر متمرکز در بازار کریپتو و نحوه عملکرد ابزار مشتقه در بلاکچین، معامله مشتقات در دیفای و صرافی غیرمتمرکز.

توسعه فناوری بلاکچین و صنعت کریپتو منجر به گسترش روز افزون اکوسیستمهای ارزهای دیجیتال شده است. اکوسیستمهایی با کارکردهای متفاوت که باعث گرایش هر چه بیشتر به ارزهای دیجیتال شدهاند. کاربران میتوانند ارزهای دیجیتال را با اهداف متفاوتی به کار گیرند. به طور مثال معاملات مالی با هدف کسب سود میتواند یکی از این اهداف باشد. این روزها گسترش ابزارهای مالی در دنیای کریپتو، سرمایهگذاران و معاملهگران زیادی را به این بازار کشانده است. مشتقات غیر متمرکز (Decentralized Derivatives) یکی از جدیدترین ابزارهای مالی در حوزه داراییهای رمزنگاری شده و امور مالی غیر متمرکز است که امکان سود بیشتر سرمایهگذاران را در بازار کریپتو فراهم میکند. اما برای آشنایی با نقش مشتقات در دیفای تا انتهای این مطلب با ما همراه باشید.

مشتقات چیست؟

مشتقات در واقع قراردادهایی است که ارزش آنها وابسته به داراییهای پایه باشد. ارزش اوراق مشتقه به عنوان قراردادی بین دو طرف و بر اساس قیمت یا ارزش آتی دارایی پایه در نظر گرفته میشود. در ابتدا مشتقات برای متعادل کردن نرخ ارز در آربیتراژ و سوآپهای بینالمللی در بازار ارز استفاده میشدند. اما این مفهوم به تدریج به بازارهای مالی دیگر نیز منتقل شد. آپشنها، بازارهای پیشبینی، معاملات آتی و وامهای دارای وثیقه نمونههایی از این اوراق مشتقه هستند. این قراردادهای اوراق بهادار راهی برای دسترسی به یک دارایی، بدون نیاز به نگهداری فیزیکی آن است. علاوه بر این، مشتقات به سرمایهگذاران اجازه میدهند تا ریسک پوزیشنهای معاملاتی خود را پوشش دهند، در مورد روند بازار گمانهزنی کنند و به کمک اهرم مالی داراییهای خود را به صورت تصاعدی افزایش دهند.

به طور کلی مشتقات به دو دسته تقسیم میشوند:

- مشتقات قفل که شرایط مورد توافق طرفین در طول قرارداد بدون تغییر میماند.

- مشتقات اختیار معامله که به دارنده اجازه میدهد قبل از انقضا قرارداد، دارایی پایه را خرید و فروش یا قرارداد را فسخ کند.

مشتقات غیر متمرکز در دیفای چگونه کار میکنند؟

درست مانند مشتقات مالی سنتی، انگیزه پشت مشتقات غیر متمرکز نیز دسترسی به یک دارایی رمزنگاری شده در یک بازار خاص کریپتو بدون دخالت مستقیم در آن دارایی است. همچنین پوشش ریسک معامله ناشی از نوسان قیمت ارزهای دیجیتال، میتواند انگیزه دیگری باشد که کاربران کریپتو را تشویق به استفاده از این مشتقات میکند. ارزش مشتقات غیر متمرکز در برخی موارد از ارزش ارزهای فیات، کالاها و داراییهای سنتی تبعیت میکند. با این حال ارزش آنها اغلب به بازارهای ارزهای دیجیتال گره خورده و مبتنی بر یک ارز دیجیتال است.

ابزارهای Decentralized Derivatives در صرافیهای غیرمتمرکز (DEX) معامله میشوند. این مشتقات مانند دیگر محصولات حوزه دیفای، با استفاده از راهحلهای مبتنی بر قرارداد هوشمند اجرا و معامله میشوند. قراردادهای هوشمند به طور خودکار شرایط قراردادها را تسهیل و اجرا میکنند. پروتکلهایی که مشتقات غیر متمرکز ایجاد میکنند، اغلب موانع کمی برای ورود دارند و هر کس میتواند با کیف پول رمزنگاری خود به آنها متصل شود. این پروتکلها به کاربران اجازه میدهد تا کنترل داراییها و کلیدهای خصوصی را در اختیار خودشان داشته باشند. همچنین به هر معاملهگر این امکان را میدهد که پوزیشن قرارداد خود را در یک محیط شفاف و قابل اعتماد رصد کند. بدین ترتیب معاملهگران مشتقات در دیفای میتوانند در یک محیط غیرمتمرکز و بدون نیاز به واسطه، مستقیماً با یکدیگر در یک شبکه بلاکچین معامله کنند.

البته استفاده از بازارسازان خودکار در معاملات مشتقات میتواند چالشبرانگیز باشد، اما چندین راه حل برای مقابله با این موضوع وجود دارد. به عنوان مثال، یک ماشین نقدینگی مجازی میتواند از یک قرارداد هوشمند برای تامین نقدینگی استفاده کند تا یک محصول با ثبات ایجاد شود. در واقع ماشینهای مجازی نقدینگی با حذف تامینکننده نقدینگی و انتقال نقش آن به پروتکل، ریسک تامینکننده نقدینگی را کاهش میدهند.

انواع مشتقات غیر متمرکز در دیفای

در ادامه سه دسته از ابزار مشتقات غیر متمرکز که در معاملات دیفای کاربرد زیادی دارند را معرفی خواهیم کرد.

قراردادهای آتی یا فیوچر (Futures)

قرارداد آتی اساساً توافقی برای خرید یا فروش دارایی با قیمت مشخص و در تاریخی از پیش تعیین شده در زمان آینده است که به معاملهگران اجازه میدهد از تغییرات قیمت آتی دارایی، سود ببرند. این قراردادها به معاملهگران اجازه میدهد تا روی افزایش قیمت (long) یا روی کاهش آن (short) شرطبندی کنند.

قراردادهای آتی غیرمتمرکز از قراردادهای آتی سنتی انعطافپذیرتر و قابل دسترستر هستند. با این حال آنها نیز میتوانند با خطرات خاص خود، از جمله ریسک اهرم (لوریج) بالا و تحمیل هزینههای تراکنش بالا همراه باشند.

قراردادهای آتی غیرمتمرکز دو دستهاند:

- قراردادهای آتی با تاریخ انقضای مشخص و ثابت

- قراردادهای آتی دائمی که رایجترین نوع مشتقات در دیفای هستند. این قراردادها به عنوان جایگزینی از تجربه معاملاتی قراردادهای آتی سنتی اما بدون تاریخ انقضا یا تسویه حساب طراحی شدهاند.

قراردادهای آپشن (Options)

قرارداد اختیار معامله یا آپشن نوعی قرارداد مالی است که به دارنده حق خرید یا فروش یک دارایی پایه را به قیمت مشخص و در یک تاریخ معین میدهد؛ همین رویه در مورد ارز دیجیتال نیز صدق میکند.

به عنوان مثال، فرض کنید شما مقداری اتریوم ذخیره کرده و نگران نزول احتمالی قیمت آن در آیندهاید. میتوانید یک پوزیشن اختیار فروش (put) بخرید که به شما اجازه میدهد بدون توجه به قیمت لحظهای آن، ETH را با قیمتی از پیش تعیینشده بفروشید. به این ترتیب، در صورت کاهش قیمت اتریوم این قرارداد میتواند ضررهای احتمالی را کاهش دهد.

از سوی دیگر، قرارداد آپشن میتواند برای بهرهمندی از صعود آتی قیمت یک ارز دیجیتال نیز مورد استفاده قرار گیرد. در این حالت، شما یک پوزیشن اختیار خرید (call) را میخرید که به شما این حق را میدهد که در صورت افزایش قیمت بیش از قیمت strike، اتریوم را به همان قیمت از پیش تعیینشده خریداری کنید.

دارایی های مصنوعی (synthetic assets)

داراییهای مصنوعی که به آن «سینتها» نیز گفته میشود، جایگزینی دیجیتالی برای داراییهای اساسی هستند که به عنوان راهی برای تجارت آنها بدون نیاز نگهداری طراحی شدهاند. سینتها میتوانند طیف وسیعی از داراییها، از جمله سهام، فلزات گرانبها، آلتکوینها، حتی دیگر اوراق مشتقه آپشنها و معاملات آتی را شامل شوند.

داراییهای مصنوعی اساساً مشتقات توکنیزه شدهای هستند که از فناوری بلاکچین برای تقابل ارزش و ویژگی داراییهای پایه با توکنها استفاده میکنند. پروتکلهای دارایی مصنوعی از اوراکلها برای پیگیری نوسانات قیمت داراییهای پایه استفاده میکنند. با این حال آنها اغلب بیش از حد وثیقه میشوند، به این معنا که معمولاً ارزش وثیقه آنها بیشتر از ارزش دارایی است. هدف داراییهای مصنوعی این است که با استفاده از ویژگیهای فناوری بلاکچین، هر کس در هر جایی بتواند بدون واسطه به داراییهای مختلف دسترسی داشته باشد.

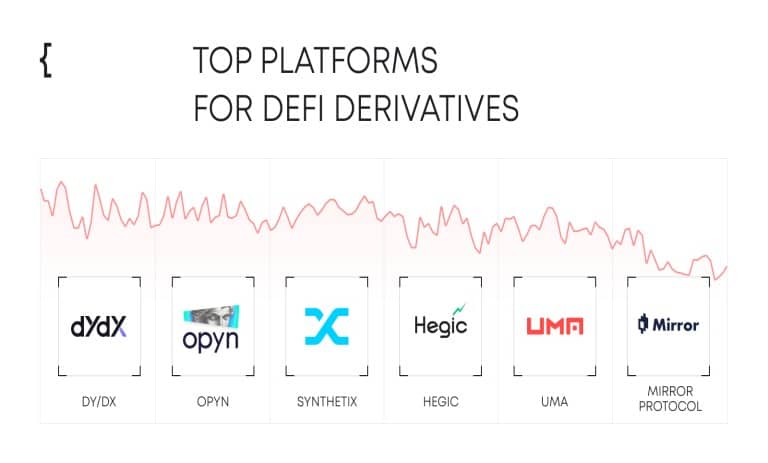

کدام DEX ها ابزار مشتقات غیر متمرکز را ارائه میدهند؟

صرافی های دکس بر روی بلاکچینهای مختلف، مانند اتریوم، BNB Chain ،Solana یا حتی بر روی لایه دوم ساخته شدهاند. با این حال، بلاکچینها سطوح مختلفی از امنیت، مقیاسپذیری و هزینههای تراکنش را ارائه میدهند که میتواند بر عملکرد کاربر تأثیر بگذارد. البته برخی از DEX های ارائهکننده محصولات مشتقه بر روی قابلیت بینازنجیرهای تمرکز میکنند و به کاربران اجازه میدهند مشتقات را بین بلاکچینهای مختلف معامله کنند.

پروتکلهای غیرمتمرکز مشتقات اغلب مبتنی بر مدلهای حاکمیت غیرمتمرکز هستند که به کاربران اجازه میدهند تا در سطوح مختلفِ تصمیمگیری، مشارکت کنند. برخی از پلتفرمها از طریق سازمانهای مستقل غیرمتمرکز (دائو) به دارندگان توکن بومی خود اجازه میدهند در مورد پیشنهادهای مربوط به ارتقاء پروتکل و سایر تغییرات رأی دهند.

پروتکلهای غیر متمرکز برای معامله فیوچر:

- Perpetual: این پروتکل معامله قراردادهای آتی را با حداکثر اهرم 10 برابری ارائه میدهد. در حال حاضر از زیر زنجیره xDai استفاده میکند که در مقایسه با شبکه اصلی اتریوم هزینه کمتری دارد.

- dYdX: این پروتکل از ژانویه 2022 دارای TVL به ارزش 1 میلیارد دلار است و یکی از بهترین تجربههای معاملاتی DeFi را ارائه میدهد.

- GMX: این پروتکل با بیش از 500 میلیون دلار حجم معاملات روزانه سوآپ دائمی پس از dydx بزرگترین مارکت معاملات فیوچر غیرمتمرکز است.

پروتکل غیر متمرکز برای معامله آپشن:

- Opyn: یک پلتفرم معاملاتی آپشن با انقضای هفتگی است. همچنین برای انتشار یک محصول آپشن دائمی توکنیزه با نام Squeeth با تیم Paradigm همکاری میکند.

- Hegic: پیش از اوپین برای مدت طولانی رهبر بلامنازع بازار آپشنهای غیرمتمرکز بود. این پلتفرم هیچ کارمزد معاملاتی یا هزینه تراکنشی را در بر ندارند.

- Ribbon finance: استراتژیهای آپشنهای غیرمتمرکز مانند کاورد کال (coverd call) را برای کسب سود از داراییهای سفارشی و انتخاب شده ارائه میکند.

- Lyra Finance: با حجم کل بیش از 561 میلیون دلار در سال 2022 و با بیش از 16 میلیون دلار بودجه برای بیمه قراردادها، در تلاش است تا به پیشتاز معاملات آپشن در دیفای تبدیل شود.

پروتکل غیر متمرکز برای داراییهای مصنوعی:

- Mirror: امکان معامله دو طرفه شورت و لانگ را روی داراییهای مصنوعی فراهم میکند.

- Synthetix: به معاملهگران اجازه خرید و فروش دارایی مصنوعی با ارزشهای مرتبط با ارزهای دیجیتال، کالاها، ارزهای فیات، سهام، شاخصها و موارد دیگر را میدهد.

آیا مشتقات غیر متمرکز منع قانونی دارند؟

انجمن بینالمللی سوآپ و مشتقات (ISDA) مسئول ایجاد دستورالعملهای قانونی برای مشتقات سنتی است. این انجمن همچنین دستورالعملهایی را برای مشتقات غیر متمرکز ارائه کرده است. ممکن است مسائل نظارتی و محدودیتهای قانونی شامل برخی از Decentralized Derivatives نیز بشود. مثلاً اگر یک پروژه کریپتو یا صرافی ارز دیجیتال قصد داشته باشد دارایی یا خدماتی را به صورت اوراق مشتقه ارائه دهد، باید ابتدا در کمیسیون بورس و اوراق بهادار ایالات متحده (SEC) ثبت نام کرده باشد. جالب است بدانید SEC برخی پروژههای ارز دیجیتال را تحت پیگرد قرار داده است.

با همه اینها بخش مشتقات DeFi دارای مزایای متعددی از جمله بازدهی مالی بالا، ایجاد فرصتهایی برای پوشش ریسک در مقابل نوسانات بازار و حفظ وجوه کاربران بوده و به سرعت در حال گسترش و تکامل است.

اولین نفری باشید که نظر خود را به اشتراک میگذارید!

اولین نفری باشید که نظر خود را به اشتراک میگذارید!

قیمت بیت کوین BTC

قیمت بیت کوین BTC قیمت اتریوم ETH

قیمت اتریوم ETH قیمت بایننس کوین BNB

قیمت بایننس کوین BNB قیمت تتر USDT

قیمت تتر USDT قیمت نات کوین NOT

قیمت نات کوین NOT قیمت پکس گلد PAXG

قیمت پکس گلد PAXG قیمت کاردانو ADA

قیمت کاردانو ADA قیمت پولکادات DOT

قیمت پولکادات DOT قیمت ترون TRX

قیمت ترون TRX قیمت ریپل XRP

قیمت ریپل XRP قیمت سولانا SOL

قیمت سولانا SOL قیمت اوالانچ AVAX

قیمت اوالانچ AVAX قیمت آربیتروم ARB

قیمت آربیتروم ARB قیمت پپه PEPE

قیمت پپه PEPE قیمت تون کوین TON

قیمت تون کوین TON