عمق بازار چیست؟ معرفی نمودار عمق بازار

مفهوم عمق بازار (Market Depth)، شامل پتانسیل، توانایی و حداکثر ظرفیت یک بازار مالی (اعم از بورس، فارکس و کریپتوکارنسی) میشود. طبق تعریف کوتاهی که توسط سایت Investopedia.com ارئه شده، به توانایی بازار برای جذب سفارشات نسبتاً بزرگ، آنهم بدون درنظر گرفتن تاثیر قیمت اوراق بهادار، عمق بازار گفته میشود. بهطورکلی، عمق یک بازار سطح گستردهای از سفارشات باز (open orders) و پیشنهادات تجاری را در نظر میگیرد و معمولاً به تجارت در یک اوراق بهادار بهخصوص اشاره دارد. معمولاً، هرچقدر تعداد سفارشات خرید و فروش بیشتری در یک بازار مالی ثبت شود، اصطلاحاً عمق بازار آن هم بیشتر میشود.

شرط اصلی برای ارزیابی عمق یک بازار، این است که سفارشات بهطور نسبتاً مساوی و حول قیمت بازار فعلی یک اوراق بهادار یا ارز دیجیتال پراکنده شوند. اما نقش مفهوم Market depth در سرمایه گذاری چیست و چرا باید تحلیل نمودارهای آن را بهخوبی یاد گرفت؟ در این مقاله از بلاگ والکس به بررسی تعریف و سازوکار مفهوم Market depth میپردازیم و چند مثال هم برای درک بهتر این مفهوم ارائه میدهیم.

اصول اولیه تعریف عمق یک بازار مالی در یک نگاه

طبق اطلاعات سایت Investopedia.com، مفهوم Market depth یا عمقبازار شامل چند اصول ثابت و غیرقابل تغییر است. این اصول اولیه که در نظر گرفتن آنها برای درک این مفهوم الزامی است، عبارتند از:

- عمقبازار به نقدینگی یک بازار مالی و تعداد سفارشات دائمی برای خرید و فروش در سطوح مختلف قیمتی اشاره دارد.

- علاوه بر سطوح قیمتی یک اوراق بهادار، سهام یا ارز دیجیتال باید به اندازه با حجم سفارش هم توجه کرد.

- هرچقدر عمق بازار بیشتر باشد، احتمال اینکه معاملات بزرگ بر قیمت اوراق بهادار تاثیر بگذارند، کمتر است.

- عمقبازار را میتوان با بررسی قیمتهای سطح ۲ (level 2 price) که در دفترچه سفارش (order book) اوراق بهادار پیدا میشوند، تعریف کرد.

درک مفهوم عمق بازار

عمقبازار که در دنیای اصطلاحات بازارهای مالی از آن با عنوان اختصاری DOM یاد میشود، رابطه مستقیمی با نقدینگی و حجم معاملات یک بازار دارد. البته، این تعریف بدان معنا نیست که هر سهمی که حجم معاملاتی بالایی دارد، عمقبازار آن هم بالاست. مفهوم عمقبازار را میتوان با بررسی دفترچه سفارشات یک اوراق بهادار ارزیابی کرد؛ این دفترچه معمولاً شامل لیستی از سفارشات برای خرید و فروش در سطوح مختلف قیمتی است. بسیاری از تحلیلگران، از مفهوم عمقبازار بهعنوان یک اندیکاتور یا شاخص کاربردی یاد میکنند که نشانگر میزان تاثیر یک سفارش معاملاتی بزرگ بر قیمت سهام یا ارز دیجیتال است.

همچنین، مفهوم عمقبازار یکی از معیارها و شاخصهای مهم برای بررسی معاملات سهام با حجم کم و قراردادهای آتی یا فیوچرز (Futures Contract) است. عمق بازار، در نظر بعضی از تحلیلگران، بهعنوان یک شاخص مهم برای معاملات آسان و بدون دردسر در نظر گرفته میشود. برای مثال، وقتیکه یک بازار مالی عمیق است، مدتزمان انتظار کشیدن معاملهگران برای انجام شدن سفارشات خرید و فروش به حداقل میرسد و معامله بهآسانی انجام میشود. چنانچه یک معاملهگر یا گروهی از سرمایهگذاران بخواهند روی عمق یک بازار تاثیر بگذارند، باید حجم بالا و قابل توجهی از معاملات خرید یا فروش را انجام دهند.

با انجام معاملات خرید و فروش در حجم بالا، قیمت اوراق بهادار، سهام یا ارز دیجیتال مورد نظر تغییر میکند و عمق بازار بهنحو دیگری تعریف میشود. با تمامی این اوصاف، اگر یک بازار مالی، عمیق باشد، میتوان گفت که حجم کافی پیشنهادهای خرید و فروش وجود دارد و معاملهگران یا تریدرها میتوانند به آسانی فعالیت کنند. بسیاری از صاحبنظران، از عمقبازار بهعنوان ابزاری کاربردی و موثر برای معاملات ایزی تریدر (Easy Trader) یاد میکنند.

بررسی یک مثال از مفهوم DOM

عمقبازار یا DOM، معمولاً در قالب جدولهایی ارائه میشود که در آن میتوان قیمتهای پیشنهادی و تقاضاهای فعلی معاملهگران را مشاهده کرد. توجه داشته باشید که عمق بازار به ۲ دلیل اصلی مورد استفاده قرار میگیرد:

- آگاهی در مورد اینکه نقدشوندگی عمومی یک بازار مالی چگونه است

- تعیین اینکه آیا یک معامله بزرگ میتواند باعث تحرکات قیمتی در بازار شود یا خیر

دلیل اول، برای سرمایهگذاران فردی (Individual Investors) و دومی برای سرمایهگذاران نهادی بزرگ (Large Institutional Investors) اهمیت دارد. در ادامه، مثالی از یک سهام فرضی برای درک بهتر عمقبازار ارائه کردهایم. این جدول، نمونهای شبیهسازیشده از نحوه نشان دادن عمقبازار توسط شرکتهای کارگزاری معروف مثل Interactive Brokers یا TD Ameritrade است:

| حجم | تقاضا (دلار) | پیشنهاد (دلار) | حجم معاملات |

|---|---|---|---|

| ۲۵ | ۵.۱۰ | ۵.۰۰ | ۱۵۰ |

| ۵۰ | ۵.۳۰ | ۵.۲۵ | ۱۲۵ |

| ۱۰۰ | ۵.۵۶ | ۵.۵۰ | ۱۰۰ |

| ۱۲۵ | ۵.۸۰ | ۵.۷۵ | ۱۰۰ |

| ۱۵۰ | ۶.۱۰ | ۶.۰۰ | ۷۵ |

ستون اول از سمت چپ (حجم معاملات)، نشانگر مقدار یا حجم خرید سهام در یک محدوده مشخص قیمتی است. ستون اول از سمت راست (حجم)، نشاندهنده این است که چه کسی مایل به فروش یک سهام یا اوراق بهادار در آن قیمت پیشنهادی است. تفاوت بین این ۲ ستون، در اختلاف قیمت پیشنهادی بازار است. کمتر معاملهگری پیدا میشود که بخواهد یک سهام را در وضعیتی که قیمتش بالا میرود، خریداری کند. اکثر سرمایهگذاران، تمایل دارند تا سهام، اوراق بهادار یا ارزهای دیجیتال خود را در حالی بفروشند که قیمت آنها افزایش یافته یا در حال بالا رفتن است.

شما میتوانید، از جدولی که بهعنوان مثال مطرح کردیم، بهعنوان ابزاری برای تعیین قیمت سفارشهای بزرگ استفاده کنید. برای مثال، فرض کنید که باید برای ۱۷۵ سهام، سفارش خرید ثبت کنید. شما میتوانید، ۲۵ سهم را با قیمت ۵.۱۰ دلار، ۵۰ سهم را با ۵.۳۰ دلار و ۱۰۰ سهم را هم با ۵.۵۶ دلار بخرید. البته توجه داشته باشید که درک کامل مفهوم عمقبازار به همین یک مثال جزئی ختم نمیشود. برای بررسی مثالهای بیشتر، بهتر است که سایتهای تحلیل بازار ارزهای دیجیتال را بهصورت مداوم مطالعه کنید و از یک سرمایهگذار باتجربه در این زمینه هم کمک بگیرید.

نحوه استفاده معاملهگران از مفهوم عمق بازار

دادههای عمق بازار به معاملهگران یا تریدرها کمک میکند تا تحرکات قیمتی یک اوراق بهادار، سهام یا ارز دیجیتال خاص را تعیین کنند. برای مثال، ممکن است که یک معاملهگر از اطلاعات عمق بازار برای درک اختلاف قیمت پیشنهادی برای یک اوراق بهادار استفاده کند. اوراق بهادار با عمق بازار بالا معمولاً حجم بالایی هم دارند و نقد هستند. این اوراق، به معاملهگر اجازه میدهند تا بدون در نظر گرفتن تاثیر آنها بر قیمت بازار، سفارشهای بزرگ را ثبت کنند. در عین حال، اگر سفارش خرید یا فروش بهاندازه کافی بزرگ باشد، اوراق بهادار با عمق پایین هم میتواند به سود برسد.

اطلاعات و دادههای عمقبازار، معمولاً بهصورت یک فهرست از سفارشات خرید و فروش در دفترچه سفارش وجود دارند. این دادهها بر اساس سطح قیمت دستهبندی میشوند و میتوان آنها را در هر زمانی که مد نظر بود، بهروزرسانی کرد. در گذشته نهچنداندور، دادههای عمقبازار رایگان نبودند و برای بهدست آوردن آنها باید هزینه میشود. امروزه، بیشتر پلتفرمهای معاملاتی برای جذب معاملهگران یا تریدرهای بیشتر، ابزارهای عمقبازار را بهصورت رایگان در اختیار سرمایهگذاران قرار میدهند.

دادههای مفهوم عمقبازار در زمانهای درست، این امکان را به معاملهگران میدهند تا از نوسانات کوتاهمدت قیمتی سود ببرند. برای مثال، فرض کنید که یک شرکت سهامی عام، فرایند معاملات خود را برای اولینبار شروع کرده است. معاملهگران فعال در سهام این شرکت میتوانند در برابر تقاضای خرید قوی (Strong Buying Demand) مقاومت کنند و نشان دهند که قیمت سهام این شرکت میتواند به سیر صعودی خود ادامه دهد.

بررسی سازوکار عمق بازار در بازارهای مالی

عمقبازار، معمولاً در نرمافزارهای معاملاتی و یا در وبسایتهای کارگزاریهای مختلف در دسترس است. این مفهوم، برای همه بازارهای مالی (اعم از فارکس، بورس، کریپتوکارنسی و غیره) و برای همه سهامها (بهجز سهامهایی که کمترین حجم معامله را دارند)، تصویری از فرصتهای خرید و فروش را ترسیم میکند. وقتیکه یک سفارش بزرگ (خرید یا فروش) برای یک سهام ثبت میشود، میتوان با در اختیار گرفتن تمام سهامهای موجود در سطوح مختلف پیشنهادی، بازار را تحت تاثیر قرار داد. بهعبارت سادهتر، فرض بازار بر این است افرادی که سفارشهای بزرگی را انجام میدهند، اطلاعات بیشتر یا جامعتری نسبت به افرادی که سفارشهای کوچک ثبت میکنند، در اختیار دارند.

با تمامی این اوصاف، اگر یک سفارش خرید بزرگ به ثبت برسد، معاملهگران کوچک برای پیوستن به آن معامله رقابت میکنند. یکی دیگر از گروههایی که روی مفهوم عمق بازار تاثیر میگذارند، ارائهدهندگان نقدینگی (Liquidity providers) هستند. اگر نقدینگی در سهام یا ارز دیجیتال وجود نداشته باشد، امکان پذیرش سفارشات کامل وجود ندارد و معاملهگران مجبور میشوند که از چندین پلتفرم مختلف برای ورود به یک موقعیت قابل توجه استفاده کنند.

البته فراموش نکنید که با بررسی جهتهای سفارشات هم میتوان عمق بازار و تحرکات قیمتی را زیر نظر گرفت. برای مثال، اگر ۶۰ درصد سفارشات برای خرید و ۴۰ درصد باقیمانده برای فروش باشند، احتمالاً قیمت سهام یا ارز دیجیتال بهدلیل فشار خرید افزایش مییابد.

مفهوم عمق بازار در سرمایهگذاریهای فردی

عمقبازار، برای سرمایهگذاری فردی و همچنین سنجش سطح نقدینگی عمومی در یک بازار مالی اهمیت دارد. سرمایهگذاران فردی معدودی وجود دارند که میتوانند، بازار را برای اکثر سهام یا اوراق قرضه بهحرکت درآورند. البته در این میان، استثناهایی هم وجود دارند؛ برای مثال، سهامهای خردی که در بازارهای مالی خارج از بازار بورس (مثل بازار OTC) معامله میشوند، احتمالاً بهاندازهای نقد میشوند که سرمایهگذاران فردی مجبور به بررسی عمق بازار میشوند. ضمناً، اگر سرمایهگذاران فردی، قدرت خرید برای جایهجایی بسیاری از سهام را نداشته باشند و اگر نقدینگی هم پایین باشد، میتوانند تحت تاثیر شرایط بازار قرار بگیرند.

برای مثال، فرض کنید که یک موسسه تجاری بزرگ، مالک ۱۰ درصد از سهام یک بازار مالی است و حالا تصمیم به فروش آن گرفته است؛ اگر عمقبازار کم باشد، ارزش سهام این موسسه تجاری بزرگ افت میکند. میزان عمقبازار در مقایسه با سایر عوامل تاثیرگذار مثل اخبار بد یا شایعات، تاثیر بیشتری بر ارزش سهام میگذارند؛ چرا که یک معاملهگر یا سرمایهگذار هیچ کنترلی روی آن ندارد. برای درک هرچهبیشتر مفهوم عمقبازار و سرمایهگذاری فردی، این چند نکته را همیشه در نظر داشته باشید:

- عمقبازار، بهعنوان معیاری برای بررسی تاثیر یک معامله بزرگ بر قیمت سهام در نظر گرفته میشود

- عمقبازار، بهعنوان مجموعهای از پیشنهادات خرید و فروش با قیمتهای مختلف و حول محور قیمت فعلی بازار ارزیابی میشود

- معاملهگران میتوانند از عمقبازار برای شناسایی سطوح حمایت و مقاومت استفاده کنند

- سرمایهگذاران و معاملهگران میتوانند با مفهوم عمقبازار به این درک برسند که آیا سهام بر اساس نسبت تعداد خریداران به فروشندگان حرکت میکند یا خیر

کاربرد عمق بازار در بازار کریپتوکارنسی

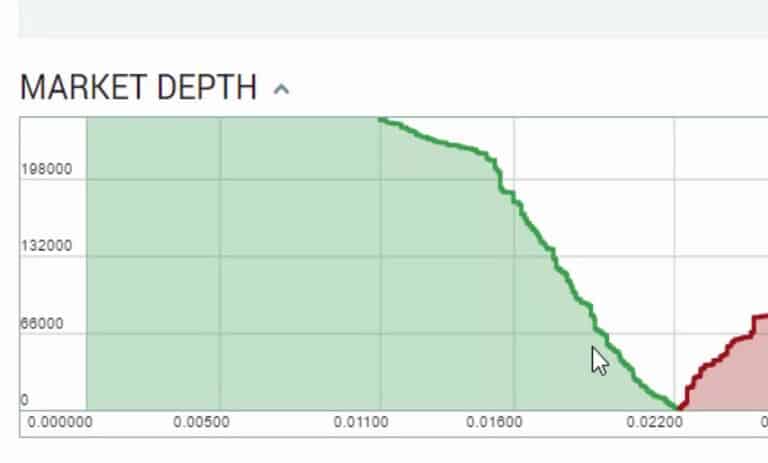

مفهوم عمقبازار با عنوان Depth Chart (چارت عمیق) در دنیای کریپتوکارنسی شناخته میشود. این نمودار یا چارت، میزان عرضه (سود فروش) و تقاضا (سود خرید) را نشان میدهد. مفهوم عمق، در نمودارهای کریپتوکارنسی به توانایی بازار برای یک ارز دیجیتال خاص و برای حفظ سفارشات بزرگ (خرید و فروش) بدون تغییرات قیمتی قابل توجه اشاره میکند.

در دنیای ارزهای دیجیتال، هرچقدر سفارشات در انتظار (Pending Orders) بیشتری از هر دو طرف در دفترچه سفارش ثبت شود، آن دفتر سفارش، عمق بیشتری دارد. بهعبارت سادهتر، هرچقدر تعداد سفارشات در انتظار بیشتر باشد، عمق بازار کریپتوکارنسی هم بیشتر میشود. در نمودارها، اگر بخش سبز رنگ، بالاتر از بخش قرمز رنگ باشد، نشاندهنده تمایل خرید بیشتر (زیر قیمت فعلی بازار) نسبت به سود فروش (بالاتر از قیمت فعلی بازار) است. البته روند بالعکس این فرآیند هم وجود دارد و در بازار ارزهای دیجیتال صدق میکند.

DOM، مهم و کاربردی

مفهوم عمق بازار (DOM)، مسئلهای مهم برای شناسایی حجم سفارشات خرید و فروش و دنبال کردن تحرکات قیمتی در بازارهای مالی بهخصوص در کریپتوکارنسی است. معاملهگران حرفهای، با استفاده مفهوم عمقبازار در چارتها و نمودارهای ارزهای دیجیتال بهعنوان یک اندیکاتور یا شاخص، معاملات خود را انجام میدهند. شما هم میتوانید دانش خود را در این زمینه افزایش دهید و سطح خود را بهعنوان یک معاملهگر یا تریدر بالا ببرید. نظر شما در مورد تحلیل نمودارهای مربوط به عمق بازار چیست؟ آیا بهنطر شما میتوان از این مفهوم بهعنوان یک اندیکاتور کاربردی استفاده کرد؟

صرافی ایرانی والکس، با فراهم کردن امکانات و قابلیتهای مختلف، زمینه انجام انواع معاملات کریپتوکارنسی را برای شما فراهم کرده است. شما میتوانید با استفاده از بخشهای مختلف سایت والکس، انواع معاملات ارز دیجیتال و تحلیل نمودارهای مربوط به کریپتوکارنسی را انجام دهید. همچنین، امکان افزایش دانش و اطلاعات مهم در مورد بازار ارزهای دیجیتال در بلاگ والکس هم فراهم است.

سلام ضمن تشکر

مطالب برای یک فرد نا آشنا با بازارهای مالی ثقیل است ضمن اینکه در باب توضیح به زبان ساده اشکال اساسی دارد و لذا برای یک مبتدی غیر کاربردی است مثلا خیلی راحت میتواستید بنویسید محورهای نمودار و اعداد هر کدام چه تعریفی دارند و با دیدن نمودار اگر نمودار فلان بود یعنی عمقش فلان است و زمان خرید یا فروش است.

سلام

ممنون از اینکه انتقاد و دیدگاه خود را مطرح کردید.