سرمایه گذاری چیست و انواع سود سرمایه گذاری چگونه به دست می آید؟

سرمایه گذاری چیست؟ ما در این مقاله به پرسش اساسی شما پاسخ میدهیم و همچنین مسیر کسب سود سرمایه گذاری حرفه ای را بررسی میکنیم.

واژه سرمایه گذاری همیشه برای بسیاری افراد ترسناک بوده و در حقیقت میتوان آن را با ریسکپذیری مساوی دانست، االبته همیشه هم اینطور نیست. برای مثال سرمایه گذاری در ارز دیجیتال در سالهای اخیر یکی از انواعی بوده که با ریسک کم بازده بالایی داشته و همین امر موجب شده تا افراد زیادی به این کار روی آورند. جز ارزهای دیجیتال، مسیرهای زیاد دیگری وجود دارد که به کمک آن میتوانید در بازههای کوتاه یا طولانی مدت دارایی خود را چند برابر کنید. پس تا انتهای این مقاله از والکس با ما همراه باشید تا با هم به بررسی معانی investment بپردازیم و ببینیم چه انواعی دارد.

بررسی مفهوم سرمایه گذاری

سرمایه گذاری چیست؟ به زبان ساده سرمایه گذاری عبارت است از خرید و اختصاص دارایی خود به منابعی مانند سهام، اوراق قرضه، ارزهای رمزنگاری شده، ملک یا هر چیز دیگری که ارزش آن در آینده افزایش خواهد داشت و فرد انتظار دارد از این طریق و در طول زمان سود یا درآمد کسب کند. زمانی که فردی به با هدف کسب سود یا همان investing چیزی را میخرد، قصد استفاده از آن را ندارد و میخواهد در آینده از طریق آن به ثروت برسد.

سرمایه گذاری در اغلب موارد مانند خرید ارز دیجیتال نیازی به داراییهای کلان ندارد و برخلاف تصور بسیاری سرمایهگذار نیز همیشه فردی ثروتمند با سرمایه نامحدود مانند وارن بافت (Warren Buffett) یا بنیانگذار آمازون، جف بزوس (Jeff Bezos) نیست. در واقع آنچه در این امر باعث موفقیت و برتری نسبت به سایرین میشود تنها به عواملی همچون:

- دانش فرد از حوزه مورد نظر

- استراتژی انتخابی

- ریسکپذیری

بستگی دارد و میزان سرمایه (معمولاً پول) تنها در مقدار سود سرمایه گذاری یا زیان تاثیرگذار خواهد بود. در سرمایه گذاری فرض اصلی، انتظار بازده مثبت در قالب درآمد یا افزایش قیمت با اهمیت آماری در نظر گرفته میشود.

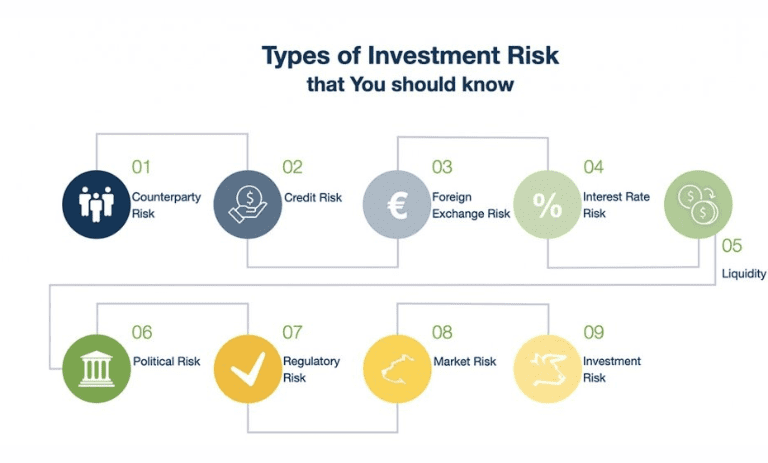

ریسک و بازده

همانطور که پیش از این گفتیم، ریسک و بازده دو عنصری هستند که همواره دست در دست مفهوم سپردهگذاری بودهاند. ریسک پایین عموماً به معنای بازده مورد انتظار پایین، در حالی که بازده بالاتر معمولاً با ریسک بالاتر همراه است. برای نمونه، از کم ریسکترین نمونه سپردهگذاری داراییها میتوان به گواهی سپرده (Certificated Deposit) یا CD اشاره کرد. اوراق قرضه یا صندوقهای درآمد ثابت در رتبه بالاتری از نظر ریسک مالی نسبت به گواهی سپرده قرار میگیرند و پس از آن خرید و فروش سهام و ارزهای دیجیتال را میتوان به عنوان ریسکهای بالاتر میتوان در نظر گرفت.

به طور کلی، کالاها و مشتقات آن به طور کلی جزو پرریسکترین سرمایهگذاریها در نظر گرفته میشوند. همچنین میتوان روی چیزهای کاربردی مانند زمین و املاک یا اقلام ظریف مانند هنرهای زیبا و عتیقهجات نیز ریسکهای مالی را انجام داد.

بازده یا سود تولید شده و به دست آمده توسط یک دارایی به نوع آن دارایی نیز بستگی دارد. به عنوان مثال، بسیاری از سهامهای بورسی سود ماهیانه و حتی روزانه به فرد میدهند، در حالی که اوراق قرضه معمولاً هر سه ماهه سود پرداخت میکنند.

علاوه بر درآمد معمولی، مانند سود سهام یا بهره، افزایش قیمت نیز جزء مهمی از بازده است. به همین دلیل، کل سود به دست آمده از یک سرمایهگذاری را میتوان به عنوان مجموع درآمد و افزایش سرمایه در نظر گرفت. بر اساس تخمینی که استاندارد و پوزر (Standard & Poor’s) پیشبینی کردهاند، سود سرمایه در حقیقت دو سوم بازده کل را تشکیل میدهد و نقش مهم و تعیینکنندهای را بر عهده میگیرد.

چرا باید سرمایه گذاری کنیم؟

تفکر غالب اکثر افراد این است که باید در حال زندگی کرد و با رها کردن گذشته، فکر آینده را آن زمان کنیم که اتفاق بیفتد. اما آیا از نظر منطقی این تفکر درست است؟ بیاید تا کمی با هم به بررسی این موضوع بپردازیم.

همه ما برای آسایش خود و خانوادهمان تلاش میکنیم و میخواهیم مطمئن شویم که پول کافی برای تامین نیازهای اولیه خود و همچنین تامین نیازهای اضطراری خانواده را داریم. اما آیا تا به حال به حوادث غیرمترقبه فکر کردهاید؟ زندگی همیشه آنطور که ما برنامهریزی کردهایم و میخواهیم پیش نمیرود و خیلی وقتها با اتفاقات ناگهانی ما را شگفتزده میکند.

این روزها حتی سفر رفتن نیاز به سرمایه دارد و این را هم در نظر داشته باشید که بالاخره روزی میرسد که شما بازنشسته میشوید و دیگر نیروی جوانیتان را نخواهید داشت. همه این عوامل در کنار هم به این نکته اشاره دارند که فکر سرمایه گذاری باید از روزی که اولین حقوق خود را به دست آوردید به ذهن شما خطور کند.

دلیل سرمایه گذاری ممکن است برای هر فرد متفاوت باشد اما مهم به جریان انداختن پسانداز است. پنهان نگهداشتن پول صرفاً آن را به یک دارایی مرده که ارزشی ندارد تبدیل میکند. بنابراین با سپردهگذاری پسانداز خود در یک بازار سهام یا خرید ارز دیجیتال میتوانید هم از آن درآمد به دست آورید و هم از بیارزش شدنش جلوگیری کنید.

سرمایه گذاری چطور باعث افزایش دارایی ها می شود؟

در سادهترین مفهوم، investment زمانی جواب میدهد که دارایی را با قیمت پایین بخرید و آن را با قیمت بالاتر بفروشید. این نوع بازگشت سرمایه شما را سود سرمایه مینامند. برای کسب سود، شما اغلب باید دارایی خود را بفروشید تا به آنچه دست آوردید تحقق ببخشید. اما چه زمانهایی یک سپردهگذاری به سود میرسد؟

باید بگوییم در هر حوزه، روش سوددهی متفاوت است و به اتفاقات مختلفی بستگی دارد. برای مثال وقتی یک شرکت محصولی جدید و ترند را به بازار ارائه میکند که باعث افزایش فروش، درآمد شرکت و ارزش سهام در بازار شود، یک سهم از سهام آن شرکت نیز میتواند افزایش یابد.

یک اوراق قرضه شرکتی زمانی ارزش دارد که ۵ درصد سود سالانه بدهد و همان شرکت اگر اوراق قرضه جدیدی را منتشر کند که تنها ۴ درصد سود ارائه میکند باعث افزایش قیمت اوراق قرضه شما نیز شود. قیمت کالایی مانند طلا ممکن است با این مرحله که دلار آمریکا ارزش خود را از دست داده و تقاضا برای طلا بیشتر شده افزایش یابد. ارزش یک خانه یا آپارتمان میتواند با بازسازی، یا به این دلیل که محله برای خانوادههای جوان یا بچهها مطلوبتر شده است نیز رشد کند.

سرمایهگذاری همیشه با خرید و فروش نیست که به مشتریان سود میدهد؛ گاهی سرمایهگذاران یک دارایی را خریداری میکنند و با نگهداشتن یا هولد آن به سود میرسند. برای مثال در ارزهای دیجیتال برخی از طریق مبادلات روزانه و نوسانگیری و برخی دیگر از طریق خرید و نگهداری ارزهای آیندهدار درآمد کسب میکنند.

نکته دیگری که اهمیت دارد این است که علاوه بر سپردهگذاری فردی و شخصی، نوعی دیگر از سرمایه گذاری نیز وجود دارد که به آن سرمایه گذاری جمعی میگویند. در این نوع از تخصیص دارایی، تعدادی از افراد مانند سهامداران یک شرکت یا کارخانه بر روی یک پروژه ریسک میکنند و در نهایت به سود یا ضرر نیز بین اعضا تقسیم میشود.

آیا هر سپرده گذاری به سود می رسد؟

پاسخ این سوال مهم، یک نه قاطع است! از آنجا که investing بر نگاه و پیشبینی از آینده مبتنی است، همیشه سطح مشخصی از ریسک را به همراه دارد. این کار در برخی موارد ممکن است هیچ درآمدی را ایجاد نکند و حتی باعث شود دارایی شما در طول زمان ارزش خود را از دست بدهد. بنابراین علاوه بر سایر عوامل، آنچه در کاهش یا افزایش دارایی نقش دارد، تیپ های شخصیتی سرمایه گذاران که نقش مهمی را در این میان ایفا میکند.

برای مثال ممکن است شرکت یا کارخانهای که سهام آن را خریدهاید ورشکست شود یا ارز دیجیتالی که قصد نگهداری آن را داشتید از بازار کنار رود (این مورد بسیار نادر است) عکسالعمل شما در چنین شرایطی چیست؟ جزو کدام از گروه از معاملهگران هستید؟

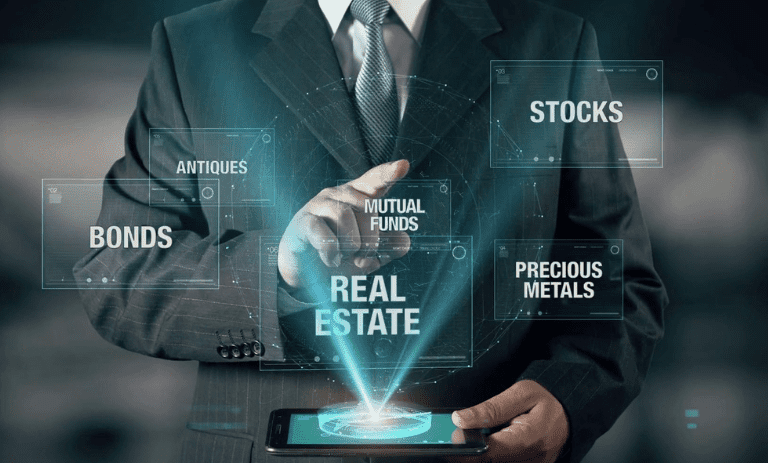

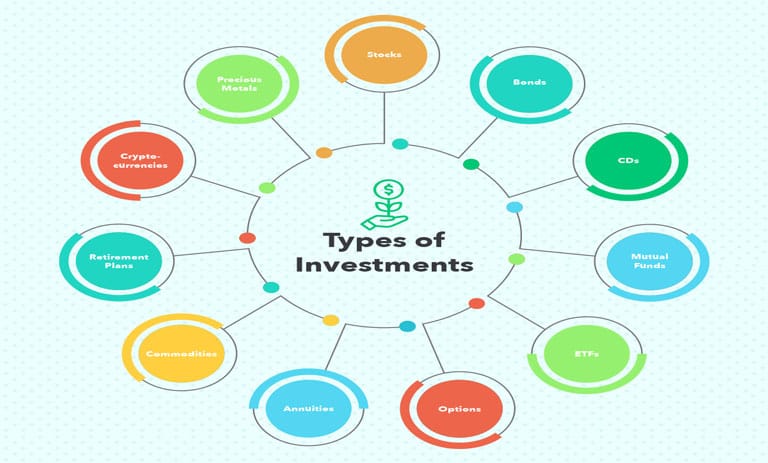

انواع سرمایه گذاری کدامند؟

تا به اینجای مقاله دانستیم که انواع مختلفی از سرمایه گذاری وجود دارد که افراد میتوانند از طریق آن کسب درآمد کنند و به سود برسند. در ادامه ما به چند مورد از رایجترین و البته محبوبترین این انواع میپردازیم.

خرید سهام

وقتی صحبت از investment به میان میآید، خرید سهام اولین موردی است به ذهن میرسد. سهام بخشی از مالکیت یک شرکت دولتی یا خصوصی است. در حقیقت با داشتن سهام، سرمایهگذار در توزیع سود حاصل از سود خالص شرکت سهیم خواهد بود. برای مثال هر قدر که شرکتی موفقتر شود، سایر سرمایهگذاران بیشتری به دنبال خرید سهام آن شرکت هستند و این امر میتواند ارزش آن را افزایش دهد.

دو نوع اصلی سهام که قابل عرضه است شامل:

- سهام عادی: این نوع از سهام اغلب شامل حق رای و صلاحیت مشارکت در موارد خاص میشود.

- سهام ممتاز: سهام ممتاز اغلب دارای اولین ادعای سود سهام است و باید قبل از سهامداران عادی پرداخت شود.

خرید سهام اغلب به عنوان سپردهگذاری رشد یا افزایش ارزش طبقهبندی میشود؛ برای مثال بسیاری از افراد سهام یک شرکت کوچک اما آیندهدار را خریداری میکنند تا پس از پیشرفت و رشد شرکت به سود برسند. این نوع از تخصیص دارایی علاوه بر ریسک بالایی که به همراه دارد، به احتمال زیاد بازده بالایی نیز خواهد داشت.

علاوه بر این، شرکتها معمولا بخشی از سهام یا کل آن را برای تأمین مالی عملیاتهای تجاری خود، مثل توسعه یا سپردهگذاریهای تجاری جدید یا صرفاً برای موفقیت بیشتر به فروش میرسانند. از آنجایی که سهام تحت تأثیر وضعیت کلی اقتصادی و احساسات بازار قرار میگیرد، شرکتها میتوانند هر زمانی از کار خارج شوند و به همین دلیل بازده آن همیشه تضمین نمیشود. به عنوان مثال، زمانی که اعتماد سرمایه گذاران در بازارهای صعودی بالا است، مردم سهام بیشتری را خرید و فروش میکنند که باعث افزایش قیمت سهام میشود و بالعکس. کنترل احساسات در سرمایه گذاری از مهمترین مهارتها در این مسیر است.

اوراق بهادار و صندوق های درآمد ثابت

به عبارت ساده، اوراق قرضه قراردادی است بین دو نهاد مثل شرکتها یا دولتها در زمانهایی که برای به سرمایه زیادی احتیاج دارند. سپس مردم میتوانند این اوراق را بخرند و در ازای آن سود و درآمد ثابتی کسب کنند. این پرداختهای بهره ثابت به عنوان کوپن نیز شناخته و معمولاً هر شش ماه یکبار به حساب سرمایهگذاران پرداخت میشود. در نهایت با سر رسید اوراق، کل سرمایه فرد به او بازگردانده خواهد شد.

برخلاف سهام، اوراق قرضه یک کلاس دارایی کمبازده و کم ریسک هستند که اغلب سرمایهگذاران برای جبران ریسک از آن کمک میگیرند. در حالی که سهام بالاترین پتانسیل را از نظر بازده و سود دارد، اوراق قرضه با کاهش ریسک، درآمد کمتر و در عین حال پایدارتری را برای فرد ایجاد میکند.

البته باید بدانید اوراق قرضه نیز در برابر نوسانات بازار بسیار آسیبپذیرند و خطرات خاص خود مانند ریسک بازپرداخت یا ریسک بهره را به همراه دارند. اما به طور کلی اوراق قرضه به دلیل نرخ بازده تضمین شده و ثابت به عنوان سرمایه گذاری با درآمد ثابت نیز شناخته میشوند.

مانند سهام، اوراق قرضه شرکتی معمولاً در بازار آزاد از طریق کارگزاران مورد معامله قرار میگیرند. این پرداختهای مکرر که به اصطلاح کوپن نام دارند معمولا ثابت هستند، اما قیمت اوراق اغلب به علت تغییر بازده اوراق در نوسان است. به عنوان مثال، اوراق قرضهای که ۵ درصد سود پرداخت میکند در صورتیکه فرصتهای بازار برای کسب ۶ درصد وجود داشته باشد، خرید آن ارزانتر میشود. با کاهش قیمت، اوراق قرضه به طور طبیعی بازدهی بالاتری نیز خواهد داشت.

کالا

کالاها شامل فلزات گرانبها، طلا، نفت، غلات، فرآوردههای حیوانی یا ارز میشود. در واقع کالا به محصولات واقعی یا مواد خام مورد استفاده صنایع مختلف مانند بخش تولید گفته میشود و قیمت آنها به میزان تقاضای بازار بستگی دارد. به عنوان مثال، اگر سیل بر عرضه گندم تأثیر بگذارد، قیمت گندم ممکن است به دلیل کمبود افزایش یابد. سرمایه گذاری در کالا قدری با خرید سهام و اوراق قرضه متفاوت بوده و فرآیند آن کمی پیچیدهتر است.

خرید کالاهای «فیزیکی» به معنای نگهداری مقادیری نفت، گندم و طلا است. البته همانطور که میدانید، اکثر مردم عادی به این شکل روی کالا سرمایهگذاری نمیکنند. در عوض، سرمایهگذاران کالاها را با استفاده از قراردادهای آتی و اختیاری خرید یا از طریق اوراق بهادار دیگر، مانند ETF (مالکیت دیجیتال) یا خرید سهام شرکتهایی که کالا تولید میکنند، روی کالاها ریسک و investment میکنند.

ارزهای دیجیتال

ارزهای دیجیتال به ارزهای مبتنی بر بلاک چین گفته میشود که برای انجام پرداختها، سرمایهگذاری و معامله یا هولد مورد استفاده قرار میگیرند. تولیدکنندگان یا شرکتهای ارز دیجیتال توکنهایی را صادر میکنند که در طول زمان ارزش آنها افزایش دارد و افراد به منظور انجام معاملات و پرداختهای خود از آنها استفاده میکنند.

این ارزها را باید به عنوان جدیدترین روش سرمایه گذاری بشناسیم که از طریق استراتژیهایی مانند سود مرکب، استیکینگ (اشتراکگذاری توکنها در زنجیره بلوکی برای افزایش اعتبار تراکنشها و پاداش گرفتن) معامله و نگهداری آنها سرمایه کاربران را افزایش میدهد. علاوه بر این، نکته مهم در مورد ارزهای دیجیتال غیرمتمرکز بودن آنها است که به کاربران امکان اجرای معاملات با قابلیتهای ویژه مانند اهرمها را نیز میدهد.

املاک و مستغلات

برای افرادی که درآمد ثابت و بازگشت سرمایه پایدار را ترجیح میدهند، خرید ملک می تواند ایده خوبی باشد. هنگام خرید خانه یا ملک، عوامل متعددی باید در نظر گرفته شود و در حقیقت این امر نیاز به روانشناسی بازار دارد، این یعنی در هر خرید و فروش شما باید عواملی مانند وضعیت کلی اقتصادی، متفاوت بودن قیمت املاک در مناطق خاص به دلیل میزان جرم و جنایت یا رتبهبندی مدارس، مناطق رو به رشد و قیمت اجاره در منطقه را مورد بررسی قرار دهید و با آگاهی کامل خرید کنید.

افرادی که به دنبال سود سرمایه گذاری در املاک و مستغلات هستند بدون نیاز به مالکیت یا مدیریت مستقیم املاک میتوانند از طریق شرکتهای سرمایه گذاری املاک و مستغلات (REIT) نیز در خریدها سهیم باشند. REIT شرکتهایی هستند که از املاک و مستغلات جهت ایجاد درآمد برای سهامداران خود استفاده میکنند. تجربه نشان داده این شرکتها سود بیشتری نسبت به بسیاری از داراییهای دیگر، مانند سهام را به دنبال خواهند داشت.

سرمایه گذاری را از کجا شروع کنیم؟

باید اعتراف کنیم در دنیای امروزه شناسایی بهترین بازارهای مالی برای سرمایه گذاری کار دشواری خواهد بود. با وجود نوسانات روزمره و بیثباتیهای موجود در جهان پیشبینی بازار همانند گذشته کار آسانی نیست. به همین دلیل آموزش و جمعآوری اطلاعات در مورد بازارهای موجود باید اولین و مهمترین قدم شما برای ورود به دنیای سرمایهداری باشد.

در ادامه چند توصیه عملی را برای شما آوردهایم تا به کمک آنها بتوانید مسیر پر هیجان سرمایه گذاری در بازارهای مختلف را آغاز کنید

تحقیق و بررسی بازار مورد نظر

شناخت بازاری که قصد فعالیت در آن را دارید یکی از اصلیترین عوامل سرمایه گذاری موفق است. سرمایهگذاران باید بازار مورد نظر خود را به خوبی بشناسند تا بتوانند تصمیمهای آنی را بر اساس دانش خود و نه بر اساس گفتههای شخص ثالث بگیرند.

استراتژی اختصاصی داشته باشید

قبل از سرمایه گذاری، افراد باید توانایی خود را در کنار گذاشتن پول در نظر بگیرند. آنها همچنین باید بدانند چه میزان ضرر را میتوانند تحمل کنند و از معاملات خود چه میزان سودی را انتظار دارند. علاوه بر این با داشتن استراتژی مناسب شما میتوانید بهترین زمان معامله را شناسایی کنید و دارایی خود را از خطر دور نگهدارید.

در مورد مفاهیم مالیاتی آگاه باشید

اگرچه یک دارایی تخصیص داده شده را میتوان در هر زمانی خرید یا فروخت، باید بدانید انجام این کار از نظر مالیاتی میتواند شما را متضرر کند. با نرخهای نامطلوب مالیات بر عایدی سرمایه کوتاهمدت، سرمایهگذاران باید به استراتژیهایی توجه کنند که برایشان ضرر مالیاتی به دنبال نداشته باشد.

در مورد محدودیت های نقدینگی بدانید

یک تفاوت بورس و ارز دیجیتال این است که شما میتوانید ارزهای خود را هر زمان که میخواهید خرید و فروش کنید اما در بورس تنها در بازه زمانی خاصی و حتی در زمانهایی به دلیل توقف نماد قادر به انجام معامله نخواهید بود. به همین دلیل بهتر است بدانید آیا بازاری که در آن سرمایه گذاری کردهاید همیشه قابلیت خرید و فروش دارد یا خیر.

سرمایه گذاری، اقدامی حرفه ای یا شرطبندی روی دارایی ها؟

بسیاری از مخالفان سرمایه گذاری معتقدند که این کار نوعی شرطبندی یا قمار است و در هر دو مورد ممکن است دارایی فرد به خطر بیفتد. اما در واقعیت، در یک سرمایه گذاری، شما به یک فرد یا نهاد وجوهی ارائه میکنید تا برای رشد یک کسب و کار، شروع پروژههای جدید یا حفظ درآمد روزانه استفاده شود.

اگرچه این کار همانند شرطبندی با ریسک همراه است، اما اغلب اوقات بازده مورد انتظار مثبتی دارد. از سوی دیگر، قمار بر اساس شانس و عمل میکند در حالی که در نظام سرمایهداری فرد با دانش و آگاهی و با پوشش ریسک وارد معاملات میشود و بر اساس استراتژی پیش میرود.

سرمایه گذاری چطور دارایی شما را افرایش می دهد؟

گفتیم سرمایه گذاری متخص افراد ثروتمند نیست و هر فردی با حداقل دارایی خود که به آن نیازی ندارد میتواند با کمک سرمایه گذاری، ارزش دارایی خود را بیشتر کند. به عنوان مثال، میتوانید سهامهای ارزان قیمت خریداری کنید، مبالغ اندکی را به یک حساب پسانداز دارای بهره سپردهگذاری بسپارید یا هر ماه مبلغی را کنار بگذارید تا به عدد مورد نظرتان برای سرمایه برسید و سپس آن را در بازار مورد نظر به جریان بیاندازید.

خرید سهام، اوراق قرضه، ارزهای دیجیتال و … که نیاز به حداقلهای خاصی ندارند میتواند گزینههای خوبی برای شروع باشد. برای مثال فردی که در سال ۱۹۹۷، ۱۰۰ دلار از سهام شرکت آمازون را در فارکس خریداری کرده، هم اکنون آن ۱۰۰ دلار میلیونها دلار سود برای او به همراه داشته است. امروزه ارزهای دیجیتال نیز وضعی همانند شرکت آمازون ۱۹۹۰ دارند و خرید آنها یا خرید سهامهای فارکس یکی از بهترین سرمایه گذاریهای ۱۰ سال آینده خواهد بود. البته به دلیل تفاوت ارز دیجیتال با فارکس، بهتر است در مورد هر دو مطالعه و سپس یکی را برای فعالیت انتخاب کنید.

سرمایه گذاری، مسیری پر پیچ و خم اما جذاب

در این مقاله خواندیم سرمایه گذاری عمل توزیع منابع در مسیری برای ایجاد درآمد یا کسب سود است. سرمایهگذاری انواع مختلفی دارد و بازاری که برای فعالیت انتخاب میکنید وابسته به این است که چه چیزی میخواهید به دست آورید و این که چقدر نسبت به ریسکهایی که در مقابل داراییتان قرار دارد حساس هستید.

سرمایهگذاران میتوانند به طور مستقل و بدون کمک یک متخصص در بازارها سپردهگذاری کرده یا از خدمات یک مشاور باتجربه و دارای مجوز استفاده کنند. مقدار پسانداز یا دارایی مورد نیاز برای شروع تا حد زیادی به نوع سرمایه گذاری، موقعیت مالی، نیازها و اهداف سرمایهگذار بستگی دارد. بنابراین مهم است فارغ از این که چگونه میخواهید سرمایه گذاری کنید یا چه بازاری را برای این کار انتخاب میکنید، در مورد هدف خود و همچنین مدیریت یا پلتفرم مورد استفاده خود تحقیقات لازم را انجام دهید. همانطور که وارن بافت، سرمایهگذار کهنهکار و ماهر میگوید، «هرگز در کسبوکاری که نمیتوانی درک کنی، سرمایه گذاری نکن».

تجربه شما از سرمایه گذاری در بازارهای مختلف چیست؟ بزرگترین درسی که این بازارها برای شما داشته چه بوده؟

قیمت بیت کوین BTC

قیمت بیت کوین BTC قیمت اتریوم ETH

قیمت اتریوم ETH قیمت بایننس کوین BNB

قیمت بایننس کوین BNB قیمت تتر USDT

قیمت تتر USDT قیمت نات کوین NOT

قیمت نات کوین NOT قیمت پکس گلد PAXG

قیمت پکس گلد PAXG قیمت کاردانو ADA

قیمت کاردانو ADA قیمت پولکادات DOT

قیمت پولکادات DOT قیمت ترون TRX

قیمت ترون TRX قیمت ریپل XRP

قیمت ریپل XRP قیمت سولانا SOL

قیمت سولانا SOL قیمت اوالانچ AVAX

قیمت اوالانچ AVAX قیمت آربیتروم ARB

قیمت آربیتروم ARB قیمت پپه PEPE

قیمت پپه PEPE قیمت تون کوین TON

قیمت تون کوین TON