استخر نقدینگی چیست؟ روش کسب درآمد از liquidity Pool

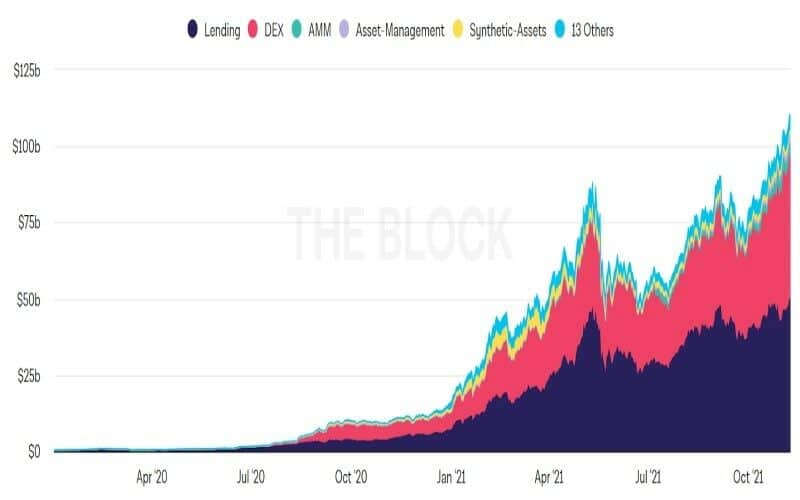

بخش مالی غیرمتمرکز (DeFi) با نرخ تصاعدی در حال رشد و توسعه است و دائماً امکانات جدیدی را به همراه میآورد. تعداد افراد علاقهمند به سرمایه گذاری DeFi هر روز افزایش مییابد که تا حد زیادی حول محور پروتکلهای مبتنی بر قرارداد هوشمند و کاربران آنها متمرکز است. از این رو محبوبیت گزینههایی مانند استخر نقدینگی در کنار مفهوم بلاکچین اخیراً به طور قابل توجهی افزایش یافته است. از زمان آغاز به کار پروتکلهای مالی غیرمتمرکز (DeFi)، نقدینگی یک عامل محرک برای افزایش کاربر بوده است. DeFi مفهومی است که استخرهای نقدینگی و تامین کنندگان نقدینگی را با هم ترکیب میکند و امکان تبدیل شدن به یک بانک مجازی را برای هر کاربری ممکن میسازد. در حال حاضر صدها پروتکل DeFi وجود دارد که تمام عملکردهای یک بانک را در بلاکچین بازتولید میکنند.

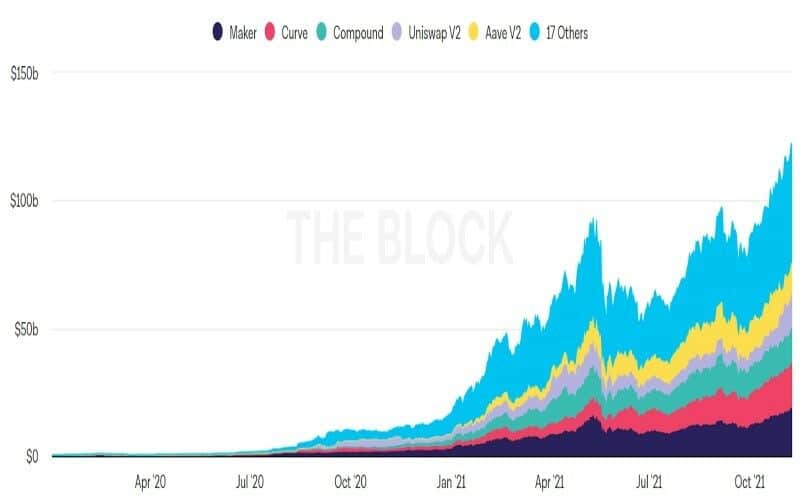

کاربران به منظور بهره مندی از درصد سود سالانه (APY) بالاتری نسبت به آنچه به طور سنتی از طریق بانکها پرداخت میشود، سرمایه خود را در این حوزه سپردهگذاری میکنند. در سال ۲۰۱۹، ارزش کل سرمایه قفل شده در این پروتکلها کمتر از یک میلیارد دلار بود. در حالی که در آوریل ۲۰۲۲، به بیش از ۲۳۰ میلیارد دلار رسید که افزایش چشمگیری در مدت زمان نسبتاً کوتاهی نشان میدهد. در این مطلب نحوه عملکرد نقدینگی در DeFi آورده شده است. اگر میخواهید دانش دست اول بیشتری در مورد توسعه و اجرای استخرهای نقدینگی کسب کنید، در این مطلب با ما همراه باشید تا پاسخ سوالات خود را دریافت کنید.

استخر نقدینگی چیست؟

برای اینکه به طور کامل بدانیم استخر نقدینگی چیست، باید ابتدا اهمیت خود نقدینگی را روشن کنیم. هر زمان که معامله گران وارد یک بازار میشوند، به نقدینگی در آن بازار متکی هستند. بازارسازان، نقدینگی را هم در سمت خرید و هم در سمت فروش یک معامله ارائه میکنند. بازارسازان با قرار دادن دارایی خود در سفارشات خرید یا فروش یک دارایی خاص، تجارت را تضمین میکنند. نقدینگی را ایجاد میکنند و بدین ترتیب به دیگر معاملهگران در انجام معاملات بدون انتظار کمک میکنند. مثلا اگر قرار بود دلار را با یورو مبادله کنید، یک بازارساز، واسطهای خواهد بود که قیمتهای پیشنهادی درخواستی و همچنین نقدینگی را ارائه میکند. بدون نقدینگی کافی، خرید و فروش داراییها بسیار سختتر است، زیرا به طور بالقوه هر دو طرف خریدار و فروشنده شرایط قیمتی مطلوب برای مبادله را نخواهند داشت.

بدون نقدینگی، معاملهگران تا زمانی که طرف مقابل معامله پیشنهاد منطبق را ارائه دهند، باید در صف خرید یا فروش منتظر بمانند تا سفارشات انجام شود، که تا آن زمان ممکن است قیمت خود دارایی تغییر کند.

در فضای بلاک چین نهادهای بازارساز کمی وجود دارند که به عنوان تأمین کننده نقدینگی عمل کند و این وظیفه بر عهده خود کاربران گذاشته میشود که به دنبال رشد سرمایه خود هستند. اینجاست که استخرهای نقدینگی جایگزین چنین واسطههای بازارساز متمرکزی میشوند. استخرهای نقدینگی ستون فقرات بازارسازهای خودکار (Automatic Market Maker) هستند که یک طرف معامله را با یک استخر نقدینگی شخصی جایگزین می کند.

استخر نقدینگی دارایی دیجیتالی هستند که توسط نوعی برنامه قرارداد هوشمند مدیریت میشوند که بر روی یک پلتفرم غیرمتمرکز در شبکه بلاکچین مستقر شده است و فرآیند پرداخت بهره بانک در ازای سپردهگذاری را شبیهسازی میکند. (DeFi) برای ایجاد نقدینگی به سه عنصر کاربر، رمزنگاری و قراردادهای هوشمند متکی است. در واقع قراردادهای هوشمند استخر نقدینگی DeFi را ایجاد میکنند. کاربران این پلتفرمها، ارائه دهندگان نقدینگیاند و داراییهای رمزنگاری شده توسط این سرمایهگذاران در آنجا سپرده میشوند.

هنگامی که دارایی رمزنگاری خود را در یک استخر نقدینگی سپرده میکنید، وجوه شما برای مدت زمان مشخصی در استخر نقدینگی قفل میشود و معاملهگران دیگر میتوانند برای معامله بین جفت ارزها از آنها استفاده کنند. هنگامی که وجوه رمزنگاری خود را در یک استخر نقدینگی قفل کنید، به یک ارائه دهنده نقدینگی (liqudity provider) تبدیل میشوید. این ماهیت فارمینگ است. استخرهای نقدینگی به عنوان مزارع سودساز و تامین کنندگان نقدینگی به عنوان کشاورزان این مزارع عمل میکنند.

برای آشنایی بیشتر میتوانید مقاله دیفای چیست را مطالعه کنید.

روشهای تامین نقدینگی در صرافی های غیرمتمرکز

صرافیهای غیرمتمرکز (DEX) پلتفرمهای پیشرفتهای بر روی بلاک چین هستند که روشهای جایگزین برای مبادله ارزهای دیجیتال به سرمایهگذاران ارائه میدهند. برای درک کامل اهمیت استخر نقدینگی ابتدا باید به روشهایی که این صرافیها از طریق آنها میتوانند معاملات را مدیریت کنند، نگاه کنیم. این روشها به سه دسته تقسیم میشوند.

- دفتر سفارش زنجیرهای (On-chain order book)

- دفتر سفارش خارج از (زنجیره Off-chain order book)

- بازارساز خودکار (Automated Market Maker)

جفتهای معاملاتی در دفتر سفارشات

در مدل Order Book هدف خریداران این است که دارایی را با کمترین قیمت ممکن خریداری کنند، در حالی که فروشندگان بر فروش دارایی با حداکثر قیمت ممکن تمرکز میکنند. خریدار و فروشنده باید بر سر قیمت برای یک معامله موفق توافق کنند. اجازه دهید برای توصیف نحوه عملکرد جفتهای معاملاتی در مدل دفترچه سفارش صرافی از مثال اتر و تتر استفاده کنیم. اگر کاربران بخواهند ETH خود را با usdt معامله کنند، باید معاملهگر دیگری را پیدا کنند که مایل به فروش usdt برای ETH به همان قیمت که در نظر گرفته باشند.

در حالی که در مورد توکنهای محبوب، یافتن یک جفت معاملاتی نباید مشکلی باشد، وقتی میخواهیم داراییهای بیشتری را برای معامله جایگزین کنیم، اوضاع سختتر میشود.

مشکل اردر بوک

نقدینگی موضوع مهمی برای صرافیهای غیرمتمرکز بود، بهویژه برای DEXهای جدید که تعداد خریدار و فروشنده محدودی داشتند. گاهی اوقات یافتن و جذب افراد کافی برای طرف دیگر معامله در یک جفت معاملاتی بسیار دشوار بود. به طور کلی اتکای بیش از حد به بازارسازان خارجی میتواند منجر به معاملات بسیار کند و گران شود. از طرف دیگر بیشتر پروتکلهای DeFi بر روی شبکه اتریوم اجرا میشوند، که تنها امکان پردازش ۱۳ تا ۱۵ تراکنش را در هر ثانیه دارد. بنابراین انجام سفارشها با استفاده از مدل دفتر سفارش سنتی زمان بسیار زیادی طول خواهد کشید. همچنین کارمزد تراکنش زنجیره بلوکی یا همان gas fee در شبکه اتریوم بسیار گران است، که به طور قابلتوجهی بر کاهش سود بازارسازان تاثیر میگذارد. در نتیجه به کار بردن دفترهای سفارش سنتی در صرافیهای غیرمتمرکز منجر به عملکرد کند و هزینه های بالای تراکنش میشود. بیشتر بلاکچینها توان عملیاتی مورد نیاز برای تجارت سنگین در یک بازه زمانی کوتاه را ندارند. همه اینها بدان معناست که معامله بر اساس مدل دفتر سفارشات روی شبکهای مانند اتریوم عملا غیرممکن است. میتوان از راه حل زنجیرههای جانبی یا لایه دو استفاده کرد ولی اینها همچنان در حال توسعهاند. البته DEXهایی وجود دارند که با دفتر سفارشات زنجیرهای به خوبی کار میکنند. Binance DEX بر روی زنجیره بایننس ساخته شده است و مثال دیگر Project Serum که بر روی بلاک چین Solana ساخته شده است و هر دو به طور خاص برای معاملات سریع و ارزان طراحی شده است. اما سوال این بود که چگونه می توان نقدینگی را بدون ورود واسطه و با حفظ عدم تمرکز تامین کرد؟

P2P در مقابل P2C

مدل دفتر سفارشات امکان انجام معاملات همتا به همتا را با ارتباط مستقیم بین خریداران و فروشندگان میدهد. Peer-to-Peer احتمالا یکی از شناخته شدهترین فرمولهای اکوسیستم DeFi است. برای مدتهای طولانی این مدل اصلی در پشت معاملات غیرمتمرکز بود. با این حال مدل همتا به همتا از نقدینگی در سطح کافی حمایت نمیکرد. بهبود فناوری بلاک چین و خلاقیت توسعه دهندگان، امکانات جدیدی را به ارمغان آورد. مدل همتا به قرارداد Peer-to-contract قراردادهای هوشمند را به عنوان یک طرف معامله قرار میدهد. از آنجایی که قرارداد هوشمند پس از شروع نمیتواند تحت تأثیر هیچ مرجع مرکزی قرار گیرد، P2C تمرکززدایی را به خطر نمیاندازد.

نقش بازارسازهای خودکار در استخر نقدینگی

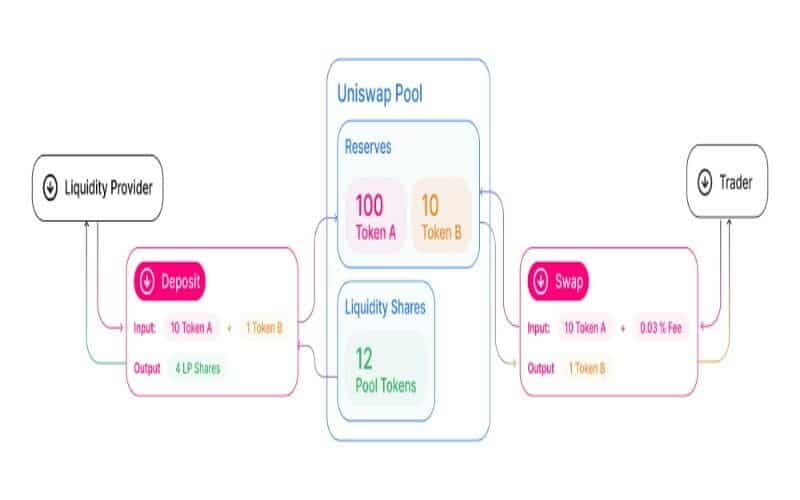

AMMها عامل اصلی در تغییر روشهای مرسوم برای تجارت و انجام معاملات در کریپتو بود. بازارساز خودکار جایگزین دفترچه سفارشات شد. تفاوت اساسی بین دفترهای سفارش و بازارسازان خودکار این است که مورد دوم برای تسهیل معامله، استخرهای نقدینگی را جایگزین جفتهای معاملاتی میکند. اساسا، استخر نقدینگی بازاری را برای یک جفت دارایی خاص، مانند اتریوم و تتر ایجاد میکند. معاملات AMM شامل هیچ طرف مقابلی نیست و کاربران داراییهای دیجیتال را به جای مبادله با سایر کاربران با استخر نقدینگی مبادله میکنند و خریدار مجبور نیست برای خرید به فروشنده خاصی متکی باشد. مدل بازارساز خودکار به طور قابل توجهی انعطافپذیری بهتری را برای تجارت جفت ارزها نسبت به صرافیها مطابق با مدل دفترچه سفارش بوجود آورد.

Automated Market makers به طور کلی راهحلهای همتا به قراردادی هستند که معاملات آن بین کاربران و یک قرارداد هوشمند انجام میشود. AMM یک پروتکل مبادله غیرمتمرکز است که برای تعیین قیمت و تامین نقدینگی از قراردادهای هوشمند بهره میبرد. در مدل بازارساز خودکار، ارزش توکنها بر اساس الگوریتم قیمتگذاری تعیین میشود. از آنجایی که کل نقدینگی استخر باید همیشه ثابت بماند، قیمت بر اساس تعداد توکنهای معامله شده در استخر نقدینگی تعیین میشود. بنابراین فعالیتهای معاملاتی هر استخر تأثیر قابل توجهی بر قیمتگذاری دارایی خواهند داشت. البته AMMهای مختلف از الگوریتمهای متفاوتی استفاده میکنند.

در صورت تغییر قیمت دارایی با توجه به قیمت بازار جهانی، معاملهگران آربیتراژ میتوانند از آن به نفع خود استفاده کنند. الگوریتمهای قیمتگذاری در استخرهای نقدینگی کوچک میتواند به نگرانیهایی در مورد لغزش منجر شود. لغزش slippage یکی از مشکلاتی است که بسیاری از معاملهگران در جفتهای معاملاتی با نقدینگی پایین با آن مواجه هستند. لغزش تفاوت بین قیمت مورد انتظار و قیمت واقعی پس از تکمیل مبادله معامله است، در صورتی که ارزش دارایی معاملهگران از بین برود.

ارائه دهندگان نقدینگی (Liquidity provider)

استخرهای نقدینگی به عنوان انبوهی از وجوه سپرده شده در یک قرارداد هوشمند کار میکنند. کاربران باید معامله را با توجه به نقدینگی موجود انجام دهند و نقدینگی کافی در استخر از اجرای معامله حمایت میکند. اما این نقدینگی از کجا میآید؟

توکنهای استخر توسط کاربران صرافی به استخرهای نقدینگی اضافه میشوند. یک استخر نقدینگی خوب باید به گونهای طراحی شود که کاربران را تشویق کند تا داراییهای خود را در آن به اشتراک بگذارند. ارائه دهندگان نقدینگی را میتوان به عنوان طرف مقابل معامله فرض کرد. بنابراین کمبود سرمایه گذارانی که نقدینگی را به استخر اضافه کنند منجر به رقابت پذیری پایین بورس خواهد بود. برای تامین نقدینگی معاملات جفت ارزها باید هر دو دارایی در استخر سپرده گذاری شود. هنگامی که یک استخر نقدینگی جدید ایجاد میشود، اولین ارائه کننده نقدینگی قیمت اولیه و عرضه برابر برای هر جفت دارایی را تعیین میکند. این مفهوم عرضه برای همه ارائه دهندگان نقدینگی دیگر که تصمیم میگیرند که دارایی خود را در استخر سپرده کنند، یکسان باقی میماند. استخرهای نقدینگی با اجرای الگوریتمهای AMM نسبت قیمت بین توکنها را در استخر نگه میدارند و ارزش منصفانه داراییها را حفظ میکند. افزودن وجوه به استخر نقدینگی کار سختی نیست و پاداش هایی قابل توجه دارند.

توکن ارائه دهنده نقدینگی (LP token)

ارائهدهندگان نقدینگی در ازای سپردهگذاری توکنهای خود، توکنهای منحصربهفردی را دریافت میکنند که توکنهای ارائهدهنده نقدینگی نامیده میشوند. توکنهای LP منعکس کننده ارزش داراییهای سپرده شده توسط سرمایهگذاران هستند. توکنهای LP نشان میدهد که شما مالک بخشی از استخر نقدینگی هستید و میتوانید از آن برای حذف توکنهای سپرده خود از استخر نقدینگی در هر زمان استفاده کنید. معمولاً هنگامی که یک توکن به نحوی سهام یا سپرده میشود، نمیتوان از آن استفاده کرد یا با آن معامله کرد، چون باعث کاهش نقدینگی در کل سیستم میشود. اما توکنهای LP مانند اوراق قرضه، سهامگذاری شدهاند و امکانات جدید سرمایهگذاری را در رابطه با اشکال غیرمستقیم سهام فراهم میکند. بدین ترتیب هر توکن میتواند علاوه بر اینکه در یک استخرهای نقدینگی سرمایه گذاری شود، مجدد در پروتکلهای دیگر همان بلاک چین مورد استفاده قرار گیرد.

البته باید نسبت به زیان دائمی در نتیجه بالا رفتن ارزش یکی از توکنها، احتیاط کرد. با افزایش شدید قیمت یکی از داراییها در مقابل دیگری، نسبت دو دارایی نگهداری شده در یک مخزن نقدینگی نابرابر میشود. ارائهکنندگان نقدینگی با از دست دادن سود یکی از داراییها، ضرری را تجربه میکنند. اگر یک تامین کننده نقدینگی وجوه خود را قبل از برگشت قیمت از استخر خارج کند، زیان میتواند دائمی شود. با این حال، ارائه دهندگان نقدینگی بسته به اندازه نوسان یا مدت سپرده خود میتوانند زیانهای ناپایدار را با کارمزد تراکنش پوشش دهند.

توزیع توکن سود به ارائه دهندگان نقدینگی

ارائهدهندگان نقدینگی از تراکنشهای صرافی غیرمتمرکزی که نقدینگی را در آن ارائه کرده اند، کارمزد دریافت میکنند. کارمزد تراکنشها به طور متناسب بین تمام ارائه دهندگان نقدینگی استخر توزیع میشود، هر چه دارایی رمزنگاری بیشتری را سپرده کرده باشید، کارمزد بیشتری به دست خواهید آورد. کسب درآمد از طریق ارزهای دیجیتال در ازای تامین نقدینگی استخراج نامیده میشود. سود استخراج نقدینگی بسته به پلتفرم متفاوت است. این کارمزدهای معاملاتی اغلب بر حسب نرخ بهره بیان میشوند و بهره بر اساس میزان نقدینگی موجود و تعداد معاملات بر روی مجموعه نقدینگی متفاوت است. بنابراین سود استخراج شما متناسب با رشد نقدینگی استخر افزایش می یابد. DEX نرخ بهرهای را که به دست میآورید نشان نمیدهد، اما میتوانید بازدهی مالی خود را بر اساس حجم تراکنش و مقدار نقدینگی موجود در استخر تخمین بزنید. برای مثال اگر سپرده کاربر برابر ۵٪ از کل داراییهای قفل شده در یک استخر نقدینگی باشد، معادل ۵٪ از کارمزدهای معاملاتی انباشته آن استخر را نیز دریافت خواهد کرد. در برخی موارد تمام کارمزدها به ارائه دهندگان نقدینگی میرسد. به عنوان مثال، Uniswap سه درصد از هر تراکنش به ارائه دهندگان نقدینگی پرداخت میکند. از طرف دیگر صرافیها برای استخر جفت ارزهای خاص به عنوان انگیزهای برای به اشتراک گذاشتن ارز رمزنگاری شده شما، پاداش میدهند. این جوایز معمولاً با توکن پروتکل خود پلتفرم مانند ERC-20 پرداخت میشوند.

یلد فارمینگ (Yield Farming)

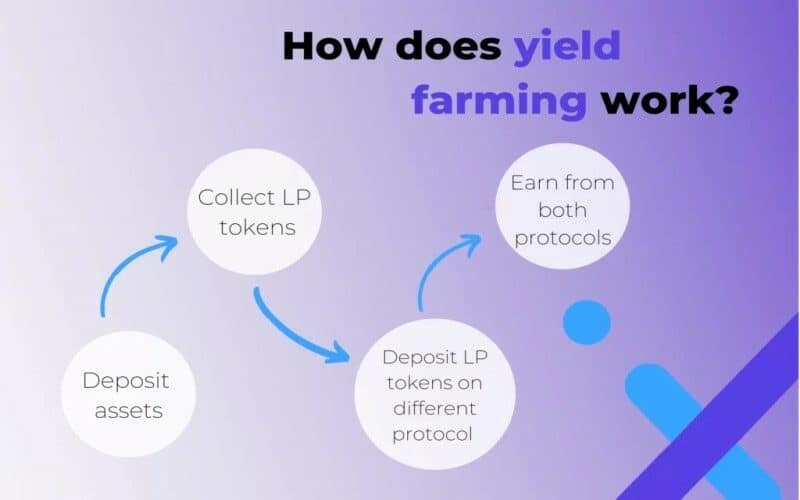

Yield Farming به یک استراتژی سرمایه گذاری اشاره دارد که در آن سرمایه گذاران ارزهای دیجیتال را بین استخرهای نقدینگی مختلف جابهجا میکنند تا بالاترین نرخ بهره ممکن را به دست آورند. اساساً ارائهدهندگان نقدینگی میتوانند توکنهای LP خود را در پروتکلهای دیگر قرار دهند و برای آن توکنهای نقدینگی دیگری دریافت کنند. پلتفرمهای خاصی به شما این امکان را میدهند که توکنهای LP خود را برای کسب سود اضافی در استخرهای نقدینگی جداگانه به اشتراک بگذارید. استخر نقدینگی پایه و اساس این پلتفرمهای پرداخت بهره خودکار است. کاربران میتوانند با انجام چند مرحله ساده وجوه خود را برای کسب سود مازاد به استخرهای این پلتفرمها اضافه کنند.

- دارایی های خود را در یک استخر نقدینگی سپرده گذاری کنید

- توکنهای LP را جمعآوری کنید

- توکنهای LP را در استخر دیگری سپرده گذاری کنید یا به اشتراک بگذارید

- پروتکل وامدهی جداگانه اجرا کنید.

- از هر دو پروتکل سود کسب کنید!

- برای خارج کردن سپرده خود از استخر نقدینگی اولیه لازم است توکن های LP خود را مبادله کنید.

سرمایه گذاران اغلب این کار را با استفاده از گرفتن وام در پلتفرمهای DeFi مانند Compound یا MakerDao انجام میدهند. وامهای غیرمتمرکز یکی دیگر از موارد استفاده رایج از استخرهای نقدینگی است. استخرهای غیرمتمرکز وامدهی این امکان را فراهم میکنند تا در ازای پرداخت بهره مشخص بر اساس توکن بومی آن پروتکل، رمز ارز خاصی را وام بگیرند.

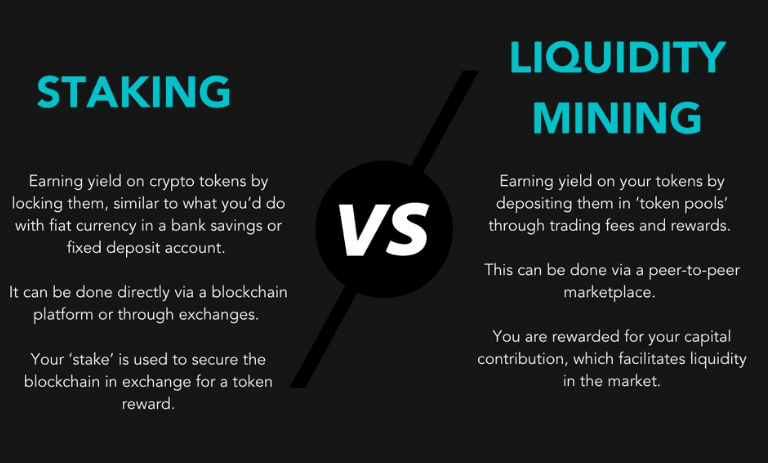

تفاوت بین استیکینگ و استخر نقدینگی چیست؟

به طور سنتی، staking به فرآیند قفل کردن دارایی رمزنگاری بومی بر روی یک بلاک چین به منظور حفظ امنیت شبکه اشاره دارد. تامین کنندگان این نقدینگی به ازاء خدماتی که ارائه میکنند، APY (سود درصدی سالانه) را به شکل توکن جدید دریافت میکنند. در حالی که این مفهوم تفاوت چندانی با ارائه نقدینگی در استخر ندارد، مکانیسمها و شرایط سرمایه گذاری در آن بسیار متفاوت است.

با ظهور DeFi، تعریف سهام گسترش پیدا کرد و هر شکلی از سپرده گذاری داراییهای رمزنگاری برای کسب بهره مالی را در بر میگرفت. به عنوان مثال، امروز، حتی میتوانید یک NFT به اشتراک بگذارید.

توکنهایی که به یک استخر واریز میشود، توسط سایر کاربران برای مقاصد دیگری استفاده میشود. علاوهبر این، ارائهدهندگان نقدینگی میتوانند از توکنهای استخر نقدینگی (LPT) خود استفاده کنند و آنها را برای کسب سود مازاد به اشتراک بگذارند.

کاربردهای دیگر استخرهای نقدینگی

در ادامه به بررسی کاربردهای استخر نقدینگی در جهان دیجیتال میپردازیم:

- استخرهای نقدینگی که در آنها حاکمیت بیش از حد متمرکز است، فضایی برای رفتارهای مخرب ایجاد میکند زیرا یک توسعهدهنده میتواند تصمیم بگیرد که کنترل دارایی موجود در استخر را در دست بگیرد. استخرهای نقدینگی میتوانند به عنوان ابزار کمکی در حکمرانی عمل کنند. تجمیع وجوه سپرده در استخر میتواند به عنوان جایگزینی برای توکنهای رای دهی در یک پروتکل عمل کند. ارائهدهندگان نقدینگی میتوانند با کسب توکنهای حاکمیتی بومی پلتفرم و استفاده از آنها برای شرکت در رای گیری، در تصمیمگیری پروتکلی که نقدینگی برای آن فراهم کردهاند، موثر باشند.

- یکی دیگر از کاربردهای پیشرفتهتر استخرهای نقدینگی tranching است. بسیاری از پیاده سازیهای DeFi از مفهوم استخر نقدینگی برای ایمنی در برابر خطرات قرارداد هوشمند استفاده میکنند که شامل تقسیم بندی داراییهای مالی بر اساس ریسکها و بازدههای مرتبط با آنهاست. این مکانیسم به ارائه دهندگان نقدینگی اجازه میدهد تا حد سود و ضرر را در پروفایل خود تنظیم کنند.

- توکنیزاسیون و ضرب داراییهای مصنوعی (synthetic assets) در بلاک چین به استخرهای نقدینگی متکی است. مقداری وثیقه به یک استخر نقدینگی اضافه کنید، آن را به یک اوراکل قابل اعتماد متصل کنید و یک توکن مصنوعی برای خود خواهید داشت که به هر دارایی که میخواهید متصل است. این فرآیند پیچیده تر از این است، اما ایده آن به همین سادگی است.

- بیمه روی شبکه یکی دیگر از بخش های در حال گسترش DeFi است. این بیمه در برابر ریسک قرارداد هوشمند است.

چگونه به یک استخر نقدینگی بپیوندیم؟

فرآیند دسترسی به استخرهای نقدینگی از پلتفرمی به پلتفرم دیگر کمی متفاوت است. در حالی که برخی از آنها فنیتر هستند و به تخصص بیشتری نیاز دارند، برخی دیگر بسیار کاربرپسند شدهاند. برای پیوستن به یک استخر نقدینگی، باید یک حساب کاربری در پلتفرم مورد نظر خود ایجاد کنید و با یک کیف پول با پشتیبانی قرارداد هوشمند مانند Metamask متصل شوید. در مرحله بعد، باید یک جفت ارز و استخر نقدینگی را برای سپرده گذاری دارایی رمزنگاری خود انتخاب کنید. سپس، باید مطمئن شوید که موجودی کافی برای هر دو دارایی که میخواهید سپرده گذاری کنید را دارید. نقدینگی را به دو طرف معاملاتی اضافه میکنید در نهایت توکن های LP خود را دریافت میکنید.

استخرهای نقدینگی بسیاری وجود دارد که توسط صرافیهای غیرمتمرکز در شبکههای مختلف بلاک چین فعالاند. اولین پروتکل در استفاده از استخرهای نقدینگی Bancor بود که اساس رشد مفهوم استخر نقدینگی را پایه ریزی کرد. در زنجیره هوشمند بایننس، PancakeSwap محبوبترین است، در حالی که در اتریوم، صرافیهای مختلف مانند SushiSwap، Uniswap ، Balancer، Curve و.. هر کدام سهمی از بازار را در اختیار دارند. اتریوم بزرگترین پلتفرم قرارداد هوشمند با بیشترین تعداد dApps و بازار NFT است. از آنجایی که مردم نیاز به تبدیل از کریپتو به فیات و بالعکس دارند محبوبترین استخرهای نقدینگی متشکل از جفتهای رمز شامل استیبلکوینها و اتریوم خواهد بود.

یکی از قدیمیترین و معروفترین صرافیهای غیرمتمرکز، که پیشگام خدمات defi شناخته میشود Uniswap است. Uniswap نقش اصلی را در ایجاد محبوبیت مفهوم استخر نقدینگی ایفا کرد و باعث رواج استخرهای نقدینگی به عنوان ستون فقرات مالی غیرمتمرکز شد. Uniswap Liquidity Pools در فهرست رتبه بندی صرافیهای غیرمتمرکز بر اساس حجم معاملات جایگاه نخست را دارد. Uniswap از توکن های ERC-20 مبتنی بر اتریوم به عنوان توکن های ارائه دهنده نقدینگی (LP) استفاده میکند. نسخه جدید Uniswap از توکنهای غیرقابل تعویض (NFT) نیز به عنوان توکنهای ارائه دهنده نقدینگی پشتیبانی میکند.

از آنجایی که NFTها مقادیر جداگانهای برای هر توکن منحصر به فرد دارند، Uniswap به ارائه دهندگان نقدینگی اجازه میدهد محدوده قیمت برای هر دارایی کریپتو انتخاب کنند. این محدوده قیمت سفارشی با یک NFT نشان داده میشود که در هر زمان میتوانید از آن برای حذف نقدینگی خود استفاده کنید. این مکانیسم به عنوان «حکم درآمد هزینه» در پروتکل تعریف میشود. اگر قیمت ارز دیجیتال از محدوده قیمتی که مشخص کردهاید خارج شود، قرارداد هوشمند شما را از استخر نقدینگی حذف میکند و ارز دیجیتال شما را با هر توکنی که هنوز در محدوده قیمتی شما قرار دارد، میفروشد. بدین ترتیب به شما امکان میدهد نقدینگی خود را با شرایط بازار تنظیم کنید.

توکن Uniswap میتواند برای تامین نقدینگی در صرافی استفاده شود و همچنین به عنوان یک توکن حاکمیتی برای پلتفرم مورد استفاده قرار می گیرد. Uniswap برای هر توکن سوآپ یک کارمزد ثابت ۰.۳ درصدی را دریافت میکند که این کارمزد به نسبت هر سرمایهگذار در استخر نقدینگی توزیع میشود. بسته به مجموعهای که در آن سرمایه گذاری کردهاید و میزان تراکنشهای Uniswap، میتوانید از ۲٪ تا ۵۰٪ سود سالانه از کارمزدهای ارائه دهنده نقدینگی کسب کنید.

مزایا و معایب استخرهای نقدینگی

استخر نقدینگی مانند هر امکان دیگر در جهان تکنولوژی، مزایا و معایب خود را دارد که با بررسی آنها میتوانید انتخابهایی حرفهایتر داشته باشید:

مزایا:

- به هر کس اجازه میدهد تا بازدهی (APY) برای موجودی ارزهای دیجیتال خود فراهم کند و نقدینگی بیشتری ایجاد کند.

- به کمک dex ها انجام معاملات بر اساس قیمتهای لحظهای بازار را برای معاملهگران آسانتر میکند.

- از قراردادهای هوشمند متن باز و قابل مشاهده برای عموم استفاده میکند که به بهبود شفافیت در مورد ممیزیهای امنیتی کمک میکند.

معایب:

- ارائه دهندگان نقدینگی ممکن است با نوسان قیمت در طول مدت قفل کردن وجوه در یک استخر، ارزش واقعی سرمایه خود را از دست بدهند.

- مجموعهای از سرمایهها معمولا توسط یک فرد یا گروه کوچکی کنترل میشوند، که تمرکززدایی واقعی نیست.

- بسیاری از استخرهای نقدینگی به دلیل قراردادهای هوشمند ناامن بوده و از نقضهای امنیتی بزرگی رنج بردهاند که منجر به زیانهای هنگفتی برای ارائهدهندگان نقدینگی شده است.

آینده استخرهای نقدینگی در دیفای چیست؟

اگر به این فکر کردهاید که داراییهای رمزنگاری خود را در کجا سرمایهگذاری کنید، DeFi یک بخش رو به رشد است که گزینههای عالی زیادی برای انتخاب دارد. اگرچه تبدیل شدن به یک تامین کننده نقدینگی میتواند خطرناک باشد، از نگاهی دیگر میتواند طیف گستردهای از موارد استفاده از جمله تجارت غیرمتمرکز، کشاورزی بازده، وام دهی و بسیاری موارد دیگر را در کنار گشودن راههای جدید در چشمانداز DeFi ارائه دهد. گرچه آنها خطراتی مانند زیان دائمی و وابستگی بیش از حد به قراردادهای هوشمند را به همراه دارند. در دراز مدت، اکوسیستم DeFi با راه حلهای جدید و پیچیده مشکلات را رفع میکند. احتمالاً کاربردهای بیشتری نیز برای استخرهای نقدینگی وجود دارد که هنوز کشف نشدهاند که به نبوغ توسعه دهندگان DeFi بستگی دارد.

استخرهای نقدینگی داراییهای رمزنگاری ذخیرهسازی شدهاند تا تجارت صرافیهای اصلی در DEX (صرافیهای غیرمتمرکز) را آسانتر کنند. استخرهای نقدینگی ذخایر توکن هایی هستند که در قراردادهای هوشمند ایمن شده اند. آنها نقدینگی را در DEX فراهم می کنند.

یک راه خوب برای سنجش امنیت یک قرارداد هوشمند، نگاه کردن به ارزش وجوه قفل شده در قرارداد است. اگر مقدار قابل توجهی دارایی در یک قرارداد هوشمند ذخیره شده باشد، قرارداد باید کاملاً ایمن باشد.

ارائه دهندگان نقدینگی از تراکنشهای روی پلتفرم DeFi که نقدینگی را در آن ارائه میکنند، کارمزد میگیرند. کارمزد تراکنش ها به طور متناسب بین تمام ارائه دهندگان نقدینگی در استخر توزیع میشود.

سلام چرا والکس هیچکدام از اینه را ندارد؟

سلام

دوست عزیز استخر نقدینگی مختص صرافی های غیرمتمرکز است که در آن کاربران با ارائه نقدینگی، معاملات را تسهیل میکنند.

توجه داشته باشید که والکس یک صرافی متمرکز است.

سلام مگه کوینکس هم یک صرافی متمرکزنیست؟پس چراکوینکس استخرنقدینگی داره؟

سلام

بله؛ اما به دلیل استقبال فراوانی که از استخرهای نقدینگی در پلتفرمهای دیفای شده، برخی صرافی های متمرکز هم اقدام به ایجاد استخرهای نقدینگی به صورت غیرمتمرکز کردهاند. کاربران میتوانند در ازای تامین نقدینگی، از برخی سرویسهای صرافی مثل دریافت وام و کسب سود بهره ببرند.