ارز دیجیتال میکر چیست؟ راهکاری برای حل مشکلات سیستم مالی سنتی

اگر شما یک فعال بازارهای مالی کریپتو باشید، حتماً نام پروژه maker به گوشتان خورده است یا برای خرید ارز دیجیتال میکر تصمیم گرفتهاید. اما برای دانستن تعریف این ارز به دلیل پیچیدگیهای زیاد در مکانیسم این پروژه، نیاز به پیشزمینه فنی دارید. اکوسیستم makerDAO توانسته کارکرد شرکتها را به قراردادهای هوشمند تبدیل کند و […]

اگر شما یک فعال بازارهای مالی کریپتو باشید، حتماً نام پروژه maker به گوشتان خورده است یا برای خرید ارز دیجیتال میکر تصمیم گرفتهاید. اما برای دانستن تعریف این ارز به دلیل پیچیدگیهای زیاد در مکانیسم این پروژه، نیاز به پیشزمینه فنی دارید. اکوسیستم makerDAO توانسته کارکرد شرکتها را به قراردادهای هوشمند تبدیل کند و با حذف واسطهها هم غیرمتمرکز و هم خودمختار است. این ارز تلاش میکند تا مسائل متعددی که بخش مالی سنتی با آن مواجه است را اصلاح کند. این پلتفرم مجموعهای منحصر به فرد از فناوریهای اختصاصی را برای انجام این کار ترکیب کرده است. یکی از این فناوریها توکن mkr است. برای آشنایی با تاریخچه این ارز و این که بدانید ارز دیجیتال میکر چیست؟ در این مقاله با ما همراه باشید.

تاریخچه و بیوگرافی رون کریستنسن

MakerDAO، اولین پلتفرم در اکوسیستم بزرگ این ارز بود که در سال 2015 توسط یک کارآفرین دانمارکی به نام Rune Christensen ایجاد شد. کریستنسن فارغالتحصیل رشته بیوشیمی از دانشگاه کپنهاگ بود ولی پس از آن در دانشکده بازرگانی کپنهاگ در رشته تجارت فراملی تحصیل کرد. قبل از آن مدیر شرکت heco بود و شرکت استخدام فراملی Try China را تأسیس کرد.

در مقاله بیوگرافی رون کریستنسن بیشتر با او آشنا شوید.

makerDAO با عرضه 1 میلیون توکن به روش عرضه اولیه به مدیریت آندریسن هوروویتز (Andreesen Horowitz) و پولی چین کپیتال (Polychain Capital) توانست با جمعآوری 12 میلیون دلار سرمایه در دسامبر 2017 راهاندازی شود. تا زمانی که مدیریت به طور کامل توسط دارندگان توکن واگذار شود، پروژه توسط بنیاد غیرانتفاعی این ارز پشتیبانی میشود. اکنون استیون بکر مدیر اجرایی بانکداری سرمایه گذاری مستقر در ایالات متحده، رئیس و مدیر عامل است.

پروتکل makerDAO چیست؟

این پروتکل یک سازمان مستقل غیرمتمرکز (DAO) است که پلتفرم نرمافزاری آن مبتنی بر بلاک چین اتریوم است. اکوسیستم Maker یکی از اکوسیستمهای اصلی در حوزه مالی غیرمتمرکز (DeFi) است که در صدر dappهای دارای قرارداد هوشمند به دنبال ایجاد محصولات مالی غیرمتمرکز است.

این ارز به دنبال ایجاد سیستمی برای گرفتن وام و تراکنشهای همتا به همتا است که بسیاری از ویژگیهای مشابه بیتکوین مانند به حداقل رساندن اعتماد و مقاومت در برابر سانسور را حفظ کرده و در عین حال ثبات نسبی ارزهای فیات مانند دلار آمریکا را دارد. این توکن از یک مدل دو توکنه استفاده میکند: استیبل کوین دای (dai) که با نوسانات نسبتاً کم، پیوندی نزدیک با دلار آمریکا دارد و ارز میکر که برای پرداختهای حاکمیتی و سود استفاده میشود.

DAI یکی از قدیمیترین پروژه های استیبل کوین در فضا کریپتو و اولین استیبل کوین غیرمتمرکز و بیطرفانه در جهان است. کاربران از طریق سیستم MakerDAO میتوانند موقعیتهای بدهی وثیقهگذاری شده (CDP) ایجاد کنند و از اتریوم به عنوان وثیقه برای تولید DAI استفاده کنند. ارزش استیبل کوین دای یک دلار است که توسط این وثیقهها تضمین میشود. از آنجایی که ثبات دای مبتنی بر وثیقه و مکانیسمهای تشویقی است، میتواند تحت تأثیر ارزش سایر ارزهای دیجیتال قرار گیرد. به همین دلیل احتمال دارد نسبت به همتایان فیات خود بی ثباتتر باشد و به ندرت دقیقاً با 1 دلار معامله میشود. سقوط قیمت اتر منجر به ازدحام شبکه میشود که برخی خطرات سیستماتیک را برای پروتکل به دنبال دارد و کاربران ممکن است وثیقه خود را از دست بدهند.

ارزش (MKR) یک مقدار پویا است که بسته به شرایط درخواست و سلامت کلی اکوسیستم DAI تغییر میکند. هیچ محدودیت رمزگذاری شدهای برای ارز دیجیتال MKR وجود ندارد. توکن MKR فقط در پاسخ به نوسانات قیمت DAI ایجاد شده یا از بین میرود و به منظور اطمینان از اینکه ارزش متوسط دای به دلار همیشه حفظ شود، توسط یک سیستم از مکانیسمهای پیچیده کنترل میشود. این ارز دارای سه عملکرد اصلی بر روی پلتفرم است:

- توکن MKR دارای توابع افزایش و کاهش سرمایه برای مقابله با نوسانات قیمت استیبل کوین بومی این پلتفرم یعنی دای است و باعث تثبیت قیمت دای میشود. اگر قیمت دای خیلی پایین بیاید، MKR ایجاد میشود. به همین ترتیب، اگر خیلی بالا برود، MKR از بین میرود. اگر اوضاع خوب پیش نرود و سکههایی که به عنوان وثیقه قفل شدهاند به قیمتی کمتر از ارزش قبلی خود فروخته شوند، ممکن است سیستم نیاز به جمعآوری سرمایه از طریق حراج بدهیها داشته باشد. در حراج بدهی، توکنهای جدید ایجاد میشود و سپس برای دای به حراج گذاشته می شود، اما افزایش عرضه میتواند قیمت آن را کاهش دهد.

- توکن MKR ابزاری است که کارمزدها و هزینههای مرتبط با CDPها و عملیاتهای کلیدی مرتبط با خزانههای پلتفرم را برعهده دارد.

- MKR به عنوان توکن حاکمیتی برای نگهداری این سیستم استفاده میشود. توکن MKR به عنوان شبه سهام در پروژه عمل میکند. میکر (MKR) به صورت یک انجمن غیرمتمرکز در اکوسیستم است که به صورت نوعی سهم رای در انجمنی که DAI را مدیریت میکنند، عمل کرده و به دارندگان آن اجازه میدهد تا مستقیماً در روند اداره DAI سهیم شوند. هر دارنده توکن MKR بسته به اندازه سهام خود این حق را دارد که بر روی تغییرات پروتکل MakerDAO با قدرت رای خود مشارکت کند. دارندگان این ارز مسئول اداره پروتکل هستند که شامل تنظیم سیاست برای استیبل کوین دای، انتخاب انواع جدید وثیقه و افزایش اختیارات حاکمیت است.

ارزش ارز دیجیتال میکر MKR چگونه تعیین میشود؟

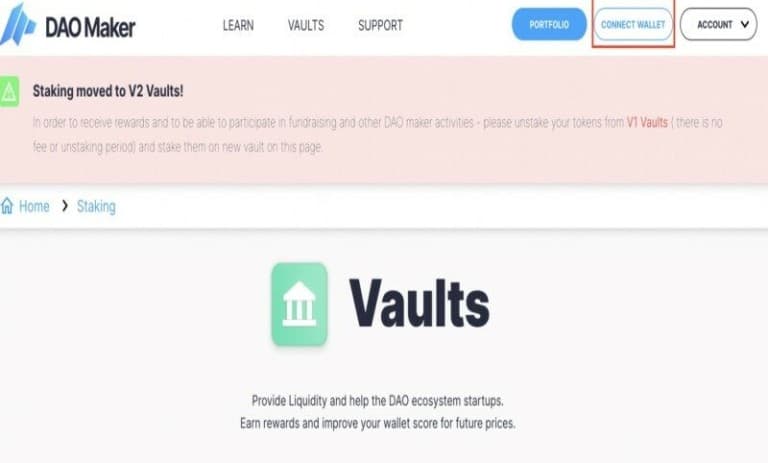

این پروتکل یکی از بالاترین ارزش کل قفل شده (TVL) به معنای ارزش کل داراییهای سپرده شده در شبکه را در بین ارزهای رمزنگاری شده دارد که صدها برنامه و صرافی از آن استفاده میکنند. بیش از 2 میلیون ETH در قراردادهای CDP این پلتفرم قفل شده است. همانطور که میدانید در ابتدا اتریوم تنها دارایی بود که میتوانست از طریق این پروتکل وثیقه شود. اما در سال 2019 سیستم چند وثیقهای (MCD) دیگر نیز معرفی شدند. امروزه هر نوع دارایی مبتنی بر اتریوم که توسط جامعه تایید شده باشد، به عنوان وثیقه قابل واریز شناخته میشود. اتر و سایر توکنهایی که توسط کاربران برای ضرب توکنهای جدید DAI سپرده میشود، در Vaults شخصی کاربر در قراردادهای هوشمند روی بلاک چین اتریوم ذخیره میشوند. مکانیسم چند وثیقهای دارای ویژگی به نام نرخ پس انداز دای (DSR) خواهد بود که بعد کاملا جدیدی برای متعادل کردن عرضه و تقاضا برای دای ایجاد میکند. این مدل به سرمایه اجازه میدهد تا با کارایی بیشتری به کار گرفته شود و در عین حال نقش اصلی خود را در ایجاد ثبات قوی و غیرمتمرکز انجام دهد.

در واقع ارزش MKR مبتنی بر کاربرد آن به عنوان یک توکن حاکمیتی است. جامعه دارندگان توکن MKR بر یکی از بزرگترین استیبل کوین های مورد تقاضا در بازار حکومت میکنند. قابلیت مشارکت توکن میکر (MKR) در مکانیسم dai و قدرت رای دادن در مورد نحوه مدیریت Dai، باعث افزایش تقاضا برای این ارز دیجیتال میشود و بر ارزش آن تأثیر میگذارد. نقطه ضعف این ارز این است که ارزش آن تا حدی به پذیرش دای به عنوان نوعی ارز در دنیای واقعی بستگی دارد. با این حال این ارز دیجیتال با مارکت گپ بیش از دو میلیارد دلاری، و با حدود یک میلیون توکن در گردش، امروزه باارزشترین توکن ERC20 در بین ۵۰ ارز دیجیتال برتر است. طرفداران MKR به دنبال استفاده از Dai در صنایعی فراتر از حوزه DeFi مانند صنعت گیمینگ، موسسات خیریه و معاملات برون مرزی برای تجارت بینالمللی هستند.

چند توکن میکر (MKR) در چرخش است؟

makerDAO از یک پروتکل کاهشی برای کمک به حفظ ارزش خود در طول زمان استفاده میکند. پروتکلهای کاهشی در حال تبدیل شدن به یک ویژگی استاندارد در بخش DeFi هستند. پلتفرمهای اولیه DeFi به دلیل سیاستهای صدور توکن پاداش، مستعد تورم بودند. توسعه دهندگان درک کردند که شما نمیتوانید به طور مداوم توکنها را بدون کاهش ارزش صادر کنید. هر زمان که یک قرارداد هوشمند CDP بسته شود، هزینه اندکی بوسیله این توکن دریافت میشود که بخشی از این هزینه سوزانده خواهد شد. به این ترتیب سیستم میتواند تعادل سالمی بین عرضه و تقاضای این دارایی دیجیتال حفظ کند.

در صورت رکود و نزول قیمت، ارزش وثیقه ذخیره شده ممکن است برای وثیقه کامل DAI ناکافی باشد. در این صورت پروتکل به طور خودکار محتویات صندوق را منحل میکند و درآمد حاصل از آن را برای پوشش تعهدات وثیقه استفاده میکند.

در برخی موارد دیگر نیز مقدار DAI حاصل از معاملات، از حد لازم برای تضمین وثیقههای کامل فراتر میرود. در این صورت پروتکل سازنده از آن برای بازخرید و سوزاندن توکن ها استفاده میکند و مجموع آنها را کاهش میدهد.

نحوه عملکرد

دو نوع کارمزد مهم که شامل میکر میشود، هزینه پایداری و جریمه انحلال است.

- کارمزد پایداری یا stability fee برای نشان دادن نرخ بهره در سیستم makerDAO به کار میرود. سیستم سود بازپرداخت زمان بستن صندوق را در یک پوزیشن بدهی برحسب MKR برای مالک آن مشخص میکند.

- کارمزد انحلال یا liquidation fee هزینهای است که کاربر در صورتی که خزانه او تحت خطر قرار گیرد، میپردازد و وضعیت بدهی او به صورت خودکار توسط سیستم تسویه میشود.

این پروتکل هزینههای پایداری و انحلال را به طور مستمر به صورت dai از پایگاه کاربر جمع آوری میکند و سپس هزینههای جمعآوری شده را برای خرید میکر به حراج میگذارد. MKR به دست آمده از طریق فروش توسط پروتکل سوزانده میشود تا عرضه توکن کاهش یابد. بدین ترتیب از افت قیمت جلوگیری میشود. وجوهی که سیستم از محل کارمزدهای ثبات و جریمههای انحلال جمع آوری میکند، ترازنامه پلتفرم را نشان میدهد.

میکر چگونه به عنوان یک توکن افزایش سرمایه عمل میکند؟

از نظر تئوری، ممکن است شرایطی وجود داشته باشد که کارمزدها ترازنامه و تمام زیانهای احتمالی ناشی از کاهش ارزش داراییهایی که به عنوان وثیقه نگهداری شدهاند را پوشش ندهد.

به عنوان مثال اگر ETH و سایر ارزهای دیجیتال مورد استفاده به عنوان وثیقه، کاهش قیمت قابل توجهی را تجربه کنند، پروتکل ممکن است با افزایش سرمایه در موقعیت کلی خود با مشکل مواجه شود. در این مورد MKR اضافی برای فروش در بازار عرضه میشود تا بودجه کافی برای پر کردن شکاف قیمتی به وجود آمده جمعآوری شود. دارندگان این توکن باید در مورد چنین تصمیمی برای افزایش سرمایه رأی دهند.

آیا پروتکل Maker امکان استیکینگ دارد؟

استیکینگ معمولاً شامل قفل کردن رمزارز به عنوان بخشی از مکانیزم اجماع اثبات سهام است که در آن کاربران میتوانند تراکنشها را براساس سهام خود تأیید کرده و پاداش دریافت کنند. در اکوسیستم، سرمایهگذاران میتوانند DAi نگه دارند و ممکن است بتوانند از این دارایی ذخیره شده خود سود کسب کنند. اما این یک سیستم سنتی اثبات سهام نیست. زیرا دای بر روی بلاک چین ساخته نشده و مانند بسیاری از انواع دیگر رمزارزها از تراکنشهای خارجی پشتیبانی نمیکند. به همین دلیل MKR را نیز نمیتوان استیک کرد. البته روشی برای استخراج آن وجود دارد که به آن ییلد فارمنیگ میکر میگویند. با اینکه کاربران توکنهای اضافی MKR را به عنوان سود مشارکت دریافت میکنند اما به توکنهای MKR سود سهام پرداخت نمیشود. در ازای آن به دارندگان این توکن حقوق بیشتری در مورد توسعه پروتکل سازنده داده میشود. از طرف دیگر سرمایهگذاران نسبت به ارزش بلند مدت دای در مقایسه با سایر ارزهای دیجیتال خوشبین هستند که این خود میتواند ارزش را نیز افزایش دهد.

توکن حاکمیتی در پروتکل makerDAO

رأی دادن یکی از اجزای حیاتی در فرآیند حاکمیت غیرمتمرکز است. اعتماد در این سیستم از طریق توکن گسترش پیدا میکند که نقشی حیاتی در تکامل این پلتفرم دارد. این سیستم پروتکلساز نامیده میشود. جنیههایی از پروتکل makerDAO که دارندگان توکن حق دارند در مورد تغییرات آن اعمال نظر کنند را میتوان به موارد زیر خلاصه کرد:

- تغییر نرخ پسانداز: دارندگان DAI میتوانند با قفل کردن آنها در یک قرارداد، سود پسانداز کسب کنند. نرخ پسانداز بر میزان سودآوری این قرارداد تأثیر میگذارد.

- نوع CDP: این پارامتر میتواند شامل تعیین CDP با وثیقهای غیر از Eth یا مجموعه جدیدی از پارامترهای ریسک باشد. افزودن انواع داراییهای مشارکتی جدید به پروتکل به کاربران این امکان را میدهد که ارزهای دیجیتال جدیدی را برای ضرب بیشتر DAI ارسال کنند.

- اصلاح پارامترهای ریسک و تهدید کننده داراییهای مشارکتی: سقف بدهی، نسبت انحلال، کارمزد ثبات، جریمه انحلال و نرخ DSR از جمله این پارامترها هستند.

- مجموعه اوراکلها: اینها مجموعه نودهایی هستند که هدفشان ارائه دادههای ایمن خارج از بلاک چین به اکوسیستم MakerDAO است که پلتفرم برای تعیین قیمت وثیقه خود از آنها استفاده میکند. دارندگان میکر تصمیم میگیرند که این گرهها چه کسانی باشند و چه تعداد از آنها وجود داشته باشد.

- حساسیت قیمت: شامل بزرگترین تغییری است که قیمت میتواند بر روی مقادیر داخلی قیمت در سیستم تأثیر بگذارد.

- مهاجران جهانی: به کاربرانی گفته میشود که تصمیم میگیرند چه زمانی حل و فصل جهانی را آغاز کنند.

- کارمزدها: میزان کارمزد تراکنشها که در سیستم پرداخت میشود. علاوه بر آن ارز دیجیتال maker میتواند برای پرداخت هزینه تراکنش از طریق هر حساب اتریوم استفاده شود.

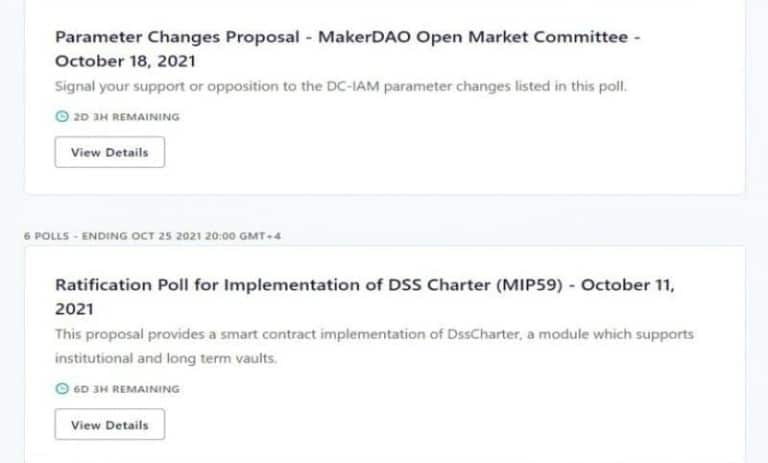

فرآیندهای حاکمیتی زنجیرهای

این اکوسیستم یک فرهنگ غیر رسمی را برای بحث در مورد موضوعات در یک مسیر منظم ایجاد کرده است و از ترکیبی از مکانیسمهای حاکمیت درون زنجیرهای و خارج از زنجیره استفاده میکند. بحثهای خارج از زنجیره وزن بسیار کمتری برای تاثیرگذاری روی پلتفرم دارند، زیرا الزامآور نیستند و اغلب توسط ترجیح دارندگان این توکن متوقف میشوند و آرای نهایی نیز ممکن است براساس نتایج نظرسنجیها نباشد.

Maker Off-chain Governance

منابع آنلاین کلیدی مدیریت خارج از زنجیره، تالار گفتگوی Maker DAO و برنامه چت هستند. هر کسی میتواند از طریق این کانالها و به ویژه در تالار گفتمان ایدههایی را پیشنهاد دهد و بحث کند. ایدههایی که اجماع اولیه کافی را به دست میآورند، میتوانند در بررسی زنجیرهای ادامه پیدا کنند.

Maker On-chain Governance

مکانیسم اصلی حاکمیت زنجیرهای این پروتکل در دو مرحله انجام میشود:

- نظرسنجیهای حکومتی به طور مداوم و به صورت هفتگی برای اندازهگیری نظر دارندگان توکن نسبت به موضوعات مختلف انجام میشود. این شامل مواردی است که به طور کامل در مرحله خارج از زنجیره مورد بحث قرار گرفتهاند. البته نتایج نظرسنجیها بر وضعیت پروتکل تاثیری ندارد.

- رأیهای اجرایی نظر رسمی در میان دارندگان برای تصمیمگیری درباره تغییرات پروتکل هستند. آنها را میتوان در هر زمان و نه تنها توسط دارندگان میکر بلکه توسط هر ذینفع پلتفرم پیشنهاد داد. با این حال تنها دارندگان میکر از حق رأی در طول پروسه رآی اجرایی برخوردار خواهند بود.

خرید ارز دیجیتال میکر کجا امکان دارد؟

میکر مانند بیت کوین در سطح جهانی قابل معامله است و راهنمای معامله میکر نیز به راحتی قابل جستجو است که اکثر حجم آن در صرافی ارزهای دیجیتال پیشرو جهان قابل خرید و فروش است. این ارز را میتوان توسط هر حساب اتریوم یا هر قرارداد هوشمندی که برای استفاده از تابع انتقال میکر تنظیم شده است، ارسال و دریافت کرد. در عین حال اکنون بیش از 400 برنامه و صرافی از استیبل کوین Dai استفاده میکنند. در ضمن دای یک جفتِ تجاری رایج در معاملات اکوسیستم DeFi است. همچنین شما میتوانید این رمز ارز را در صرافی ارزدیجیتال ایرانی والکس خرید و فروش کنید یا در کیف پول امن آن نگهداری کنید.

میکر را کجا ذخیره کنیم؟

کیف پول های maker بسیار متنوع هستند. اگر به دنبال سرمایه گذاری عمده در این ارز هستید یا اگر قصد دارید این رمزارز را برای مدت طولانی HODL کنید، کیف پول سخت افزاری از جمله بهترین کیف پول های میکر است. کیف پولهای سختافزاری رمزارز شما را به صورت آفلاین در فضای سرد ذخیره میکنند. این استراتژی دسترسی تهدیدهای آنلاین به داراییهای شما را غیرممکن میکند. Ledger Nano S یا Ledger Nano X هر دو از این ارز پشتیبانی میکنند.

ZenGo یک کیف پول رمزنگاری چند زنجیرهای است که خرید، تجارت و ذخیره بیش از 70 دارایی دیجیتال از جمله میکر به سادگی و با امنیت بالا در آن امکانپذیر است. ZenGo به خاطر ویژگیهایی مانند پشتیبانی درون برنامهای 24 ساعته برای مشتریان، فناوری MPC بدون کلید که به کاربر کنترل کامل بر رمزارز خود را میدهد و امکان بازیابی سریع، شناخته شده است.

آینده ارز دیجیتال maker چیست؟

در این مقاله پاسخ سوال ارز دیجیتال میکر چیست؟ را بررسی کردیم. در اخبار اخیر به گفته کریستنسن، بنیاد میکر دائو در ماههای آینده منحل خواهد شد و مدیریت و عملکرد کلی سیستم به صورت کاملا غیر متمرکز توسط دارندگان توکن MKR انجام خواهد شد.

با توجه به برنامههای Maker DAO برای انحلال بنیاد و انتقال حاکمیت کامل پروژه به دارندگان این ارز ارزش توکن احتمالاً بیشتر خواهد شد.

برای علاقه مندان به کریپتو که خواستار سرمایه گذاری خوب و در عین حال مشارکت فعال در مدیریت DeFi هستند، ارز دیجیتال میکر (MKR) ممکن است یک انتخاب ایدهآل باشد. آینده ارز میکر بسیار روشن است. مفهوم کسب و کار Maker به طور کامل توسط زمان آزمایش شده است. MakerDAO یکی از قدیمیترین پلتفرمهای DeFi در بین 10 پلتفرم برتر است و حداقل در سه سال گذشته این رتبه را در دسته DeFi حفظ کرده است. مالکیت میکر (MKR) دارندگان را تشویق میکند تا فعالانه در مدیریت پلتفرم Maker شرکت کنند. با این حال توجه داشته باشید که شاید این رمزارز برای نگهداری غیرفعال به عنوان یک سرمایه گذاری زیاد مناسب نباشد.

اولین نفری باشید که نظر خود را به اشتراک میگذارید!

اولین نفری باشید که نظر خود را به اشتراک میگذارید!

قیمت بیت کوین BTC

قیمت بیت کوین BTC قیمت اتریوم ETH

قیمت اتریوم ETH قیمت بایننس کوین BNB

قیمت بایننس کوین BNB قیمت تتر USDT

قیمت تتر USDT قیمت نات کوین NOT

قیمت نات کوین NOT قیمت پکس گلد PAXG

قیمت پکس گلد PAXG قیمت کاردانو ADA

قیمت کاردانو ADA قیمت پولکادات DOT

قیمت پولکادات DOT قیمت ترون TRX

قیمت ترون TRX قیمت ریپل XRP

قیمت ریپل XRP قیمت سولانا SOL

قیمت سولانا SOL قیمت اوالانچ AVAX

قیمت اوالانچ AVAX قیمت آربیتروم ARB

قیمت آربیتروم ARB قیمت پپه PEPE

قیمت پپه PEPE قیمت تون کوین TON

قیمت تون کوین TON