شاخص ترس و طمع چیست؟ نمایش لحظه ای شاخص ترس و طمع بیت کوین

نحوه استفاده از شاخص ترس و طمع (Fear and Greed) در بازر ارزهای دیجیتال همراه با مشاهده نمودار لحظه ای شاخص ترس و طمع بیت کوین

هر زمان که بحث سرمایهگذاری و معاملات مالی در میان باشد، نمیتوان از فاکتور احساسات خصوصاً ترس و طمع غافل شد. تعداد بسیاری از بازیگران دنیای مالی به خصوص در دنیای ارز دیجیتال، از روی احساسات وارد این بازار میشوند و تصمیمگیری آنها نیز بر پایه همین عواطف انسانی آنها است. شاخص ترس و طمع برای اندازهگیری این عواطف تعریف شده است و تاثیر زیادی روی خرید و فروش بیت کوین و دیگر ارزها دارد. در این مقاله قرار است به این سوال پاسخ دهیم که شاخص ترس و طمع چیست؟

شاخص کنونی ترس و طمع بیت کوین (لحظه ای)

- ۰ تا ۲۴: ترس شدید (محدوده قرمز رنگ)

- ۲۵ تا ۴۹: ترس (محدوده زرد رنگ)

- ۵۰ تا ۷۴: طمع (محدوده سبز کم رنگ)

- ۷۵ تا ۱۰۰: طمع شدید (محدوده سبز رنگ)

شاخص ترس و طمع (Fear & Greed Index) چیست؟

این شاخص به اندازهگیری دو مورد از ابتداییترین احساسات انسانها، ترس و طمع میپردازد و چگونگی تاثیرگذاری آن در بازار را اندازهگیری میکند. این شاخص توسط سیانان مانی (CNNMoney) به وجود آمد تا رفتارهای احساسی معاملهگران در بازارهای مالی را بررسی کند. هر چه ترس در بازاری بیشتر باشد به مراتب ارزش آن سهم رو به کاهش خواهد بود و به طبع هر چه طمع برای سرمایهگذاری بیشتر باشد، ارزش آن بازار نیز رو به افزایش بوده یا خواهد بود.

اما این ابزار اندازهگیری را به همین سادگی نمیتوان سنجید و فاکتورهای زیادی برای بررسی آن وجود دارد.

چگونه شاخص ترس و طمع شاخص را مشاهده کنیم؟

وب سایتهای تحلیلی ارزهای دیجیتال معمولا این شاخص را به صورت روزانه آپدیت میکنند. نکتهای که باید به آن توجه داشت این است که معمولا شاخص ترس و طمع در سایتهای مختلف به تفکیک ارز خواهد بود. به عنوان مثال سایت btctools.io، تنها شاخص مربوط به بیت کوین را ارائه کرده است. یا وب سایت cryptocurrencytracker.info، شاخص ترس و طمع جامعی از کل بازار کریپتوکارنسی ارائه کرده است.

فومو و فاد چه نقشی در شاخص ترس و طمع دارند؟

دو اصطلاح مهم در دنیای کریپتوکارنسی وجود دارد که ارتباط مستقیم با عواطف انسانی دارد. فومو (FOMO) به معنی ترس از دست دادن به حالتی گفته میشود که قیمت یک ارز افزایشی است و سرمایهگذار برای اینکه از فرصت خرید جا نماند یا به اصطلاح فرصت سرمایهگذاری را از دست ندهد، اقدام به خرید میکند. فاد (FUD) از سوی دیگر به معنی شک و تردید در سرمایهگذاری است. همانطور که میتوانید حدس بزنید، این دو عامل انسانی مهم، قطعا در شاخص ترس و طمع ارز دیجیتال تاثیر مستقیم دارند.

بررسی حالات مختلف شاخص ترس و طمع

این شاخص ارز دیجیتال از چند بخش مهم تشکیل شده است که به تفکیک در این بخش بررسی میکنیم:

Extreme Fear

منظور از این قسمت ترس فزاینده بین کاربران و سرمایهگذاران در بازار است. اگر عدد شاخص به زیر ۲۰ برسد، شاخص روی حالت Extreme Fear قرار خواهد گرفت و کاربران تمایل شدیدی به فروش سرمایه و خارج شدن از بازار دارند.

Fear

ترس یا Fear روی شاخص عددی بین ۲۰ تا ۴۰ را دارد که بیانگر حالت ترس برای کاربران کریپتوکارنسی است. تمایل کاربران در این بخش نیز فروش و خروج از بازار است.

Neutral

حالت خنثی، عددی بین ۴۰ تا ۵۰ در نمودار است. این حالت زمانی رخ میدهد که اتفاق مهمی در بازار رخ نداده است و به اصطلاح رفتار کاربران کاملا خنثی است.

Greed

منظور Greed حالتی است که کاربران تمایل به خرید و سرمایهگذاری روی یک ارز را دارند. عدد این حالت معمولا بین ۵۰ تا ۷۰ روی نمودار خواهد بود.

Extreme Greed

منظور از این قسمت طمع بالای کاربران برای خرید و سرمایهگذاری در بازار است. Extreme Greed روی نمودار از عدد ۷۰ تا ۱۰۰ را شامل میشود.

عوامل تاثیرگذار در شاخص ترس و طمع

رنج اندازهگیری ترس و طمع (Fear and Greed) را بین صفر تا صد دسته بندی میکنند. هر چقدر عدد به صفر نزدیکتر باشد نشانگر ترس در بازار و هر چه این عدد به صد نزدیکتر باشد بیانگر طمع در بازار است.

نوسانات بازار ارز دیجیتال

نوسانات بازار ابزاری برای مشاهده میزان تغییرات سهم در بازههای مشخصی از زمان است. به طور مثال اگر رمز ارز بیت کوین در ۳ هفته اخیر قیمتی ثابت داشته قطعاً نوسان آن کم و اگر در همین بازه زمانی دچار تغییرات قیمتی محسوسی شده باشد، نوسان بیشتری را تجربه کرده است.

در صورتی که نوسانات یک ارز شدید باشد، متعاقبا شاخص اندازهگیری ترس و طمع نیز تغییرات زیادی خواهد کرد.

حجم معاملاتی در یک بازه مشخص

حجم معاملات را صرفاً بر اساس میزان پول معامله شده در آن بازار میسنجند. اگر در بازه زمانی مشخص مقدار کمی رمزارز مانند اتریوم خرید شده باشد مشخصاً حجم بازار کاهش داشته است. در صورتی که افزایش خرید و فروش اتریوم در همان بازار، نشانگر حجم معاملات بالا بوده است. تغییر در حجم معاملات بر شاخص ترس و طمع تاثیر مستقیم دارد.

رسانه

شبکههای اجتماعی تاثیر بسزایی در ارزشگذاری روی بازار رمزارزها دارند. با بررسی سال ۲۰۲۰ به سادگی میتوان تاثیر یکی از این شبکههای اجتماعی یعنی توییتر را بررسی کرد.

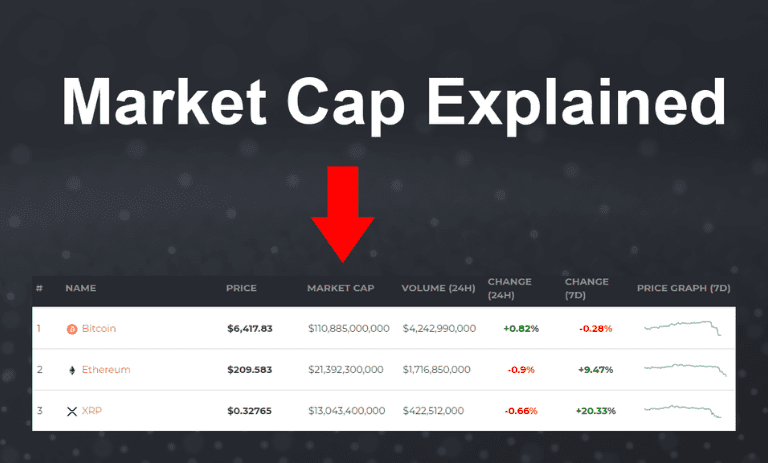

تسلط یا دامیننس بازار

هنگامی که یک رمزارز بیشترین سهم بازار را در خرید و فروش در اختیار بگیرد، تسلط آن ارز در بازار بسیار زیاد خواهد بود. به عنوان مثال رمزارز بیت کوین اگر روندی صعودی داشته باشد، دیگر آلت کوینها حجم کمتری از معاملات را در اختیار خواهند داشت. این تسلط باعث حرکت شاخص به سمت ترسو بودن میشود چرا که سرمایهگذاران بر این باور خواهند بود بیت کوین بازار مناسبتر و امنتری برای سرمایهگذاری است.

تمایل یا ترند

با جستجو در اینترنت به سادگی میتوان تمایل کاربران به موضوعی خاص را پیدا کرد. به عنوان مثال اگر کلمه بیت کوین حجم زیادی از جستجو در فضای مجازی را در اختیار داشته باشد، شاخص ترس و طمع به سمت طمعکار بودن بیت کوین خواهد بود.

ضریب تاثیرگذاری اجزای مختلف شاخص ترس و طمع

در جدول زیر ضریب تاثیرگذاری هر کدام از بخشهای معرفی شده را بررسی میکنیم.

| فاکتور تاثیرگذار | درصد تاثیرگذاری روی شاخص |

|---|---|

| نوسانات بازار ارز دیجیتال | ۲۵ درصد |

| حجم معاملاتی در یک بازه مشخص | ۲۵ درصد |

| رسانه و شبکههای اجتماعی | ۱۵ درصد |

| تسلط یا دامیننس بازار | ۲۵ درصد |

| تمایل یا ترند | ۱۰ درصد |

تاثیر افزاد بر شاخص ترس و طمع

هر یک از بخشهای مطرح شده در بالا، تاثیر جداگانهای روی شاخص ترس و طمع دارند و اهمیت هر کدام در روند حرکتی این شاخص قابل مشاهده است. برای مثال تاثیر شبکههای اجتماعی در روند رشد دوج کوین قابل انکار نیست. ایلان ماسک با یک توییت قیمت این میم کوین را بسیار بالا برد و بازار نیز بهدنبال آن شاهد حجم خرید بالایی بود. یا اگر بحث دامیننس یا تسلط بازار را دنبال کرده باشید، قطعا متوجه میشوید که در صورتی که دامیننس بیت کوین در بازار بالا باشد، متعاقبا سایر آلت کوینها نیز روند حرکتی مثبتی خواهند داشت.

در برخی مواقع این تغییرات روی شاخص ترس و طمع به حدی است که کاربران را به سمت ترس یا طمعی فزاینده میکشاند که به اصطلاح به آن Extreme Fear یا Extreme Greed میگویند.

نحوه اثرگذاری Fear and Greed در بازار

فرض بر آن است که اگر در بازار بیت کوین شاخص ترس قویتر باشد، نرخ خرید و فروش بیت کوین در آن بازار کمی پایینتر از ارزش واقعی آن بازار خواهد بود و بالعکس اگر طمع سرمایهگذاران در مقطعی بسیار بالا باشد، ارزش بازار از میزان حقیقی آن فراتر خواهد رفت.

صاحب نظران بر این باور هستند که شاخص ترس و طمع (Fear and Greed) بیشتر به کمک سرمایهگذارانی خواهد آمد که صرفاً به دنبال زمان مناسب برای ورود یا خروج از بازار هستند و استفاده از این شاخص برای خرید و هولد کردن مناسب نخواهد بود. البته که شاخص ترس و طمع روی مارکت کپ بازار نیز تاثیرگذار است.

اگر بازاری گاوی باشد، فومو در کاربران افزایش پیدا میکند که این موضوع، شاخص را به سمت طمعکار بودن حرکت میدهد. اگر شاخص، ترس بیش از حد را نشان دهد، میتواند نمایانگر ترس کاربران از سرمایهگذاری در این مقطع و ترس از ریسک مالی باشد.

مزایای استفاده از شاخص ترس و طمع

نظریهپردازان آکادمیک بر این باور هستند که ترس و طمع از غرایز اصلی در میان همه انسانها است و در بسیاری از شرایط بر عملکرد منطقی ما تاثیر میگذارد. هنگامی که صحبت از پول و سرمایهگذاری در میان باشد، ترس و طمع دو عنصر تحریک کننده بسیار قوی خواهند بود.

اما چرا استفاده از این شاخص در برخی مواقع ممکن است به نفع کاربران باشد؟

بسیاری از سرمایهگذاران، هیچ استراتژی دقیقی را دنبال نمیکنند و بیشتر تابع هیجان خود هستند تا اهداف از پیش تعیین شده. این مورد به خودی خود شاید تاثیری در تصمیمگیری سرمایهگذاران نداشته باشد اما با بررسی شاخص ترس و طمع میتوان تا حدودی شرایط بازار را تخمین زد.

صاحبنظران بازارهای مالی بر این عقیده هستند که نه تنها شاخص ترس و طمع بسیار مفید است بلکه سرمایهگذاران می بایست همواره این شاخص را رصد کنند. در صورتی که شاخص، ترس را نشان دهد به معنای فرصتی مناسب برای خرید خواهد بود چرا که اکثر کاربران ترس از خرید دارند و بیشتر به سمت فروش سهمهای خود می روند.

آیا باید از شاخص ترس و طمع در معاملات ارزهای دیجیتال استفاده کرد؟

بهترین روش سرمایهگذاری و ورود به بازار ارزهای دیجیتالی مانند کاردانو و یا شیبا، داشتن هدف و استراتژی از پیش تعیین شده و کنترل احساسات در ترید است. استفاده از یک یا چند شاخص که در اینجا شاخص ترس و طمع مد نظر است، نمیتواند گزینه مناسبی برای سرمایهگذاری باشد بلکه باید از این شاخص در اهداف از پیش تعیین شده بهره گیری کرد.

وارن بافت در خصوص شاخص ترس و طمع نقطه نظر جالبی دارد:

بترسید زمانی که بازار طمع کار است و طمع کار باشید زمانی که بازار ترسو است.

شاخص ترس و طمع، شمشیر دولبه

شاید بتوان شاخص اندازهگیری ترس و طمع را در کنار هزاران ابزار دیگر برای تبادل در بازارهای مالی قرار داد. اما همانند سایر ابزارها، شاخص ترس و طمع (Fear and Greed) باید با استراتژی درست مورد استفاده قرار بگیرد و صرفاً نمیتوان با استفاده از این ابزار مسیر موفقیت را طی کرد. استفاده از این شاخص بیشتر مناسب افرادی است که تجربه کافی در بازار کریپتوکارنسی را دارند و از سایر ابزارهای تحلیلی نیز میتوانند به خوبی استفاده کنند چرا که در صورت محاسبه اشتباه این شاخص، ممکن است ضررهای سنگینی متحمل شوند.

به نظر شما بهترین روش برای استفاده از شاخص ترس و طمع چیست؟ آیا شما از این شاخص در معاملات خود استفاده میکنید؟

قیمت بیت کوین BTC

قیمت بیت کوین BTC قیمت اتریوم ETH

قیمت اتریوم ETH قیمت بایننس کوین BNB

قیمت بایننس کوین BNB قیمت تتر USDT

قیمت تتر USDT قیمت نات کوین NOT

قیمت نات کوین NOT قیمت پکس گلد PAXG

قیمت پکس گلد PAXG قیمت کاردانو ADA

قیمت کاردانو ADA قیمت پولکادات DOT

قیمت پولکادات DOT قیمت ترون TRX

قیمت ترون TRX قیمت ریپل XRP

قیمت ریپل XRP قیمت سولانا SOL

قیمت سولانا SOL قیمت اوالانچ AVAX

قیمت اوالانچ AVAX قیمت آربیتروم ARB

قیمت آربیتروم ARB قیمت پپه PEPE

قیمت پپه PEPE قیمت تون کوین TON

قیمت تون کوین TON