نمودار شمعی چیست؟ نحوه استفاده از کندل استیک در تحلیل تکنیکال

شناخت نمودار کندل استیت و الگوهای نمودار شمعی ضروریترین ابزار برای تحلیل تکنیکال کسب سود در معامله به شمار می روند.

برای پیشبینی قیمت آینده هر سهم یا ارز نیاز است که تغییر قیمت آن بررسی شود. برای این منظور ابتدا باید روند تغییرات قیمت را در یک نمودار نمایش داد. به روشهای بررسی این نمودارها جهت پیش بینی روند بازار تحلیل تکنیکال میگویند. با این که انواع مختلف نمودار مانند نمودار خطی، میلهای وجود دارد، ولی نمودار شمعی مطرحترین آنها است. برای بررسی رفتار نمودار کندل استیک به دانش کندل شناسی و شناخت الگوها نیاز داریم. هر معاملهگر برای تحلیل تکنیکال به شناخت این الگوهای شمعی نیاز دارد. برای آشنایی با نمودار شمعی در این مطلب با ما همراه باشید.

تاریخچه استفاده از نمودار کندل استیک (candlestick)

ژاپنیها از قرن هفدهم شروع به استفاده از نمودارها و تحلیل آنها در تجارت برنج کردند. نمودار شمعی برای اولین بار در سال ۱۸۵۰ توسط یک تاجر برنج ژاپنی به نام هوما از شهر ساکاتا بوجود آمد. احتمالاً ایدههای اولیه او در طی سالها تجارت اصلاح شده باشد، تا در نهایت به سیستم نمودار شمعی شبیه آنچه امروزه از آن استفاده میکنیم، منجر شده است. اما نموداری که ما امروز به عنوان نمودار کندل استیک میشناسیم و از آن استفاده میکنیم، در واقع توسط چارلز داو (Charles Dow) در حدود سال ۱۹۰۰طراحی شد. مسلماً نسخه اولیه ژاپنی با نسخه آمریکایی متفاوت بود، با این وجود از اصول یکسانی پیروی میکردند. اصول کلی مانند:

- چه چیز مهمتر از چرایی است. در نتیجه قیمت اهمیت دارد و نه اخبار و دلایل تغییر قیمت.

- تمام اطلاعات شناخته شده در قیمت منعکس میشود.

- قیمت در لحظه ممکن است ارزش پایه را منعکس نکند.

- بازارها نوسان دارند.

- خریداران و فروشندگان بازارها را بر اساس انتظارات و احساسات (ترس و طمع) حرکت میدهند.

امروزه از نمودار کندل استیک در انواع استراتژی معاملاتی ارز دیجیتال استفاده میشود تا معاملهگر بتواند فرصتهای بازار را به درستی تحلیل کند و به سود برسد.

شمع یا کندل چیست؟

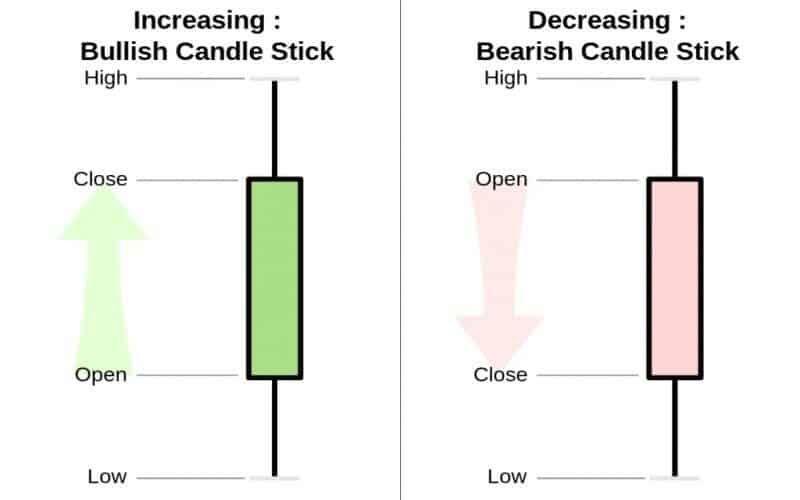

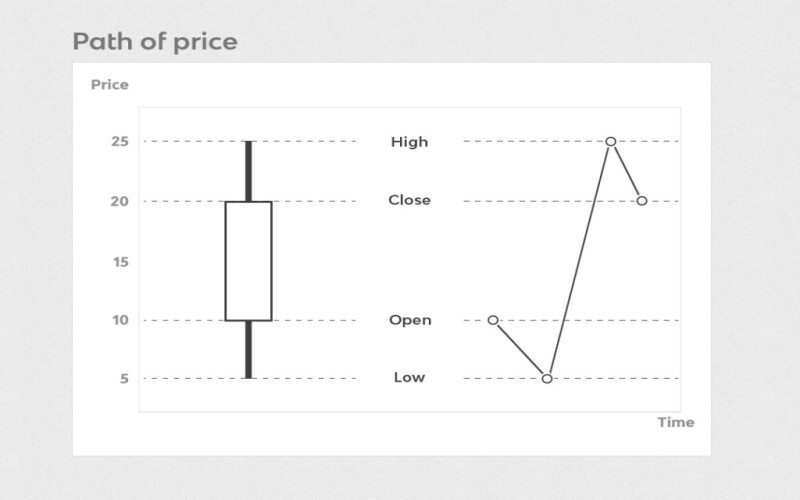

برای تشکیل نمودار کندل استیک، در هر بازه زمانی که قصد نمایش آن را داشته باشید، مجموعهای از مقادیر قیمتی نیاز است. قسمت تو خالی یا پر شده شمع «بدنه» یا Body نامیده میشود. خطوط نازک در بالا و پایین بدنه کندل نشان دهنده محدوده کمترین و بیشترین قیمت است، «سایه» نامیده میشود.

Open قیمت باز شدن

بالا یا پایین بدنه شمع، بسته به اینکه قیمت یک دارایی در طول هر بازه زمانی بالاتر یا پایینتر حرکت کند، قیمت باز شدن یا open را نشان میدهد. اگر روند قیمت رو به رشد باشد و کندل بالاتر از قیمت باز شدن یا همان open بسته شود، قیمت open کندل در پایین بدنه مشخص میشود و کندل در بالا بسته میشود. اگر روند قیمت نزولی باشد و کندل پایینتر از باز شدن آن بسته شود، open به عنوان بالای شمع و بسته شدن در پایین آن مشخص خواهد شد.

High قیمت

حداکثر قیمت هر سهم در یک بازه زمانی با سایه بالایی یا دم بالای بدنه کندل مشخص میشود. اگر قیمت open و یا بسته شدن کندل برابر بالاترین قیمت بود، هیچ سایه بالایی وجود نخواهد داشت.

Low قیمت

حداقل قیمت در هر بازه زمانی با سایه پایین یا به شکل دم در زیر بدنه نشان داده میشود. اگر نقطه باز یا بسته شدن کندل، برابر کمترین قیمت بود، هیچ سایهای وجود نخواهد داشت.

close قیمت بستن

هنگامی که دوره زمانی شمع به پایان میرسد، آخرین قیمت، قیمت بسته شدن است. شمع تکمیل شده و شمع جدیدی شروع به شکلگیری میکند. close آخرین قیمت معامله شده در طول کندل است که در بالای بدنه یک شمع سبز یا در پایین بدنه یک شمع قرمز مشخص است.

اگر ارزش سهم در یک بازه زمانی از قیمت اولیه خود بالاتر برود، کندل بالاتر از قیمت باز شدن، بسته شود و یک شمع تو خالی یا سبز رنگ خواهیم داشت. در این کندل پایین بدنه نشان دهنده قیمت باز شدن و بالای بدنه نشان دهنده قیمت close است. اگر قیمت سهم کمتر از قیمت افتتاحیه خود بسته شود، یک شمع سیاه یا قرمز رنگ تشکیل میشود که بالای بدنه، قیمت باز شدن و پایین بدنه، قیمت close آن کندل را نشان خواهد داد.

یک شمع در حال شکلگیری، به طور مداوم با حرکت قیمت تغییر میکند. قیمت باز شدن یا همان open تا زمانی که شمع تکمیل شود، ثابت میماند و قیمتهای بالا و پایین تغییر خواهند کرد. رنگ نیز ممکن است در حین تشکیل شمع تغییر کند. ممکن است از سبز به قرمز تبدیل شود. به عنوان مثال، اگر قیمت فعلی بالاتر از قیمت باز شدن بود اما پس از آن به زیر آن برسد، رنگ شمع از سبز به قرمز تغییر پیدا میکند.

جهت قیمت

شما میتوانید جهت حرکت قیمت در طول بازه زمانی کندل را با توجه به رنگ و موقعیت کندلها رصد کنید.

حدود قیمت

فاصله بین high و low کندل محدودهای است که قیمت در طول بازه زمانی حرکت کرده است. محدوده هر کندل با کم کردن قیمت پایین از قیمت بالا محاسبه میشود.

تفسیر نمودار شمعی؟

نمودار کندل استیک به دلیل طیف گسترده اطلاعات معاملاتی که ارائه میدهد، همراه با طراحی که خواندن و تفسیر آنها را آسان میکند. candlestick در مقایسه با نمودارهای میلهای سنتی استفاده بیشتری دارند. بسیاری از معاملهگران این نمودار را از نظر بصری جذابتر و تفسیر آنها را سادهتر میدانند. یک کندل شمای بصری ساده و جذاب از عملکرد قیمت ارائه میدهد. رابطه بین قیمت باز شدن و بسته شدن اطلاعات حیاتی برای معاملهگران خواهد داشت. یک معاملهگر میتواند فوراً روند قیمت را بررسی کند. اسیلاتور در نمودار candlestick ابزاری است که به کمک آنها میتوان نمودار شمعی را دقیقتر تحلیل کرد. این ابزارها از اطلاعات و دادههای کندلها جهت محاسبات خود استفاده میکنند.

واگرایی و سیگنالهای بازگشتی که در اندیکاتور بدست میآید، میتواند توسط الگوهای کندل استیک تأیید شود. مسلماً این الگوها در نمودار شمعی ارزش بیشتری برای معامله خواهند داشت. البته اندیکاتورهایی مجزا وجود دارند که برای تشخیص الگوهای شمعی روی نمودار کندل استیک به کار میرود.

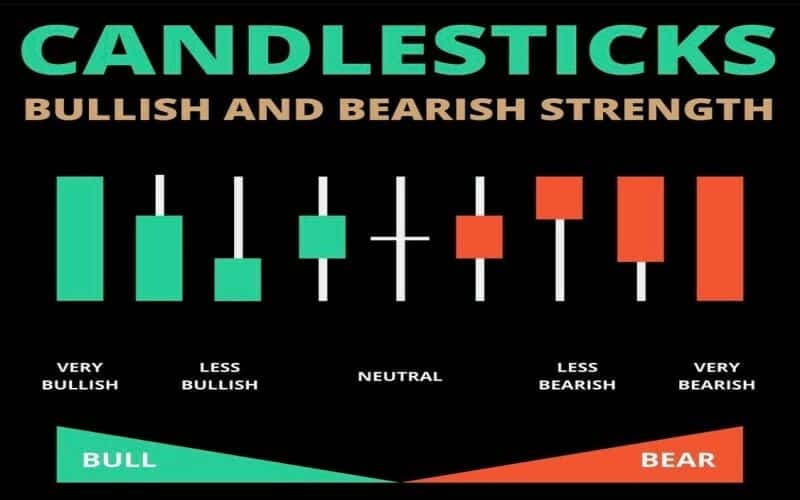

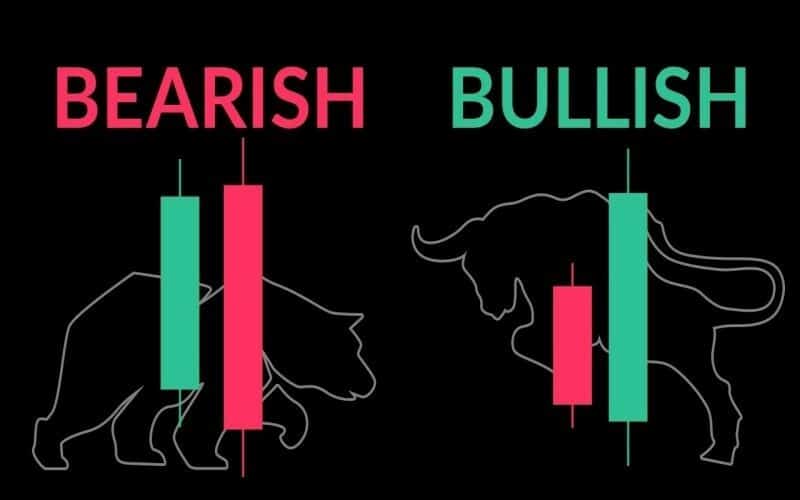

نمودار شمعی نبرد بین خریداران یک بازار گاوی و فروشندگان در بازار خرسی را در یک دوره زمانی معین را به تصویر میکشد. هر چه قیمت بسته شدن کندل به high آن نزدیک باشد، نشان از بازار گاوی است و بالعکس هر چه قیمت بسته شدن به low کندل نزدیک باشد، نشان از بازار خرسی و قدرت فروشندگان است. شمعهای سبز در نمودار candlestick نشاندهنده فشار خرید و کندلهای قرمز، نشاندهنده فشار فروش هستند. هر چه بدنه کندل بلندتر باشد، فشار خرید یا فروش شدیدتر است. برعکس، کندلهای کوتاه نشاندهنده حرکت اندک قیمت هستند و در نتیجه نشانی از تثبیت هستند. به طور کلی براساس نمودار شمعی میتوان معاملات بازار را به ۶ نوع تقسیم کرد:

- شمعهای بلند سفید در نمودار candlestick نشان میدهند که خریداران در بیشتر مواقع بازار را کنترل کردهاند.

- شمعهای بلند سیاه در نمودار کندل استیک نشان میدهند که فروشندگان در بیشتر زمان بازار را کنترل میکردند.

- شمعهای با بدنه کوچک نشان میدهند که هیچ یک از تیمها نمیتوانند بازار را به حرکت درآورد و قیمتها در همان جایی که شروع کردند، بسته میشوند.

- یک سایه طولانی در زیر کندل نشان میدهد که خرسها در بازهای بازار را به دست گرفتهاند، فروشندگان بر معاملات تسلط داشتندهاند و قیمتها را در طول معاملات کاهش دادند. اما پس از مدتی کنترل را از دست داده و خریداران بازگشتی چشمگیر داشتهاند. در نهایت نشاندهنده فشار خرید و قدرت صعود بازار است.

- یک سایه بلند در بالای کندل نشان میدهد که گاوها در یک بازه کنترل بازار را به دست داشتهاند، اما در پایان فروشندگان بازار را پیش بردند. در نهایت نشاندهنده ضعف خریدارها و تلاش ناموفق بازار برای صعود است.

- یک کندل با سایه بلند در دو طرف بالا و پایین نشان میدهد که هیچ کدام از خرسها و گاوها در طول زمان نتوانستهاند دیگری را کنار بزنند و یک بنبست و بلاتکلیفی در بازار حاکم شده است.

اما شمعها فقط رابطه بین قیمت باز شدن و بسته شدن کندل را نشان میدهند و تغییرات قیمت بین open و close کندل را منعکس نمیکنند. high و low هر کندل واضح و غیرقابل انکار است، اما کندلها نمیتوانند به ما بگویند که کدام اول آمده است. برای مثال، با مشاهده یک شمع بلند صعودی، فرض بر این است که قیمتها در اکثر مواقع افزایش یافته است. با این حال قیمت در آن بازه میتواند نوسان بیشتری داشته باشد. در واقع صدها ترکیب بالقوه در تایم فریمهای پایینتر وجود دارد که میتواند منجر به تشکیل یک کندل شود که از فعالیت معاملاتی متفاوتی ناشی شده باشد.

الگوهای کندل استیک

الگوهای نمودار شمعی میتوانند با یک کندل یا با دو یا سه کندل تشکیل شود. این الگوها معمولاً برای بیش از ۱۰ دوره زمانی پس از خود کارایی داشته و عمل میکنند. به همین دلیل تأیید آنها باید بلافاصله در بازه زمانی بعدی یا نهایتاً در سه دوره متناوب شکل گیرد. از آنجایی که شمعها در نمودار candlestick ماهیت کوتاه مدتی دارند، بهتر است برای تحلیل حداکثر تا چهار هفته آخر را در نظر بگیرید. شناسایی الگوهای بازگشتی در این نمودار بسته به تشخیص درست روند قیمت است.

جهت روند را میتوان با استفاده از خطوط روند، میانگین متحرک یا سایر جنبههای تحلیل تکنیکال تعیین کرد. شناسایی الگوها در نمودار شمعی معمولاً آخرین مرحله از تحلیل تکنیکال روی چارت خواهند بود و پس از آن که سایر جنبههای تحلیل تکنیکال بررسی شد، به عنوان آخرین تأیید برای اقدام به معامله در نظر گرفته میشود. برای مثال پس از تشخیص الگوهای کلاسیک مانند الگو سر و شانه، الگوهای کندل استیک در جهت تایید روند نهایی روی candlestick تشکیل میشوند.

دوجی (doji)

زمانی که نقطه باز و بسته شدن یک کندل تقریباً برابر باشد، دوجی شکل میگیرد. بدنه آن به صورت یک خط نازک به نظر میرسد و طول سایههای بالا و پایین میتواند متفاوت باشد. دوجی نشاندهنده آن است که نیروهای عرضه و تقاضا به طور یکسانی بر هم منطبقاند و ممکن است تغییر روند نزدیک باشد. دوجی به تنهایی الگو خنثی است و برای نشان دادن تغییر روند کافی نیست. ولی به عنوان جزئی از الگوهای مهم، تخمین روند صعودی یا نزولی را بر اساس روند قبلی قیمت امکان پذیر میکند. استیو نیسون (Steve Nison) در کتاب خود «بررسی الگوهای کندلی» خاطر نشان میکند که دوجی که در میان شمعهای با بدنه کوچک قرار دارد، مهم تلقی نمیشود اما در مقابل دوجیای اهمیت دارد که پس از شمعهایی با بدنههای بلند شکل بگیرد. یک دوجی پس از یک کندل بلند سبز، سیگنال میدهد که فشار خرید شروع به ضعیف شدن کرده است. پس از کندل بلند قرمز، سیگنال کاهش فشار فروش خواهد بود.

دوجی سنجاقک

دوجی سنجاقک در نمودار شمعی زمانی شکل میگیرد که open و close کندل با high آن برابر باشند وlow آن سایه پایینی بلندی ایجاد کند. شمع به دست آمده به دلیل عدم وجود سایه بالایی مانند T به نظر میرسد. پیامدهای بازگشتی یک سنجاقک دوجی به روند قبلی قیمت و تایید آینده بستگی دارد. سایه پایین بلند شواهدی از فشار فروش را نشان میدهد، اما low نشان میدهد که تعداد زیادی خریدار در حال ظهور هستند. پس از یک روند نزولی، یا در برخورد با یک خط حمایتی، یک سنجاقک دوجی میتواند نشانهای از یک روند بازگشتی بالقوه باشد. پس از یک روند صعودی و شمعهای بلند سبز یا بر روی یک خط مقاومت، سایه پایین بلند میتواند یک بازگشت بالقوه نزولی را پیشبینی کند. برای هر دو موقعیت تایید تغییر روند ضروری است.

دوجی سنگ قبر

زمانی شکل میگیرد که نقطه open، close و low کندل با هم برابر باشند و high سایه بالایی بلندی ایجاد کند. شمع ایجاد شده به دلیل عدم وجود سایه پایین شبیه به الگو چکش وارونه با بدنه کوچکتر و مانند یک “T” وارونه به نظر میرسد. حتی اگر سایه بالایی بلند نشان دهنده یک رالی ناموفق است، شواهدی از فشار خرید را نشان میدهد. تشکیل دوجی سنگ قبر پس از یک روند نزولی طولانی و در مواجهه با ناحیه حمایتی، شواهد بازگشت احتمالی روند را نشان میدهد. در مقابل پس از یک روند صعودی طولانی و خصوصاً با رسیدن به ناحیه مقاومتی، بر تغییر بالقوه روند تأکید دارد.

الگوهای ستارهای

اگر در یک نمودار شمعی کندلی با یک gap قیمتی از شمع قبلی فاصله بگیرد به طوری که جدا از روند قیمت قبلی به نظر رسد، به آن موقعیت ستارهای گفته میشود . شمع اول معمولاً دارای بدنه بزرگ است، البته نه همیشه! شمع دوم نیز دارای بدنهای کوچک است. دوجی، فرفرهها و حتی چکش که دارای بدنه کوچک هستند، میتوانند در موقعیت ستاره قرار بگیرند. چندین الگو وجود دارد که از موقعیت ستاره استفاده میکند.

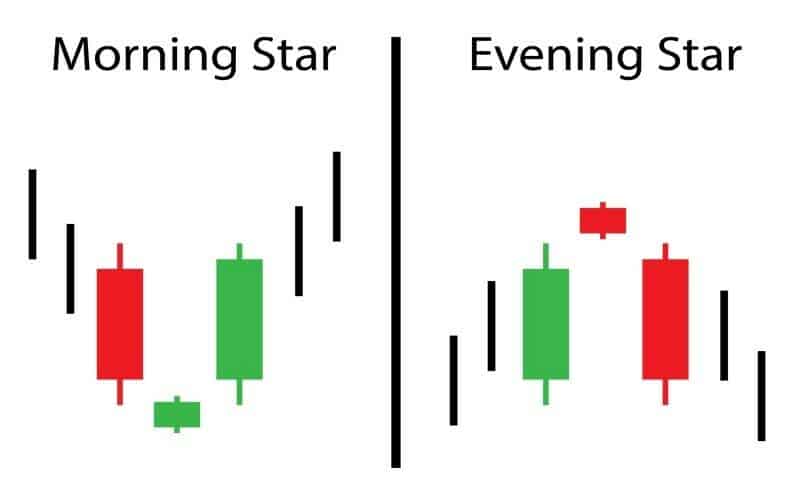

ستاره شامگاهی

برای حفظ خط روند صعودی نیاز به فشار خرید مداوم است. ارزش یک سهم میتواند صرفاً به دلیل کمبود خریداران کاهش یابد. یک دوجی پس از یک شمع بلند سفید یا صعودی، سیگنال کاهش فشار خرید میدهد و روند صعودی ممکن است به پایان خود نزدیک شود. حتی پس از تشکیل دوجی، برای تایید تغییر روند تضمین بیشتری لازم است. ستاره شامگاهی میتواند به صورت یک گپ قیمت در زیر open شمع سبز قبلی و در ضمن با low کندل قرمز بعدی باشد. ستاره عصر یک الگوی بازگشتی نزولی است که روند صعودی را با یک کندل بدنه سبز بلند و به دنبال آن یک دوجی با گپ رو به بالا، سپس یک کندل قرمز نزولی که زیر نقطه میانی کندل روز اول بسته شده، دنبال میکند.

ستاره صبحگاهی

پس از روند نزولی یا کندل قرمز بلند، وجود یک کندل دوجی نشان دهنده کاهش فشار فروش است و سیگنال پایان روند نزولی دارد. حتی اگر فروشندگان کنترل روند را از دست دهند، برای تأیید هرگونه تغییر به تضمین بیشتری نیاز است. پس از یک شمع بلند نزولی و یک کندل دوجی، معاملهگران باید برای شکلگیری یک ستاره صبحگاهی در نمودار شمعی آماده باشند. تأیید تغییر روند میتواند از یک گپ قیمت در پایین شمع بلند قرمز قبلی به دست بیاید. ستاره صبح یک الگوی برگشتی صعودی سه روزه است: متشکل از یک شمع قرمز با بدنه بلند که در ادامه روند نزولی فعلی میآید، یک شمع میانی دوجی که با یک گپ در پایین باز میشود و یک شمع سبز با بدنه بلند که با یک گپ در بالای کندل دوجی باز میشود و بالاتر میانگین کندل قرمز اول بسته میشود.

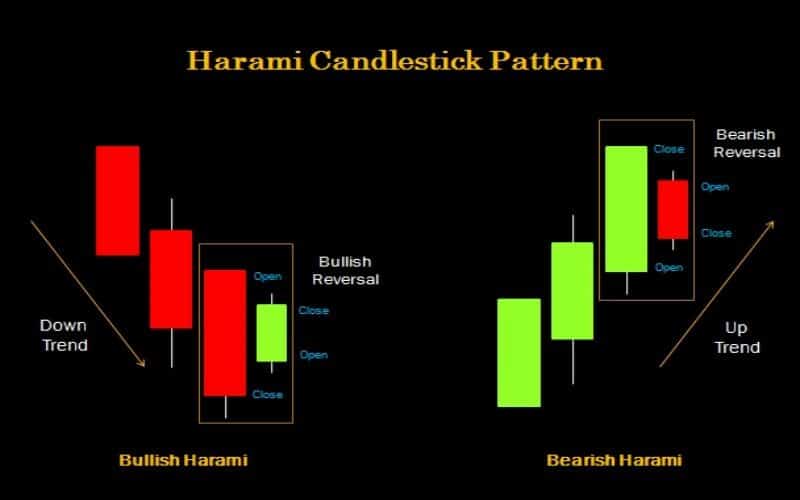

الگوهای حارامی (Harami)

حارامی در نمودار شمعی در زبان ژاپنی به معنای حامله است. اگر شمعی با یک گپ قیمتی در داخل بدنه شمع قبلی شکل بگیرد، در وضعیت حارامی است. بدین ترتیب شمع اول معمولاً دارای بدنه بزرگ است و شمع دوم بدنه کوچکتر خواهد داشت. برای شکلگیری این الگو اگر چه ترجیح است که سایههای شمع دوم در داخل شمع اول قرار گیرد، ولی این امر ضروری نیست.

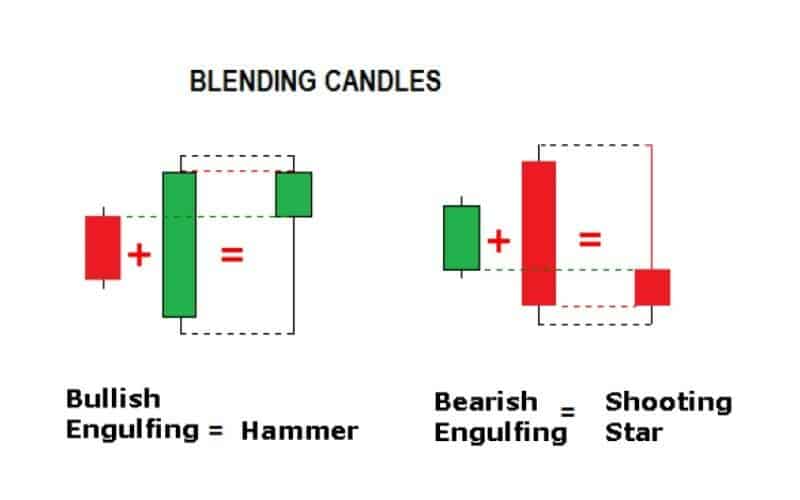

الگوی پوشاننده (engulfing)

این الگو در نمودار شمعی با دو شمع تشکیل میشود. در الگوی پوشاننده صعودی یا bullish engulfing اولی باید یک کندل قرمز باشد که اندازه آن مهم نیست، اما نه در حد یک دوجی باشد که به راحتی بتوان آن را بلعید. همچنین کندل دومی باید یک کندل سبز بلند باشد که هر چه بدنه آن بزرگتر باشد، قدرت صعودی بیشتری داشته باشد. بدنه کندل سبز دوم باید به طور کامل بدنه شمع قرمز قبلی را بپوشاند. در حالت ایدهآل، سایهها را نیز در برمیگیرد که البته معمولاً در هر دو کندل کوچک هستند یا اصلاً وجود ندارند. با این که فشار فروش باعث باز شدن کندل دوم زیر close کندل قبلی میشود، خریداران پس از باز شدن کندل وارد عمل شده و قیمتها را تا بالاتر از open کندل قبلی بالا میآورند.

الگوی پوشاننده نزولی bearish engulfing در نمودار شمعی شامل دو شمع است که اولی سبز و دومی قرمز است. بدنه کندل سبز دوم باید به طور کامل بدنه شمع اول را در بر بگیرد. در حالت ایدهآل، بدنه کندل سبز باید سایههای کندل اول را نیز بپوشاند، اما الزامی نیست. به طور کلی هر چه شمع قرمز بزرگتر بوده و سطح پوشانندگی بیشتری داشته باشد، احتمال تغییر روند و بازگشت نزولی قویتر است.

الگوی چکش (hammer)

چکشها دارای بدنه کوچک و سایههای پایینی بلند، بدون سایه بالایی و یا با سایههای بالایی خیلی کوتاه هستند. چکش یک الگوی بازگشتی صعودی است که پس از یک روند نزولی شکل میگیرد. چکشها علاوه بر تغییر احتمالی روند، میتوانند سطوح حمایتی یا مقاومتی را نیز مشخص کنند. سایه بلند چکش نشان میدهد که فروشندگان قیمتها را در طول بازه زمانی کاهش دادهاند. با این حال خریداران جایگاه خود را برای پایان دادن به روند دوباره به دست آوردهاند. در حالی که تشکیل کندل چکش ممکن است برای تغییر روند کافی به نظر برسد، اما نیاز به تایید بیشتری دارند. به طور کلی، سایه بلند چکش باید حداقل دو برابر طول بدنه آن را داشته باشد که میتواند سبز یا قرمز باشد. چکش نشان میدهد که تعداد زیادی فروشنده باقی مانده است. چکشها نشان دهنده اوج عرضه هستند و حجم سنگین معاملات میتواند اعتبار بازگشت را تقویت کند. فشار خرید بیشتر در افزایش حجم خود را نشان خواهد داد. همچنین تأیید تغییر روند میتواند با یک گپ قیمت یا با یک کندل بلند سبز تکمیل شود.

الگوی مرد حلق آویز (hanging man)

شکل ظاهری کندل چکش و مرد معلق در نمودار شمعی دقیقاً شبیه به هم هستند. مرد معلق یک الگوی بازگشتی نزولی است که میتواند سطح مقاومت را نیز مشخص کند. یک مرد حلق آویز که پس از روند صعودی شکل میگیرد، نشان میدهد که فشار فروش در حال افزایش است. سایه بلند پایینی آن تایید میکند که فروشندگان قیمتها را در طول شکلگیری کندل کاهش دادهاند. حتی اگر گاوها دوباره جای خود را به دست آوردند و قیمتها را تا پایان کار بالا ببرند، ظاهر فشار فروش خود را نشان داده است. مانند چکش، مرد حلق آویز قبل از اقدام به معامله نیاز به تأیید دارد. چنین تأییدی میتواند به صورت گپ قیمت یا یک شمع بلند قرمز با حجم معامله سنگین به دست آید. حجم معاملات را میتوان در اندیکاتور حجم، که اصولاً به صورت پیشفرض در نرمافزار تحلیل مانند تردینگ ویو (tradingview) فعال است، مشاهده کرد.

الگوی سه سرباز سفید (Three White Soldiers)

سه سرباز سفید یک الگوی شمعی صعودی است که در انتهای روند نزولی شکل میگیرد و در اغلب موارد نشان دهنده پایان روند نزولی غالب و صعودی شدن روند بازار است. البته این الگو زمانی دارای اعتبار است که در پایین آن ناحیه حمایتی خوبی مشاهده شود.

این الگو از سه کندل سبز متوالی با بدنههای در حال رشد تشکیل شده است. کندل اول الگوی سه سرباز سفید، معمولا به دلیل این که خریداران در روز اول با احتیاط معامله کردهاند نسبت به دو کندل دیگر مقداری ضعیفتر است. برای اطمینان از تغییر روند، الگوی سه سرباز سفید معمولاً از اندیکاتور و اسیلاتورها برای تأیید استفاده میشود.

الگوی سه کلاغ سیاه (Three Black Crows)

الگوی سه کلاغ سیاه نقطه مقابل نمودار شمعی سه سرباز است. زیرا سه کلاغ سیاه یک نمودار کندل استیک نزولی است که سیگنال تغییر روند از صعودی به نزولی را میدهد و تحلیلگران میتوانند ریزش قیمت را پیشبینی کنند. برای تایید این الگو سه شرط لازم است.

- هر ۳ شمع، همرنگ باشند.

- هر سه کندل باید نزولی باشند.

- هیچ کدام از کندلها نباید سایه داشته باشند یا سایه کوچکی داشته باشند.(زیرا هرگونه سایه، میتواند نشاندهنده وجود مقاومت نسبی از سوی خریداران باشد.)

با توجه به اینکه محاسبات خاصی برای شناسایی الگوی Three Black Crows وجود ندارد، معاملهگران بهتر است از اندیکاتورها و شاخصهای فنی مانند شاخص قدرت نسبی (RSI) برای تایید تغییر روند استفاده کنند.

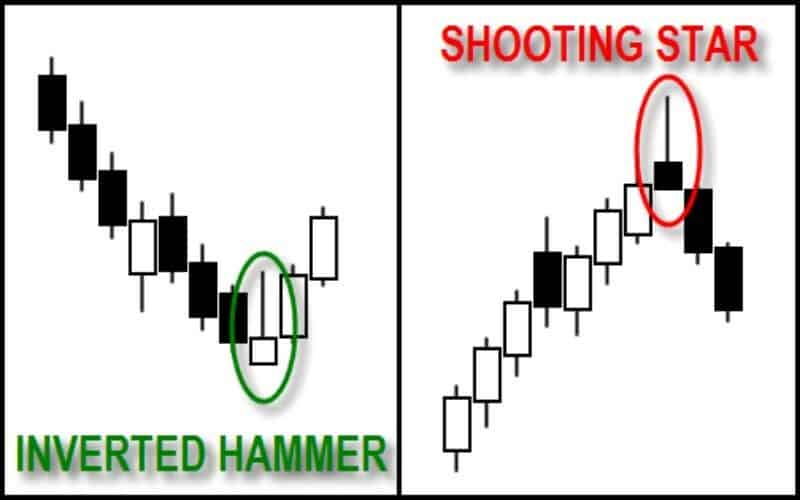

ستاره دنباله دار (shooting star)

ستاره دنبالهدار در نمودار شمعی الگویی است که میتواند در یک روند صعودی ظاهر شود. بالاتر از close کندل قبلی خود باز میشود و در ادامه روند تا سطحی بالاتر از قیمت قبلی معامله شده و سپس نزدیک به open خود بسته میشود. بنابراین شمع به دست آمده دارای سایه بالایی بلند و بدنه کوچک سبز یا قرمز است. پس از یک صعود (سایه بالایی)، توانایی خرسها برای کاهش قیمت را نشان میدهد. ستاره تیرانداز یک الگوی بازگشتی نزولی است که پس از یک روند صعودی و در موقعیت ستاره شکل میگیرد. یک ستاره تیرانداز میتواند یک تغییر روند بالقوه یا سطح مقاومت را مشخص کند. برای نشان دادن قدرت تغییر روند، سایه بالایی باید نسبتاً بلند و حداقل ۲ برابر طول بدن باشد. تأیید نزولی بعد از آن میتواند به شکل یک شمع بلند قرمز با حجم معاملاتی زیاد باشد.

چکش وارونه (inverted hammer)

الگوی چکش وارونه در نمودار شمعی دقیقاً شبیه یک ستاره دنبالهدار به نظر میرسد، اما پس از روند نزولی شکل میگیرد. چکش معکوس نشان دهنده تغییر روند بالقوه یا سطوح حمایتی است. سایه بالایی بلند نشاندهنده فشار خرید است. با این حال نشان میدهد گاوها نتوانستند این فشار خرید را حفظ کنند و قیمتها به خوبی از اوج خود فاصله گرفته است. یک چکش معکوس در نمودار شمعی

به دنبال یک گپ قیمت رو به بالا یا یک شمع بلند سبز با حجم معامله زیاد میتواند به عنوان تأیید تغییر روند نزولی به صعودی عمل کند.

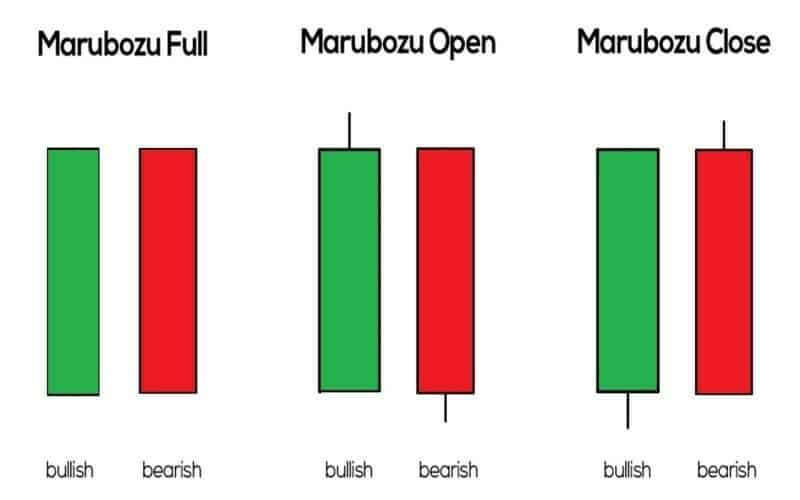

الگوی مارابوزو(Marubozo)

مارابوزو یک واژه ژاپنی به معنای سر تراشیده شده یا طاس است. از آنجایی که این کندل فاقد سایه است، نام مارابوزو برای آن انتخاب شد. شکل ظاهری این کندل بصورت یک بدنه بلند است و فاقد سایه بالایی و پایینی است یا سایه کوتاهی روی آن نشان داده میشود. از نداشتن سایه در این کندل میتوان فهمید که معاملات با قیمت بالایی آغاز شده و در پایان روز با قیمت پایین بسته میشود یا حالت برعکس رخ میدهد.

کندل مارابوزو در استراتژی معاملاتی پرایس اکشن، بیانگر قدرت روند فعلی است و این نوید را میدهد که روند ادامهدار خواهد بود. کندل مارابوزو صعودی بیانگر قدرت خریداران و کندل مارابوزو نزولی به عنوان یک سیگنال قوی از فعالیت فروشندگان است.

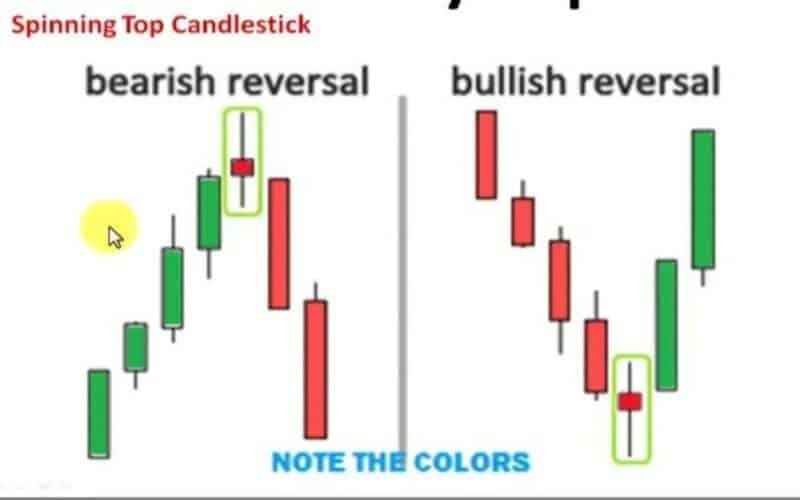

الگوی فرفره یا اسپینینگ تاپ (spining top)

شمعهایی با سایه بالایی بلند و سایه پایینی بلند و بدنه کوچک را فرفره میگویند. فرفرهها نشاندهنده عدم تصمیمگیری در بازار است. در واقع فرفرههای نمودار candlestick نشان میدهند که با وجود اینکه در آن بازه کندل با تغییرات اندکی باز و بسته شده، هم خریداران و هم فروشندگان در طول معاملات فعال بودند و در این مدت قیمتها به طور قابل توجهی تغییر داشته است. در این موقعیت نه خریداران و نه فروشندگان نتوانستند دست بالا را به دست آورند و نتیجه معاملات به بنبست رسیده است. وجود یک شمع فرفرهای در انتهای یک روند نشاندهنده ضعف و تغییر یا وقفه احتمالی در روند است.

ماهیت الگوهای کندل استیک

الگوهای شمعی که از یک یا چند شمع تشکیل شده را میتوان با استفاده از دستورالعملهای مشابه ترکیب کرد و یک شمع به دست آورد. Open از شمع اول، close از شمع آخر، سایه بالا از بالاترین high، سایه پایین از پایین ترین low به دست میآید. برای مثال از ترکیب دو کندل در یک الگوی انگالف صعودی، یک چکش حاصل میشود. این شمع ترکیبی ماهیت الگو را به تصویر میکشد.

نمودار شمعی راه آسانی را برای بررسی روند حرکت قیمت یک ارز در طول یک تایم فریم مشخص به معامله گران ارائه میدهد. معامله گران میتوانند بر این اساس استراتژی معاملاتی خود را اتخاذ کنند. درست است که الگوهای کندل استیک نشان از تغییرات روند قیمت خواهند داشت، با این حال برای رسیدن به نقاط دقیق ورود و خروج از بازار، نمیتوان به سیگنالهای بدست آمده از نمودار شمعی اکتفا کرد و استفاده از این نمودار تنها در صورت ترکیب با روشهای تحلیلی دیگر مانند تحلیل کلاسیک یا کمک گرفتن از ابزارهای تحلیل مانند تریدینگ ویو (tradingview) شما را به سود خواهد رساند.

قیمت بیت کوین BTC

قیمت بیت کوین BTC قیمت اتریوم ETH

قیمت اتریوم ETH قیمت بایننس کوین BNB

قیمت بایننس کوین BNB قیمت تتر USDT

قیمت تتر USDT قیمت نات کوین NOT

قیمت نات کوین NOT قیمت پکس گلد PAXG

قیمت پکس گلد PAXG قیمت کاردانو ADA

قیمت کاردانو ADA قیمت پولکادات DOT

قیمت پولکادات DOT قیمت ترون TRX

قیمت ترون TRX قیمت ریپل XRP

قیمت ریپل XRP قیمت سولانا SOL

قیمت سولانا SOL قیمت اوالانچ AVAX

قیمت اوالانچ AVAX قیمت آربیتروم ARB

قیمت آربیتروم ARB قیمت پپه PEPE

قیمت پپه PEPE قیمت تون کوین TON

قیمت تون کوین TON