قیمت اتریوم زیر سطح ۱۹۰۰ دلار تثبیت شد

قیمت اتر در ۱۶ روز گذشته زیر ۱۹۲۰ دلار گیر کرده، که نگرانکننده است زیرا آخرین تلاش اتریوم برای بریک اوت در تاریخ ۶ ماه می، کمتر از ۲۴ ساعت دوام آورد. با صرف نظر از این پامپ کوتاهمدت، سفر اتر به زیر ۱۹۲۰ دلار در تاریخ ۲۱ آوریل، یعنی بیش از ۳۰ روز پیش آغاز شده است. در کوتاهمدت هیچ محرکی وجود ندارد که رالی پایدار اتریوم به بالاتر از ۱۹۲۰ دلار را توجیه کند.

قیمت اتریوم در ۱۶ روز گذشته زیر ۱۹۲۰ دلار گیر کرده، که نگرانکننده است زیرا آخرین تلاش اتریوم برای شکست یا بریک اوت (breakout) در تاریخ ۶ ماه می، کمتر از ۲۴ ساعت دوام آورد. تحلیل اتریوم نشان میدهد که با صرف نظر از این پامپ کوتاهمدت، سفر اتر به زیر ۱۹۲۰ دلار در تاریخ ۲۱ آوریل، یعنی بیش از ۳۰ روز پیش آغاز شده است.

به گزارش والکس و به نقل از cointelegraph، احتمالاً هزینه تراکنش متوسط ۸/۸ دلاری شبکه اتریوم میتواند در کاهش تقاضای سرمایهگذاران موثر باشد، اما در عین حال باید بدانیم که اقتصاد کلان نیز نقش مهمی در این موضوع دارد. در تاریخ ۲۲ ماه می، مدیرعامل JPMorgan، جیمی دیمون (Jamie Dimon) گفت که پیشبینی نتیجه سیاست پولی فدرال رزرو برای کنترل تورم، امکانپذیر نیست.

به گزارش CNN، دیمون افزود:

بانکها وام گرفتن را سختتر میکنند، زیرا سادهترین راه آنها برای حفظ سرمایه، عدم اعطای وام است.

عدم توافق بین دولت جو بایدن (Joe Biden) و کنگره ایالات متحده بر سر مسئله سقف بدهی این کشور، دلیل احتمالی افزایش احساسات منفی سرمایهگذاران نهادی نسبت به ارزهای دیجیتال است. طبق گزارش جدید “جریان سرمایه صندوقهای دارایی دیجیتال” شرکت CoinShares، در مدت پنج هفته گذشته، مجموع خروج سرمایه از محصولات سرمایهگذاری در داراییهای دیجیتالی به ۲۳۲ میلیون دلار رسیده است.

علاوه بر کاهش خریدهای اهرمی توسط معاملهگران حرفهای، دو شاخص دیگر نیز وجود دارد که بر روی قیمت اتر تأثیر میگذارند و بیانگر کاهش تقاضا برای سیستم امور مالی غیرمتمرکز آن هستند.

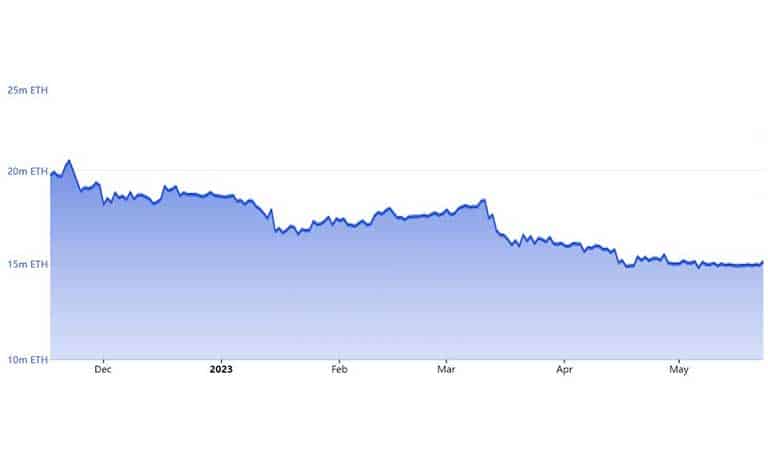

مجموع سپردههای اتر پایدار است، اما مشکلی وجود دارد

ظرفیت پردازش محدود شبکه اتریوم باعث ایجاد گس فی (gas fees) بالا شده است که تقاضای استفاده از قراردادهای هوشمند را به شدت کاهش میدهد. در مدت پنج هفته گذشته، میانگین هزینه تراکنش بیش از ۸ دلار بوده، اما در نگاه اول، تأثیری روی شبکه دیده نمیشود.

ارزش کل قفل شده (TVL) در شبکه با ۱۵/۱ میلیون اتر، در مقایسه با چهار هفته گذشته پایدار مانده، اما رو به کاهش است و به کمترین سطح خود از آگوست ۲۰۲۰ نزدیک میشود. برای مقایسه راحتتر، باید گفت که TVL شبکه BNB Smart Chain در مدت مشابه به طور کلی ثابت بوده، در حالی که سپردههای TRX در شبکه ترون ۱۲٪ کاهش یافته است.

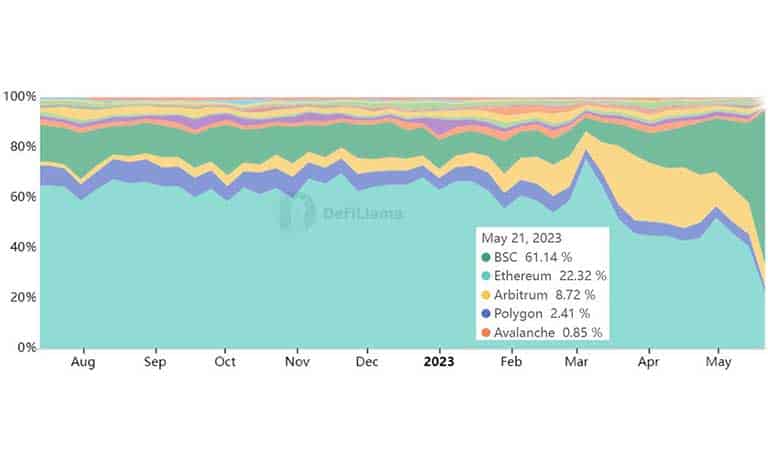

BNB Smart Chain از نظر حجم معاملات در صرافیهای غیرمتمرکز از اتریوم پیشی میگیرد

تاکنون، اتریوم از لحاظ تاریخی به عنوان رهبر بیرقیب در حجم مبادلات بازارهای مالی غیر متمرکز (DEX) شناخته میشد، اما همه چیز در هفته پایانی ماه می سال جاری تغییر کرد.

سهم بازار DEX شبکه اتریوم از ۷۵/۵٪ در تاریخ ۵ مارس به ۲۲/۳٪ در تاریخ ۲۱ می کاهش یافت. در عین حال، BNB Smart Chain بیشترین سود را از این بابت برده و سهم بازار آن از ۵/۶٪ به ۶۱/۱٪ رسیده است.

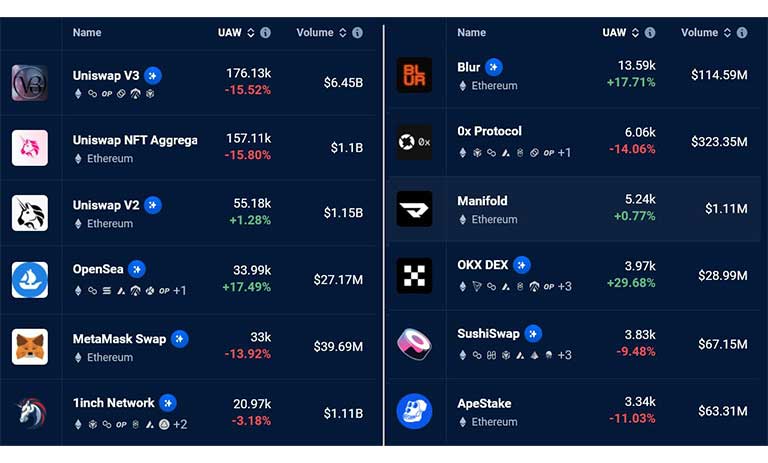

تعداد آدرسهای فعال که با برنامههای غیرمتمرکز (DApps) تعامل دارند نیز در حال کاهش است. در ۳۰ روز گذشته، آدرسهای فعال در ۱۲ برنامه غیرمتمرکز برتر شبکه اتریوم ۱۱٪ کاهش یافته، که احتمالاً نشانگر نارضایتی سرمایهگذاران از کارمزد بالای تراکنشها است.

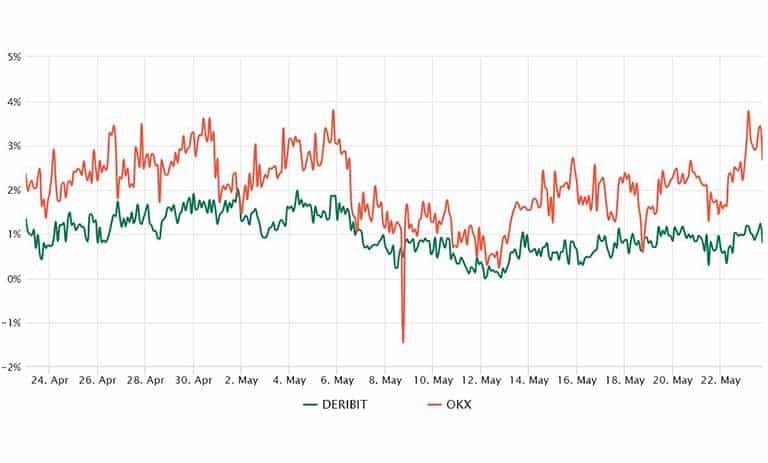

دادهها نشان میدهند تعداد معاملهگران اهرمی که از مشتقات استفاده میکنند، کاهش یافته است

قراردادهای آتی سهماهه اتر در بین نهنگها و میزهای آربیتاژ محبوب هستند. میز معاملات آربیتراژ فرصتهای خرید و فروش بدون ریسک را شناسایی کرده و با رعایت برخی از الگوریتمها و مجوزهای داده شده، معاملات را به تنهایی انجام میدهد. با این حال، این قراردادهای ماهیانه ثابت معمولا با اضافه پرداخت حداقلی در مقایسه با بازارهای اسپات معامله میشوند، که نشان میدهد فروشندگان برای تأخیر در تسویه حساب، پول بیشتری را از خریداران میخواهند.

بنابراین، قراردادهای آتی اتر در بازارهای سالم باید با اضافه پرداخت سالانه ۴ تا ۸ درصد معامله شوند. این شرایط به عنوان بهره تعویق (contango) شناخته میشود و تنها مختص بازارهای رمزارزی نیست. بهره تعویق به وضعیتی گفته میشود که در آن قیمت آتی یک کالا یا شاخص بالاتر از قیمت لحظهای مورد انتظار آن در قرارداد سررسید است.

به همین دلیل، کاهش فعالیت خریداران اهرمی در بازارهای مشتقات ممکن است نشانگر این باشد که سرمایهگذاران نسبت به قیمت بالای قراردادهای آتی اتر ناراضی هستند.

با توجه به حق اضافه پرداخت قراردادهای آتی، که به عنوان یک شاخص پایه شناخته میشود، معاملهگران حرفهای اتر در چهار هفته گذشته از خرید با اهرمهای سنگین (شرطبندی صعودی) خودداری کردهاند. علاوه بر این، حتی رالی کوتاهمدت اتر به سمت ۲۰۰۰ دلار در تاریخ ۶ می نیز برای صعودی کردن احساسات نهنگها و بازارسازان (market makers) کافی نبود.

به طور خلاصه، این سه شاخص یعنی کمترین سهم بازار اتریوم در صرافیهای متمرکز، کاهش آدرسهایی که با برنامههای غیرمتمرکز تعامل دارند و عدم وجود تقاضای خرید اهرمی، سیگنالهای نزولی صادر میکنند.

احتمالاً سرمایهگذاران انتظار خبری مبنی بر حضور ویتالیک بوترین (Vitalik Buterin)، بنیانگذار اتریوم در کنفرانس Edcon 2023 مونتهنگرو را داشتند، که اینطور نبود. واقعیت این است که در کوتاهمدت هیچ محرکی وجود ندارد که رالی پایدار اتریوم به بالاتر از ۱۹۲۰ دلار را توجیه کند.

اولین نفری باشید که نظر خود را به اشتراک میگذارید!

اولین نفری باشید که نظر خود را به اشتراک میگذارید!

قیمت بیت کوین BTC

قیمت بیت کوین BTC قیمت اتریوم ETH

قیمت اتریوم ETH قیمت بایننس کوین BNB

قیمت بایننس کوین BNB قیمت تتر USDT

قیمت تتر USDT قیمت نات کوین NOT

قیمت نات کوین NOT قیمت پکس گلد PAXG

قیمت پکس گلد PAXG قیمت کاردانو ADA

قیمت کاردانو ADA قیمت پولکادات DOT

قیمت پولکادات DOT قیمت ترون TRX

قیمت ترون TRX قیمت ریپل XRP

قیمت ریپل XRP قیمت سولانا SOL

قیمت سولانا SOL قیمت اوالانچ AVAX

قیمت اوالانچ AVAX قیمت آربیتروم ARB

قیمت آربیتروم ARB قیمت پپه PEPE

قیمت پپه PEPE قیمت تون کوین TON

قیمت تون کوین TON