چهار روش تحقیق یا DYOR در مورد پروژههای ییلد فارم دیفای

معرفی و بررسی کامل ریسکهای سرمایهگذاری در ییلد فارمینگ، آشنایی با DYOR برای شناخت کامل پروژههای دیفای و حفظ امنیت.

صنعت دیفای فرصتهای درآمدزایی جدیدی برای جامعهی ارزهای دیجیتال پدید آورده که یکی آنها مشارکت در پروژههای ییلد فارم (Yield Farm) است. فرصتی برای کسب درآمد غیرفعال از داراییهای دیجیتال که بهطورساده شامل سپردهگذاری نقدینگی در پلتفرمهای ارائهدهندهی این خدمات و دریافت پاداشهای معین از سوی آنهاست. این پلتفرمها، دارایی ارائهشده توسط فارمرها را به دیگر کاربران وام داده، استیک کرده یا فعالیتهای مالی دیگری با آنها انجام میدهند.

ییلد فارم در نگاه اول، فرصتی عالی و آسان بهنظر میرسد؛ اما مانند دیگر فعالیتهای کریپتویی، خالی از خطر نیست. به همین دلیل لازم است که پیش از انتخاب یک پروژهی ییلد فارم، نسبت به مخاطرات این فعالیت و ویژگیها و قوانین پروژهی موردنظر تحقیق کنید. در این مقاله، ضمن مرور ویژگیهای اصلی این پروژهها، چهار روش تحقیقات شخصی یا DYOR در مورد آنها را شرح میدهیم. در پایان این مقاله با شفافیت بیشتری قادر به تصمیمگیری در خصوص سرمایهگذاری در این فعالیت خواهید بود.

نگاهی کوتاه به ماهیت ییلد فارم

بهطورخلاصه، مشارکت در یک پروژهی ییلد فارم پلتفرمهای دیفای به معنی کسب درآمد از داراییهای دیجیتال با قرضدادن آنهاست. در این پروژهها، دارایی در قراردادهای هوشمند مستقل در برنامههای غیرمتمرکز یا dApp ها قفل شده و سود آنها دریافت میشود. این سود، حاصل کارمزد شبکه، جوایز توکن، بهرهی وام و دیگر فعالیتهایی است که پلتفرم موردنظر با دارایی شما انجام میدهد.

پلتفرمهای دیفای، سود ییلد فارمینگ را عمدتا با توکن بومی شبکهی خودشان پرداخت میکنند. به کاربری که ارز دیجیتال را در قرارداد هوشمند سپردهگذاری میکند، ارائهدهندهی نقدینگی (Liquidity Provider) یا به اختصار LP گفته میشود. لازم به ذکر است که قراردادهای هوشمند، چیزی جز استخرهای نقدینگی نیستند. این استخرها را صرافیهای غیرمتمرکز تخصصی دیفای، معروف به بازارسازهای خودکار یا AMM مدیریت میکنند.

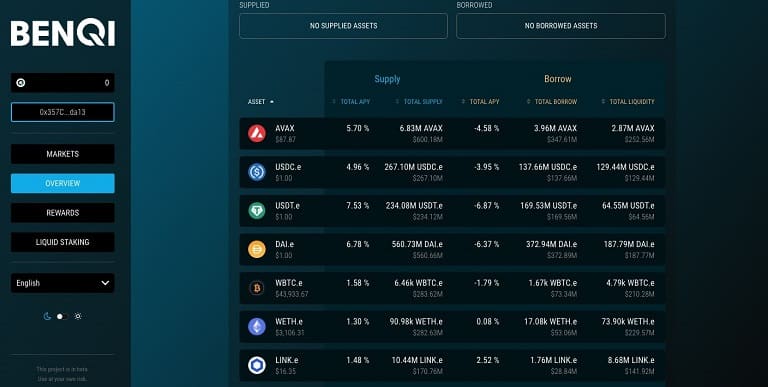

در حال حاضر پروژههای ییلد فارمینگ متعددی در پلتفرمهای دیفای راهاندازی شدهاند. Finance Curve، یونی سواپ، Balancer، Aave، کامپاوند و پنکیک سواپ معروفترین این پلتفرمها هستند. پیش از انتخاب آنها باید شرایط و جزئیات سپردهگذاری، نحوهی محاسبهی سود یا APY و دیگر معیارهایشان را با یکدیگر مقایسه کنید.

ریسکهای ذاتی ییلد فارمینگ چیست؟

در حالی که حتی برخی پلتفرمهای دیفای صحبت از APY های سه رقمی میکنند؛ پیش از واریز دارایی در یکی از آنها باید از مخاطرات و ویژگیهای ذاتی این فعالیت آگاهی داشته باشید. در ادامه، چهار ریسک اصلی پروژههای ییلد فارمینگ را بررسی میکنیم.

زیان ناپایدار و نوسانات قیمت

پیش از سپردهگذاری در یک پروژه ییلد فارمینگ باید بدانید که سپردهی شما در بیشتر مواقع در یک قرارداد هوشمند تا زمان مشخصی قفل میشود. درحقیقت، دارایی شما تا زمان مقرر، تقریبا غیرنقدی خواهد بود. حال اگر ارزش توکن سپردهگذاری شده در این بازه بهاندازهای کاهش یابد که حتی سود تعلقگرفته نیز آن را جبران نکند، قطعا به درآمد موردنظر دست نمییابید. در این موارد، آنچه اهمیت دارد، عدد واقعی سود شماست نه درصد آن. حتی اگر پروژهی ییلد فارم، ۲۰۰۰ درصد هم سود بدهد، اما ارزش توکنش بهشدت کاهش یابد، نمیتوانید درآمدی واقعی از انجام این فعالیت کسب کنید.

جالب است که در صورت افزایش شدید قیمت، باز هم فارمر میتواند ضرر کند؛ چراکه او اساسا نمیتواند با هولد کردن توکنهای قفلشدهاش از آنها سود ببرد. به این پدیده، زیان ناپایدار یا Impermanent Loss گفته میشود که به دلیل نوسانات شدید کوتاهمدت رخ میدهد.

زیان ناپایدار به شکل دیگری نیز میتواند اتفاق بیفتد که در مورد استخرهایی با چندین دارایی صادق است. در این موارد، ارزش یکی از توکنهای استخر کاهش مییابد و نسبت داراییها در آن به سمت دارایی ارزانشده سنگین میشود. بنابراین زمانیکه قصد نقد کردن سرمایهی اولیهتان را داشته باشید، دارایی ارزانشده را بیشتر از وقتی که وارد استخر شده بودید، دریافت خواهید کرد.

خطر کلاهبرداری توسط پلتفرم دیفای

همهی پلتفرمهای ییلد فارمینگ معتبر نیستند. امروزهی شبکههای دیفای غیرقابلشمارش شدهاند که آمار نشان میدهد بسیاریشان مقاصد کلاهبرداری دارند. این واقعیت، زمانی تشدید میشود که بدانیم پروژههای دیفای، منبع باز بوده و به مجوزی برای فعالیت نیاز ندارند. حتی کد این پروژهها قابل کپیشدن است و افراد دیگر میتوانند با استفاده از آنها بهراحتی پروژههای ییلد فارمینگ تقلبی خودشان را ایجاد کنند.

نشانهی مهم پروژههای کلاهبرداری در دیفای و ییلد فارم، ارائهی جوایز اولیهی چشمگیر و سود غیرعادی است. عدم امکان برداشت وجوه سپردهگذاریشده یا حداقل عدم دسترسی به پاداشها از اتفاقات معمول چنین پروژههایی است. در برخی موارد نیز شاهد ناپدیدشدن توسعهدهندگان پلتفرم و Rug Pull کاربران بودهایم. تحقیق در مورد سابقه و اعتبار پروژه و بهویژه بررسی نظرات کاربران، یکی از ضرورتهای مهم پیش از سرمایهگذاری در آن است.

یکی از دلایل شکست یک پروژهی ییلد فارم، قوانین و تصمیمات نهادهای مالی بزرگ و متمرکز مانند کمیسیون بورس و اوراق بهادار آمریکاست. با وجود غیرمتمرکز بودن دیفای، این تصمیمات همچنان میتواند بر وضعیت قیمت توکن و نیز دارایی کل قفلشده (TVL) آنها اثرگذار باشد.

خطر هک قراردادهای هوشمند

وجود اشکال در کدنویسی قرارداد هوشمند میتواند موجب هک آن توسط هکرهای حتی نیمهحرفهای شود. این اتفاق با سرقت داراییهای قرارداد همراه خواهد بود. نهتنها خود قرارداد، بلکه خود شبکهی دیفای نیز بهواسطهی مشکلات امنیتیاش میتواند زمینهی حمله به کل پروژه ییلد فارمینگ را فراهم کند.

هزینه گس بالا

یکی از ریسکهای مهم سپردهگذاری در یک شبکهی ییلد فارم، افزایش ناگهانی هزینههای گس شبکه است. این اتفاق که معمولا به دلیل افزایش ترافیک شبکه میافتد، میتواند بر سود فارمرهای با سرمایهی خرد اثرگذار باشد. در برخی موارد، حتی امکان صفر شدن سودها درصورت ادامهدار شدن وضعیت وجود دارد. در چنین شرایطی معمولا خطر زیان ناگهانی و انحلال یا لیکویید شدن نیز افزایش مییابد.

چهار روش تحقیق درباره پروژههای ییلد فارم

حال که با اصلیترین ریسکهای ییلد فارمینگ آشنا شدید باید بتوانید آنها را در پلتفرمهای دیفای، مختلف بررسی کرده و با هم مقایسه کنید. برای این منظور، چهار روش تحقیق خودمحور یا DYOR را در این بخش معرفی میکنیم. DYOR مخفف عبارت Do Your Own Research و به معنی «خودت تحقیق کن» است. برای مطالعهی بیشتر دربارهی این مفهوم و اهمیتش در دنیای ارز دیجیتال، مطالعهی مقاله DYOR چیست را به شما توصیه میکنیم.

اطمینان از امنیت پلتفرم دیفای

همانطور که گفتیم، پروژههای ییلد فارم در معرض خطر هک قراردادهای هوشمند قرار دارند. در این مورد باید اطمینان حاصل کنید که پروتکل ییلد فارم و پلتفرم دیفای مربوطه امن هستند. هنگام DYOR در این زمینه باید مطمئن شوید که یک منبع معتبر، کد قراردادهای هوشمند پروژه را حسابرسی و تایید کرده باشد.

موضوع کلاهبرداری یا ورشکستگی نیز شاید برای پلتفرمهای معتبر، نگرانی کمتری ایجاد میکند؛ اما مشکل از آنجایی شروع میشود که پروژههای کوچکتر، عمدتا با فورک شدن از پروتکلهای بزرگ راهاندازی میشوند. در این موارد، ممکن است مشکلات شبکه، کمبود نقدینگی، بحرانهای کلی و غیره پروژه را با ورشکستگی مواجه کنند. در چنین مواقعی، احتمال کلاهبرداری و راگ پول نیز افزایش مییابد. اصلیترین راه تحقیق در این زمینه، بررسی ارزش کل قفلشده یا TVL در پروتکل است. هرچه این مبلغ نسبت به دیگر پروژههای ییلد فارم بالاتر باشد، احتمالا اعتبار و قدرت پلتفرم در برابر بحرانها و نوسانات نیز بیشتر خواهد بود.

بررسی توکن بومی شبکه

پاداشهای شما در پروژههای دیفای میتواند بر پایهی توکنهای مختلفی پرداخت شود. اگر این توکن استیبل کوین یا یک توکن شناختهشده باشد، اطمینان بیشتری درخصوص سود واقعی و ارزش آن خواهید داشت. اما بسیاری از پلتفرمهای دیفای، پاداشهایشان را بر اساس توکن بومی شبکهی خود پرداخت میکنند. در این موارد لازم است که در خصوص توکن تحقیق کرده و مشخصات آن را به دست آورید. برای این منظور، پاسخ به سوالات زیر و مشابه آنها ضروری است:

- توکن چه استانداردی دارد؟

- هزینهی گس آن چقدر است؟

- ارزش آن چقدر است؟

- حجم معاملات روزانهی آن چقدر است؟

- نحوه و جزئیات توزیع آن چگونه است؟

- نوسانات آن در ماههای اخیر چگونه بوده است؟

- آیا توکن در صرافیهای معتبر لیست شده است؟

- در چه پروژههای دیگری از توکن استفاده میشود؟

وبسایتهای معتبر لیستکننده توکنها مانند Coinmarketcap و Defipluse.com و نیز وایتپیپر توکن میتوانند منابع مناسبی برای تحقیق در این زمینه باشند.

همچنین لازم است در تحقیقات خود به دنبال پاسخ به این سوال باشید که پلتفرم دیفای، توکن را به چه طریقی به سرویسهای خود متصل کرده است؟ بهعنوانمثال آیا از توکن برای مقاصد حاکمیتی در جامعهی دیفای نیز استفاده میشود؟ برخی پلتفرمها نیز از توکنهای معتبر تنها برای جذب سرمایهگذار بیشتر در تبلیغاتشان استفاده میکنند.

بررسی مقدار و جدول زمانی پاداشها

بسیار مهم است که هنگام انتخاب یک پروژهی ییلد فارم، علاوه بر درصد سود، جدول زمانی یا Timeline پرداختهایش را نیز بررسی کنید. همچنین به مدتزمانی که دارایی اولیه شما قفل خواهد شد نیز دقت کرده و سود و زیان احتمالی آن درصورت نوسانات شدید را ملاک قرار دهید. تلاش برای پیشبینی قیمت توکنها در آیندهی نزدیک و تاثیر آن بر نسبت داراییها در استخر نقدینگی ییلد فارم نیز باید با دقت و مطالعهی زیاد انجام شود.

علاوه بر این، باید در نظر داشته باشید که سودهای کلان، نهتنها میتوانند نشانهای از کلاهبرداری باشند؛ بلکه میتوانند قدرت پلتفرم در مقابله با بحرانهای تورمی را بهشدت کاهش دهند. پلتفرمهای کوچک در این مواقع، نهفقط قادر به پرداخت سودهایشان نیستند، بلکه احتمال دارد دست به قفل کردن داراییهای کاربران نیز بزنند. بهخصوص اگر آنها از توکنهای بومی خودشان برای پرداخت پاداشها استفاده کنند، این موضوع جدیتر خواهد بود.

تحقیق درباره تیم توسعه پروژه ییلد فارم

هنگام DYOR دربارهی یک پروژهی ییلد فارم باید به برندینگ آنها توجه کنید. ظاهر وبسایت رسمی و سهولت کاربری آن، یکی از این موارد است. اگر هنگام بررسی سایت به لینکهای خراب، غلطهای املایی، اطلاعات آپدیتنشده و هر اشکال دیگری برخوردید باید به اعتبار کل پروژه شک کنید.

همچنین باید بررسی کنید که تیم توسعه و کل پلتفرم دیفای، توسط مراجع معتبر بینالمللی مانند Hacken، Certik و Consensys Diligence مورد حسابرسیهای منظم قرار داشته باشند. یک پروژهی دیفای معتبر اعضایی در سمتهای مختلف اعم از مدیر، توسعهدهنده، مدیر محصول، مدیر بازاریابی، مشاور و غیره داشته که نام، تخصص و سابقهی کاریشان مشخص و قابلتحقیق از طریق وبسایتها یا شبکههای اجتماعی است. هرچه اعتبار و شهرت این افراد بیشتر باشد، پلتفرم دیفای قابلاعتمادتر خواهد بود.

همچنین لازم است که تعامل اعضای تیم و کل پروژه با کاربران در شبکههای اجتماعی و وبسایتشان را بررسی کنید. آنها باید در ارائهی پاسخهایشان دقیق، شفاف و مسئولیتپذیر باشند.

تامین امنیت در دیفای با تحقیق و اطلاعات

سرمایهگذاری در یک پروژهی ییلد فارم، یکی از روشهای جذاب کسب درآمد غیرفعال از ارز دیجیتال است. برای این منظور باید در یک پلتفرم دیفای ارائهدهندهی این خدمات سرمایهگذاری کرده و از محل فعالیتهایی مانند وامدهی و استیکینگ، سود مشخصشده از سوی پلتفرم را دریافت کنید. بااینحال همانطورکه گفتیم، این صنعت در معرض مخاطراتی مانند کلاهبرداری، هک قراردادهای هوشمند، ورشکستگی و غیره قرار دارد.

پیش از سرمایهگذاری در پروژههای ییلد فارم لازم است درخصوص امنیت، وضعیت توکن بومی شبکه، جدول زمانی و اعتبار تیم توسعه، بهطور مستقل یا DYOR تحقیق کنید. بهطورکلی انتخاب یک پروژهی تاییدشده توسط نهادهای خارجی با توکن قدرتمند و اعطای سودهای منطقی و به دور از مقاصد تبلیغاتی و هیجانی، میتواند امنیت سرمایهی شما در یک پروژهی ییلد فارم را افزایش دهد.

اولین نفری باشید که نظر خود را به اشتراک میگذارید!

اولین نفری باشید که نظر خود را به اشتراک میگذارید!

قیمت بیت کوین BTC

قیمت بیت کوین BTC قیمت اتریوم ETH

قیمت اتریوم ETH قیمت بایننس کوین BNB

قیمت بایننس کوین BNB قیمت تتر USDT

قیمت تتر USDT قیمت نات کوین NOT

قیمت نات کوین NOT قیمت پکس گلد PAXG

قیمت پکس گلد PAXG قیمت کاردانو ADA

قیمت کاردانو ADA قیمت پولکادات DOT

قیمت پولکادات DOT قیمت ترون TRX

قیمت ترون TRX قیمت ریپل XRP

قیمت ریپل XRP قیمت سولانا SOL

قیمت سولانا SOL قیمت اوالانچ AVAX

قیمت اوالانچ AVAX قیمت آربیتروم ARB

قیمت آربیتروم ARB قیمت پپه PEPE

قیمت پپه PEPE قیمت تون کوین TON

قیمت تون کوین TON