معاملات الگوریتمی Algoritmic Trading؛ تجربه معامله بدون مرز

معاملات الگوریتمی ارز دیجیتال روشی برای کسب سود در بازارهاست، در این مقاله از والکس به چیستی، نحوه انجام، مزایا و معایب آن پرداختهایم.

زمان برای هیچکس منتظر نمیماند و بازارهای مالی تفاوتی با هم ندارند، بهویژه وقتی صحبت از دنیای غیرقابل پیشبینی ارزهای دیجیتال میشود. به همین دلیل وجود یک استراتژی معاملاتی ایمن و قابل اعتماد ضرورت دارد. برخلاف بازار بورس، معاملات ارزهای دیجیتال هرگز متوقف نمیشوند و ردیابی نوسانات بازار، کاهش خطا، کنترل ریسک و انجام معاملات در ۲۴ ساعت شبانهروز، ۷ روز هفته و ۳۶۵ روز سال برای معاملهگران عملاً غیرممکن است.

البته، مگر اینکه شما یک نیروی کمکی داشته باشید، در اینجا معاملات الگوریتمی (Algoritmic Trading) وارد بازار کریپتو میشوند. معامله الگوریتمی ارز دیجیتال یک برنامه کامپیوتری هستند که بر اساس دستورالعملهای از قبل تعیین شده، معاملات را در بازار کریپتو انجام میدهند. برای انجام ترید این برنامهها نیازی به حضور تریدر ندارند و همچنین سرعت بالای پردازش کامپیوتر در مقایسه با انسان، سود بیشتری را برای کاربر دارد. اگر میخواهید بدانید معاملات الگوریتمی چیست و چه مزایایی دارد، تا انتهای این نوشتار با والکس همراه شوید.

معاملات الگوریتمی چیست؟

معاملات الگوریتمی که به آن معاملات خودکار، معاملات جعبه سیاه یا الگوریتم نیز گفته میشود، از یک برنامه کامپیوتری استفاده میکنند که از مجموعهای دستورالعمل تعریف شده برای انجام معاملات ارز دیجیتال پیروی میکند. این نوع معاملات در تئوری میتواند سودهای نجومی را برای کاربر کسب کند. مجموعه دستورالعملهای تعریف شده برای این نوع معاملات بر اساس زمان، قیمت و مقدار و یک مدل ریاضی معین میشود. جدا از فرصتهایی که برای کسب سود معاملهگران استفاده میکند، معاملات الگوریتمی به دلیل نبود هیجانات انسانی معاملات را سیستماتیکتر کنترل میکنند.

برای طراحی یک الگوریتم معاملاتی نیاز به تعریف یک سلسله شرایطی مانند زمان، قیمت و حجم برای انجام معاملات توسط یک برنامه کامپیوتری داریم. برای پیادهسازی این شرایط و مفهوم آن به زبان قابل فهم کامپیوتر، از کدنویسی و زبانهای رایج برنامهنویسی استفاده میشود. مشخصه بارز معاملات الگوریتمی این است که انسان در انجام این معاملات هیچ نقشی ندارند و تمام مراحل ترید نظیر تحلیل بازار، تعیین نقطه ورود، حد ضرر و سود و تعیین مقدار سرمایه برای ورود به معامله توسط این الگوریتم انجام میشود. در این روش، معاملهگران بهصورت مستقیم در بازار حضور ندارند و با تعیین یک برنامه خوب برای ربات معامله گر ارز دیجیتال میتوانند کسب ثروت کنند.

نمونه ای از یک معامله الگوریتمی ارز دیجیتال

برای درک بهتر معاملات الگوریتمی یک مثال ساده را با هم بررسی میکنیم. اندیکاتور میانگین متحرک یکی از ابزارهای ساده و کاربردی در تحلیل تکنیکال است. مطابق قوانین این اندیکاتور، زمانی که میانگین متحرک ۵۰ روزه، میانگین متحرک ۲۰۰ روزه را به سمت بالا بشکند، وقت خرید ارز دیجیتال است. در مقابل زمانی که میانگین متحرک ۵۰ روزه در زیر میانگین متحرک ۲۰۰ روزه قرار بگیرد، وقت فروش رمزارز است. چنانچه یک معاملهگر بخواهد با استفاده از این اندیکاتور، معاملات خود را انجام دهد باید این دو شرط را به زبان برنامهنویسی کامپیوتر پیادهسازی کند.

به همین ترتیب بر اساس شرایطی که برای برنامه تعین میکنید، اگر موقعیتی برای ورود به وجود آمد، برنامه بهصورت خودکار معامله را شروع میکند. با کمک این برنامه دیگر نیازی به حضور تریدر در بازار نیست و این نوع معاملات کاملاً توسط کامپیوتر انجام میشود.

معرفی استراتژی های معاملات الگوریتمی

هر استراتژی برای معاملات الگوریتمی نیاز به یک فرصت شناسایی دارند تا از نظر میزان سودآوری و مؤثر بودن بررسی شوند. تمامی این استراتژیها از طریق معامله با API صرافیهای معتبر انجام میشوند. استراتژیهای رایج مورد استفاده در معاملات کریپتو عبارتاند از:

استراتژی های پیروی از روند

یکی از محبوبترین استراتژیها، شناسایی روند و همراه شدن با روند بازار کریپتو است. شناسایی روند با کمک اندیکاتورهای رایج در تحلیل تکنیکال انجام میشود. در این روش به پیشبینی قیمت در آینده نیازی نیست و فقط با روند فعلی بازار همراه خواهد شد. استفاده از میانگین متحرک ۲۰۰ و ۵۰ روزه در این دسته قرار میگیرد.

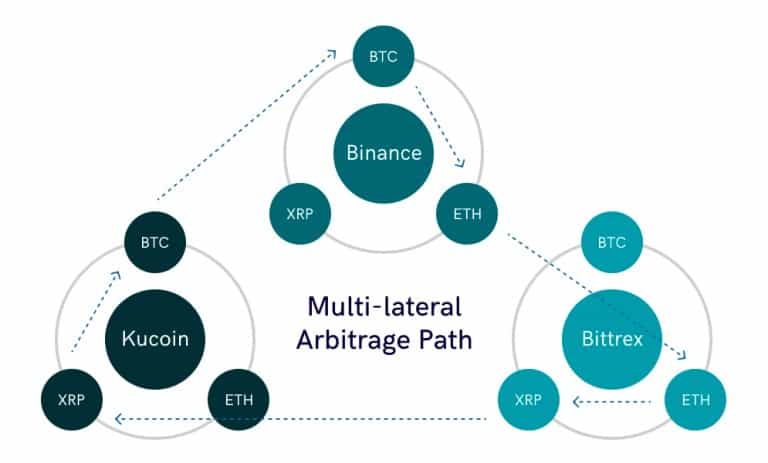

فرصت های آربیتراژ

برخی مواقع ممکن است ارزش یک دارایی دیجیتالی که در دو صرافی معامله میشود در یک صرافی بیشتر از دیگر صرافی باشد. در چنین شرایطی میتوانید ارز دیجیتال را در صرافی که قیمت پایینتری دارد بخرید و با انتقال به صرافی دیگر، با قیمت بالاتری بفروشید. این الگوریتم میتواند اختلاف میان قیمت یک دارایی واحد در بازارهای مختلف را شناسایی کند و در صورت یافتن یک موقعیت مناسب، معامله را بهسرعت انجام دهد. البته معاملات آربیتراژ توسط انسان نیز قابل انجام است، اما با استفاده از معاملات الگوریتمی با سرعت، دقت و تعداد معاملات بیشتری انجام میشود که در نهایت سود بالاتری را برای معاملهگر خواهد داشت.

زمان باز تنظیم شاخص ها

در بازارهای مالی شاخصهای زیادی وجود دارند که معدل و میانگین وضعیت یک گروه و یا بخش خاصی از بازار را نمایش میدهد. این شاخصها معمولاً در بازه زمانیهای مشخص و همچنین با توجه به تغییرات قیمتی داراییهای پشتوانه خود باز تنظیم میشوند. در مواقعی که تغییر قیمتی شدیدی در بازار اتفاق بیفتد، این شاخص تغییر میکند و با یک اختلاف زمانی تغییرات در آن اعمال میشوند. این زمان بهترین فرصت برای ورود معاملات الگوریتمی است. از تأخیر در محاسبه مجدد شاخصها میتوان برای کسب سود بهره برد.

استراتژی های مبتنی بر مدل ریاضی

در این روش با استفاده از مدلهای ریاضی اثبات شده، اختلاف قیمت بین معاملات مشتقه یک دارایی با قیمت دارایی اصلی در بازار اسپات بررسی میشود. چنانچه بر اساس استراتژی شرایط برای باز کردن پوزیشن لانگ یا شورت فراهم باشد سفارش خودکار فعال میشود. در این استراتژی گاهی مواقع سود معاملات زیر ۱ درصد است؛ اما به دلیل اینکه تعداد معاملات انجام شده بالاست، در نهایت مجموع سودهای حاصل از این الگوریتم عدد قابلتوجهی خواهد بود.

بازگشت میانگین

این استراتژی بر اساس نظریه بازگشت به میانگین طراحی میشود. در این روش بالاترین و پایینترین قیمت یک دارایی در بازه زمانی مشخص، یک اتفاق مقطعی در بازار شمرده میشود که بهصورت طبیعی در بازار رقم میخورد. شناسایی و تعریف یک بازه قیمتی و طراحی یک الگوریتم بر اساس آن، این امکان را فراهم میکند تا بهصورت خودکار معاملات ارز دیجیتال انجام شوند. زمانی که قیمت ارز دیجیتال از این بازه قیمتی رد شود، شرایط برای باز کردن پوزیشن معاملاتی فراهم میشود. در واقع نقطه خروج از این معامله، بازگشت قیمت به میانگین بازه تعین میشود.

مزایای استفاده از معامله الگوریتمی ارز دیجیتال

استفاده از این روشها برای معاملات ارز دیجیتال مزایای زیادی را به همراه دارد.

- معاملات با بهترین قیمت ممکن انجام میشوند.

- ثبت سفارش معاملات فوری و دقیق انجام میشود.

- معاملات بهدرستی و با زمانبندی تعیین میشوند تا از تغییرات قیمتی جلوگیری شود.

- کاهش هزینههای معاملاتی

- بررسی خودکار در شرایط چندگانه بازار بهصورت همزمان

- کاهش میزان خطر خطاهای انسانی هنگام انجام معاملات

چگونه میتوانیم یک معامله الگوریتمی ارز دیجیتال را اجرایی کنیم؟

اجرایی کردن یک معامله الگوریتمی با کمک برنامههای کامپیوتری، آخرین بخش از طرحریزی یک الگوریتم است. صحت سنجی الگوریتم “Backtesting” یکی از مؤلفههای ضروری در طراحی و اجرای معاملات است. بخش مهم بعدی، تعریف روش معامله به زبان کامپیوتر است. در حقیقت پیادهسازی آنچه در ذهن معاملهگر وجود دارد به زبان قابلفهم رایانه نیازمند دانش فنی در حوزههای مختلف است.

- دانش برنامهنویسی کامپیوتر جهت کدنویسی و معرفی استراتژی معاملاتی به کامپیوتر

- اتصال به شبکه و دسترسی به پلتفرمهای معاملاتی بهمنظور انجام معاملات

- دسترسی به اطلاعات درست و بهروز بازار

معاملات الگوریتمی؛ راه کار موثر یا دردسر؟

در این مقاله از والکس به بررسی معاملات الگوریتمی و همچنین معرفی کاربرد آن پرداختیم. همانطور که سود حاصل استفاده از چنین روشهایی بالاست، ریسک انجام آن نیز بالا است. البته که کسب درآمد در ساعاتی که خواب هستید و یا مشغول تفریح هستید، بسیار جذاب است، اما این نکته را باید بدانید که استفاده از این روش علاوه بر دانش بالا، مسائل و مشکلات دیگری را به همراه دارد. قطعی اینترنت، تأخیر در انجام سفارشات توسط صرافی و از همه مهمتر اشکال در روند کار الگوریتم از جمله مشکلات استفاده از معاملات الگوریتمی است. اگر قصد استفاده از این روش سرمایهگذاری را دارید بهتر است تحقیق و بررسی بیشتری را روی آن انجام دهید.

آیا تابهحال توانستهای از معاملات الگوریتمی سود کسب کنید؟ تجربه خود را با ما در میان بگذارید.

اولین نفری باشید که نظر خود را به اشتراک میگذارید!

اولین نفری باشید که نظر خود را به اشتراک میگذارید!

قیمت بیت کوین BTC

قیمت بیت کوین BTC قیمت اتریوم ETH

قیمت اتریوم ETH قیمت بایننس کوین BNB

قیمت بایننس کوین BNB قیمت تتر USDT

قیمت تتر USDT قیمت نات کوین NOT

قیمت نات کوین NOT قیمت پکس گلد PAXG

قیمت پکس گلد PAXG قیمت کاردانو ADA

قیمت کاردانو ADA قیمت پولکادات DOT

قیمت پولکادات DOT قیمت ترون TRX

قیمت ترون TRX قیمت ریپل XRP

قیمت ریپل XRP قیمت سولانا SOL

قیمت سولانا SOL قیمت اوالانچ AVAX

قیمت اوالانچ AVAX قیمت آربیتروم ARB

قیمت آربیتروم ARB قیمت پپه PEPE

قیمت پپه PEPE قیمت تون کوین TON

قیمت تون کوین TON