بهترین اندیکاتورها برای نوسان گیری ساعتی و روزانه کداماند؟

بهترین اندیکاتور برای نوسان گیری؛ معرفی پنج اندیکاتور نوسان گیری روزانه و ساعتی به همراه نحوه استفاده و مزایا و معایب آنها.

نوسانگیری یا سوئینگ تریدینگ (Swing Trading) یکی از معمولترین روشهای معاملاتی در بازارهای مالی بهخصوص ارز دیجیتال، فارکس و سهام است. در این شیوه، شناسایی سطوح حمایت و مقاومت در یک بازه زمانی از پیش تعیین شده، تشخیص جهت روند و انتخاب درست نقاط ورود و خروج، اهمیت زیادی دارد. برای این منظور باید حداقل از دو اندیکاتور نوسان گیری سیگنالهای مشابه استفاده کنید.

در سوئینگ تریدینگ، برخلاف معاملات روزانه، موقعیت معاملاتی را میتوان برای بازههای مختلف زمانی از چند ساعت تا چند ماه حفظ کرد. تریدر در این بازه، سودهای کوچک و متوسط حاصل شده از نوسان دارایی تا زمان رسیدن آن به قیمت پیشبینی شده را جمعآوری میکند. هرچه معاملهگر ریسکپذیرتر باشد یا قیمت دارایی موردنظر شدیدتر حرکت کند، امکان کسب سود در بازههای کوتاهتر مانند ساعتی یا روزانه بیشتر است. به همین دلیل، شناسایی بهترین اندیکاتور برای نوسان گیری در این موارد، اهمیت زیادی دارد.

در این مقاله به معرفی پنج اندیکاتور برای نوسان گیری ساعتی و روزانه پرداخته و ویژگیها و نکات هریک را معرفی میکنیم. اگر به سوئینگ تریدینگ فکر میکنید، این مقاله به شما کمک خواهد کرد.

اندیکاتور نوسان گیری قدرت نسبی؛ ساده و شفاف

قدرت نسبی یا RSI یکی از مهمترین شاخصهای تحلیل تکنیکال برای اندازهگیری شدت و قدرت روند قیمت است. RSI همچنین یک اندیکاتور نوسان گیری پرکاربرد، نزد سوئینگ تریدرها بهمنظور تعیین سطوح خرید بیش از حد (Overbought) یا فروش بیش از حد (Oversold) یک دارایی محسوب میشود.

روش استفاده از RSI در نوسان گیری

اندیکاتور RSI با یک نشانگر یا اسیلاتور نمایش داده میشود که بین دو عدد صفر و ۱۰۰ حرکت میکند. قرارگیری این نشانگر در محدوده بالاتر از ۷۰ به معنی وضعیت خرید بیش از حد است. در این شرایط، احتمال بازگشت نزولی بازار وجود دارد. عکس این وضعیت را با قرارگیری نشانگر RSI در منطقه زیر عدد ۳۰ میتوانیم انتظار داشته باشیم؛ منطقهای که به معنی فروش بیش از حد و احتمال وقوع یک روند بازگشتی صعودی است.

همچنین اندیکاتور نوسان گیری قدرت نسبی، یک خط مرکزی دارد. شکسته شدن این خط که به آن Crossover گفته میشود، به احتمال قوی معکوس شدن روند فعلی است.

مزایا و معایب RSI

از مهمترین مزایای اندیکاتور نوسان گیری قدرت نسبی میتوان به موارد زیر اشاره کرد:

- سادگی

- شفافیت

- سیگنالهای نسبتا دقیق

این در حالی است که از RSI نمیتوان برای پیشبینی زمان معکوس شدن روند استفاده کرد. همچنین این شاخص، لگ یا تاخیر نیز دارد؛ نقطهضعفی که میتواند سبب جا ماندن از روندهای معکوس شود.

میانگین متوسط نمایی؛ شاخصی برای تشخیص روند

از اندیکاتور میانگین متوسط نمایی (EMA) برای محاسبه میانگین حرکت قیمت یک دارایی مانند قیمت بیت کوین، در یک بازه زمانی مشخص استفاده میشود. در این میانگینگیری، قیمتهای متاخرتر اهمیت یا وزن بیشتری دارند. Moving Average Exponential یا بهاختصار EMA را بهصورت یک خط در نمودار قیمت میتوان دید. این اندیکاتور در حقیقت، روند کلی بازار را از دل روندهای کوتاهمدت و بسیار نوسانی بیرون کشیده و به تریدر نشان میدهد.

روش استفاده از EMA به عنوان اندیکاتور نوسان گیری

پیش از هر چیز باید بدانید که میانگین متوسط، یک شاخص تاخیری یا Lagging است. به این معنی که وضعیت قیمت در بازههای زمانی گذشته را نشان میدهد. به همین دلیل، باید از آن برای تایید یک روند فعلی به جای پیشبینی حرکات بعدی استفاده کنید. بر این اساس، این اندیکاتور نوسان گیری خود به سه نوع کوتاهمدت (۵ تا ۵۰ روزه)، میانمدت (۵۰ تا ۱۰۰ روزه) و بلندمدت (بیش از ۱۰۰ روزه) تقسیم میشود.

بهطور ساده، عبور رو به بالای یک EMA کوتاهمدتتر از EMA بلندمدتتر، معمولا به معنی احتمال وقوع یک روند معکوس صعودی است. این در حالی است که عبور رو به پایین یک EMA بلندمدتتر از EMA کوتاهمدتتر، نشاندهنده یک روند نزولی بالقوه است.

مزایا و معایب میانگین متحرک نمایی

از مهمترین مزایای EMA موارد زیر هستند:

- سادگی

- حذف پیچیدگیهای مربوط به حرکات جزئی قیمت

- پاسخ سریع به تغییرات روند

این ویژگیها EMA را به بهترین اندیکاتور برای نوسان گیری ساعتی و روزانه نزد بسیاری از تریدرها تبدیل کردهاند. البته همین پاسخ سریع به تغییرات قیمت، پتانسیل ارسال سیگنالهای اشتباه از سوی این شاخص را افزایش میدهد؛ بنابراین در نوسان گیری از ارزهای دیجیتال که نوسانات قیمتی زیادی دارند، EMA میتواند ریسک معاملات را افزایش دهد. از این اندیکاتور باید در کنار اندیکاتورهای دیگر استفاده شود و به تنهایی چندان قابل اطمینان نیست.

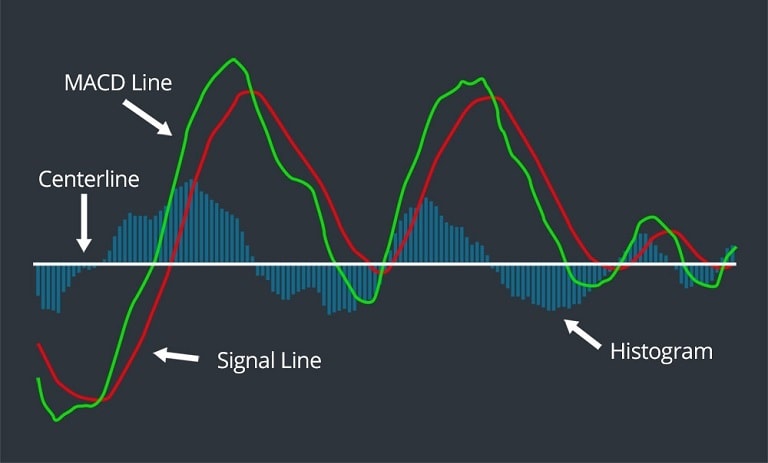

مکدی؛ یک اندیکاتور نوسان گیری ترکیبی

بسیاری از تریدرها شاخص میانگین متحرک همگرایی واگرایی را بهترین اندیکاتور برای نوسان گیری میدانند. Moving Average Convergence Divergence یا بهاختصار MACD، با کسر دو میانگین متحرک نمایی معمولا ۲۶ روزه و ۱۲ روزه بهدست میآید.

روش استفاده از مکدی

برای استفاده از مکدی بهعنوان اندیکاتور نوسان گیری باید سه خط اصلی آن را بشناسید. آنها عبارتند از:

- خط مکدی؛ نشاندهنده اختلاف بین دو EMA

- خط سیگنال؛ نشاندهنده تغییرات در روند قیمت

- خط هیستوگرام (Histogram)؛ نشاندهنده اختلاف بین خطوط مکدی و سیگنال

عبور رو به بالای خط MACD از خط سیگنال، به معنی فرصت مناسب برای خرید در معاملات سوئینگ است. اما عبور رو پایین MACD از سیگنال، معمولا بهعنوان زنگ خطری برای نزولی شدن قیمتها در نظر گرفته میشود. از سوی دیگر، واگرایی خط هیستوگرام و پرایس اکشن، میتواند نشانهای از معکوس شدن روند باشد.

مزایا و معایب مکدی به عنوان اندیکاتور نوسان گیری

از مهمترین مزایای به کارگیری اندیکاتور مکدی در سوئینگ تریدینگ موارد زیر هستند:

- امکان استفاده از آن برای تشخیص روند

- امکان استفاده برای تعیین قدرت روند

- سیگنالهای خرید و فروش واضح

با این حال به دلیل پیچیدگی ذاتی مکدی، امکان ارسال دیرهنگام سیگنال از سوی این شاخص وجود دارد.

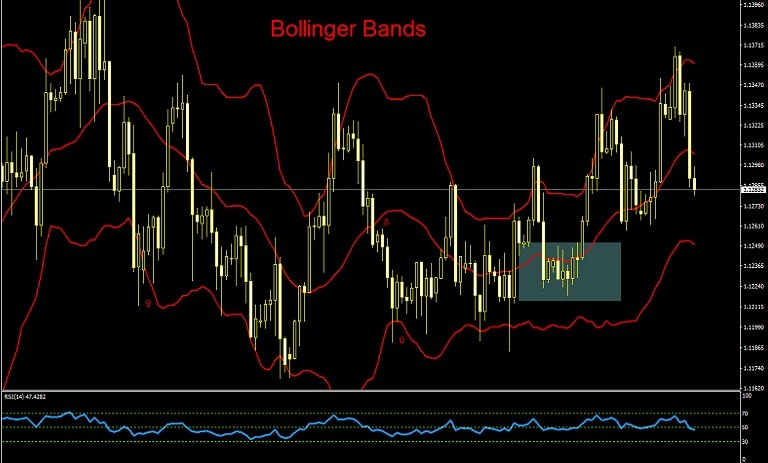

باندهای بولینگر؛ یک اندیکاتور چندکاره

باندهای بولینگر (Bollinger Bonds) یا بهاختصار BB نیز مانند مکدی یک شاخص پیچیده متشکل از شاخصهای دیگر است. اندیکاتور باند بولینگر شامل یک میانگین متحرک احاطه شده توسط دو انحراف معیار مثبت و منفی از بالا و پایین است. باندهای بولینگر، سرعت روند، شدت تغییرات و نقاط خرید و فروش بیش از حد را نشان میدهد. به همین دلیل از آن بهعنوان یک اندیکاتور نوسان گیری چندکاره یاد میشود.

روش استفاده از باندهای بولینگر

در تفسیر اندیکاتور باند بولینگر بیش از هرچیز، فاصله بین MA و انحراف معیارها اهمیت دارد. افزایش این فاصله به معنی تغییرات بیشتر و احتمال معکوس شدن روند است. کاهش ضخامت باندهای بولینگر نیز به معنی کاهش نوسانات قیمت ارز دیجیتال خواهد بود. BB بهعنوان اندیکاتور نوسان گیری در روندهای خنثی یا Range نیز عالی عمل میکند. در چنین روندهایی، نزدیک شدن قیمت به خط بالایی به معنی فرصتی برای فروش و برخورد آن با خط پایینی به معنی احتمال وقوع یک ریباند (Rebound) یا بازگشت است.

مزایا و معایب باندهای بولینگر در سوئینگ تریدینگ

مهمترین مزایای استفاده از باندهای بولینگر بهعنوان اندیکاتور نوسان گیری موارد زیر هستند:

- قدرت و اطمینان بالای سیگنال

- نشاندهنده شدت نوسانات

- امکان استفاده برای تعیین قدرت روند

- امکان استفاده برای تعیین نقاط حد سود و ضرر

با این حال، از بولینگر باند نمیتوان برای پیشبینی قیمت استفاده کرد.

فیبوناچی اصلاحی؛ شاخصی برای تعیین سطوح مقاومت و حمایت

بسیاری از تریدرها فیبوناچی اصلاحی (Fibonacci Retracement) را بهترین اندیکاتور برای نوسان گیری میدانند. این شاخص یکی از انواع اندیکاتور فیبوناچی است که بازگشت قیمت به سطوح مقاومت و حمایت قبلی را قطعی و طبیعی تلقی میکند.

روش استفاده از فیبوناچی اصلاحی

اصلیترین کاربرد اندیکاتور فیبوناچی اصلاحی، پیشبینی سطوح حمایت و مقاومت بهمنظور تعیین نقاط ورود و خروج به موقعیت معاملاتی و تعیین حد ضرر و حد سود است. در استفاده از آن بهعنوان یک اندیکاتور نوسان گیری، ابتدا سطوح حمایت و مقاومت مشخص میشوند؛ سپس فاصله بین آن با نسبتهای ۲۳٫۶ درصد، ۳۸٫۲ درصد، ۵۰ درصد، ۶۱٫۸ درصد و ۱۰۰ درصد تقسیم خواهد شد. در ادامه خطوط افقی از هریک از این نقاط ترسیم میشوند که نمودار قیمت را در نقاط مشخصی قطع میکنند. این نقاط، همان سطوح حمایت و مقاومت بالقوه هستند.

نزدیک شدن قیمت به سطوح پایینتر شاخص فیبوناچی اصلاحی مانند ۲۳٫۶ تا ۵۰ درصد، معمولا به معنی یک سیگنال خرید و احتمال صعودی شدن بازار است. این در حالی است که نزدیکی قیمت با سطوح بالاتر میتواند نشاندهنده سطوح مقاومت نهایی و قوت گرفتن احتمال یک بازگشت نزولی باشد.

مزایا و معایب فیبوناچی اصلاحی

مهمترین مزایای استفاده از فیبوناچی اصلاحی بهعنوان یک اندیکاتور نوسان گیری عبارتند از:

- دقت نسبتا بالا

- امکان استفاده در تعیین نقاط ورود و خروج

- امکان استفاده در تعیین حد سود و ضرر

از نقاط ضعف این شاخص نیز میتوان به پیچیدگی نسبی و عدم امکان استفاده از آن برای تعیین جهت روند قیمت و قدرت آن اشاره کرد.

نکته کلیدی استفاده از شاخصهای نوسان گیری

روش معاملاتی سوئینگ، به دلیل سادگی و ریسک کمتر نسبت به معاملات روزانه بهویژه نزد تریدرهای مبتدی، محبوب است. از سوی دیگر این سبک، امکان کسب سود حداکثری از حرکات قیمت را فراهم میکند. با این حال باید در نظر داشت که اتکا به تنها یک اندیکاتور نوسان گیری در تعیین چارچوبهای این استراتژی، نمیتواند راهگشا باشد. توصیه همه تریدرهای حرفهای، تایید سیگنال از حداقل دو شاخص تحلیل تکنیکال در کنار یکدیگر است. به نظر شما، بهترین اندیکاتور برای نوسان گیری چیست؟

اولین نفری باشید که نظر خود را به اشتراک میگذارید!

اولین نفری باشید که نظر خود را به اشتراک میگذارید!

قیمت بیت کوین BTC

قیمت بیت کوین BTC قیمت اتریوم ETH

قیمت اتریوم ETH قیمت بایننس کوین BNB

قیمت بایننس کوین BNB قیمت تتر USDT

قیمت تتر USDT قیمت نات کوین NOT

قیمت نات کوین NOT قیمت پکس گلد PAXG

قیمت پکس گلد PAXG قیمت کاردانو ADA

قیمت کاردانو ADA قیمت پولکادات DOT

قیمت پولکادات DOT قیمت ترون TRX

قیمت ترون TRX قیمت ریپل XRP

قیمت ریپل XRP قیمت سولانا SOL

قیمت سولانا SOL قیمت اوالانچ AVAX

قیمت اوالانچ AVAX قیمت آربیتروم ARB

قیمت آربیتروم ARB قیمت پپه PEPE

قیمت پپه PEPE قیمت تون کوین TON

قیمت تون کوین TON