۱۲ الگوی کندل استیک محبوب مورد استفاده در تحلیل تکنیکال

معرفی محبوبترین الگوهای کندل استیک و آشنایی کامل با کاربرد آنها برای تحلیل بازارهای مالی.

نمودارهای کندل استیک یکی از رایجترین ابزارهای فنی برای تجزیه و تحلیل الگوهای قیمت هستند. آنها برای قرنها توسط معاملهگران و سرمایه گذاران برای یافتن الگوهایی استفاده میشدند که ممکن است روند قیمت را مشخص کنند. این پترنها از قرار گرفتن کندلها در نمودار شمعی ساخته میشوند. این مقاله از والکس برخی از شناخته شدهترین الگوهای شمعی را با مثالهای مصور معرفی میکند.

نحوه استفاده از الگوهای شمعی

الگوهای شمعی بیشماری وجود دارد که معاملهگران میتوانند از آنها برای شناسایی مناطق ورود و خروج در نمودار استفاده کنند. این پترنها را میتوان برای معاملات روزانه، نوسانگیری و حتی معاملات بلندمدت استفاده کرد. در حالی که برخی از آنها ممکن است بینشهایی را در مورد تعادل بین خریداران و فروشندگان ارائه دهند، برخی دیگر نشاندهنده عدم قطعیت و بلاتکلیفی در بازار هستند.

توجه به این نکته مهم است که الگوهای کندل استیک لزوماً به تنهایی سیگنال خرید یا فروش نیستند. در واقع راهی برای نگاه کردن به ساختار بازار و نشانههای بالقوه حرکت بازار هستند. به این ترتیب بررسی این پترنها همیشه برای معاملهگران مفید است.

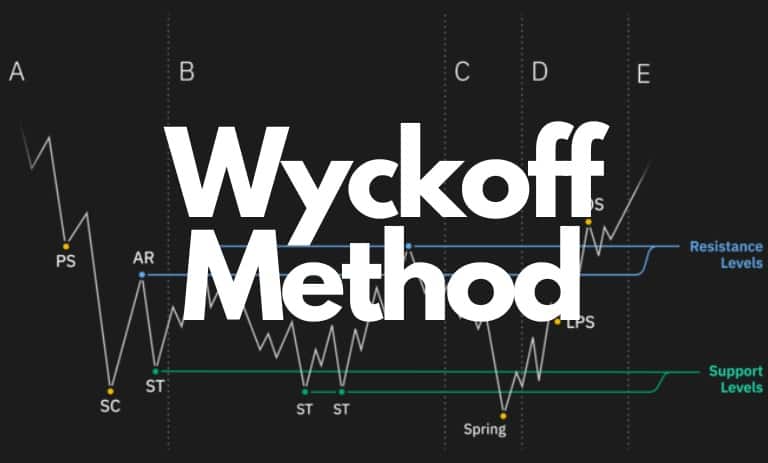

به طور خلاصه مانند هر ابزار دیگر تجزیه و تحلیل بازار، الگوهای کندل استیک زمانی که در ترکیب با تکنیکهای دیگر استفاده میشوند بسیار مفید هستند. این تکنیکها ممکن است شامل روش Wyckoff، نظریه موج الیوت و نظریه داو شود. همچنین میتواند در کنار سایر ابزارهای نمودارهای شمعی مانند خطوط روند، میانگینهای متحرک، شاخص قدرت نسبی (RSI)، باندهای بولینگر و ابرهای ایچیموکو استفاده شوند. الگوهای شمعی به صورت معمول شامل الگوهای برگشتی صعودی، نزولی و الگوهای ادامه دهنده روند میشوند.

الگوهای برگشتی صعودی

این الگوها در انتهای روند نزولی مشاهده میشود و نشان دهنده برگشت و صعود قیمت است. در ادامه به معرفی الگوهای بازگشتی صعودی میپردازیم.

چکش

یک شمع با یک سایه پایین بلند در انتهای روند نزولی که در آن سایه پایین حداقل دو برابر اندازه بدنه است. الگوی چکش نشان میدهد که با وجود اینکه فشار فروش بالا است، گاوها قیمت را نزدیک به بازار باز کردهاند. رنگ چکش میتواند قرمز یا سبز باشد، اما چکشهای سبز قویتر عمل میکنند.

چکش معکوس

چکش معکوس درست مانند یک چکش است، اما با یک سایه بلند در بالای بدنه به جای پایین. مانند الگوی چکش، سایه بالایی باید حداقل دو برابر اندازه بدن باشد. یک چکش معکوس در پایان یک روند نزولی رخ میدهد و نشاندهنده برگشت قیمت به سمت بالا است. سایه بالایی نشان میدهد که قیمت ادامه حرکت نزولی خود را متوقف کرده است. به این ترتیب چکش معکوس نشان میدهد که خریداران به زودی کنترل بازار را به دست خواهند گرفت.

سه سرباز صعودی

الگوی سه سرباز صعودی متشکل از سه شمع سبز متوالی است که همگی در بدنه شمع قبلی باز میشوند و در سطحی بیشتر از ارتفاع شمع قبلی بسته میشوند. در حالت ایدهآل این شمعها نباید دارای سایههای پایینتری باشند، که این امر نشان دهنده فشار خرید مداوم است. از اندازه شمعها و طول سایهها میتوان برای قضاوت در مورد شانس ادامه یا اصلاح روند استفاده کرد.

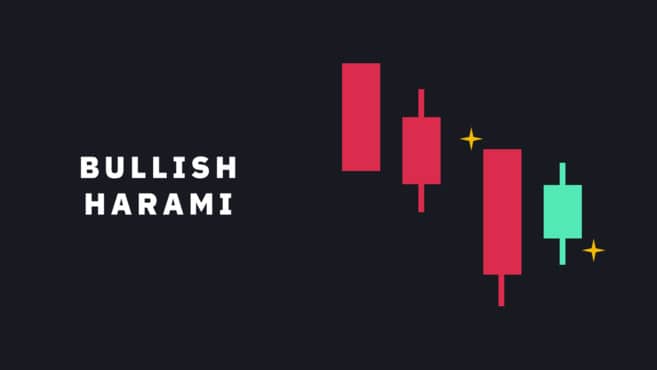

هارامی صعودی

هارامی صعودی یک شمع قرمز بلند است که به دنبال آن یک شمع سبز کوچکتر میآید که به طور کامل در بدنه شمع قبلی قرار دارد. هارامی صعودی میتواند طی دو یا چند روز آشکار شود و الگویی است که نشان میدهد شتاب فروش در حال کاهش است و ممکن است به پایان برسد.

الگوهای نزولی برگشتی

مانند الگوهایی که نشاندهنده تغییر روند نزولی است، پترنهایی نیز هستند که نشاندهنده روند نزولی قیمت است که در ادامه به معرفی معروفترین آنها میپردازیم.

مرد حلق آویز

مرد حلق آویز معادل نزولی چکش است. معمولاً در انتهای یک روند صعودی با بدنه کوچک و سایه پایینی بلند شکل میگیرد. سایه پایین نشان میدهد که فروش زیادی وجود داشته است، اما گاوها موفق شدند کنترل قیمت را پس بگیرند و آن را بالا ببرند. با در نظر گرفتن این موضوع، پس از یک روند صعودی طولانی مدت، این الگو ممکن است به عنوان یک هشدار عمل کند که گاوها به زودی کنترل بازار را از دست خواهند داد.

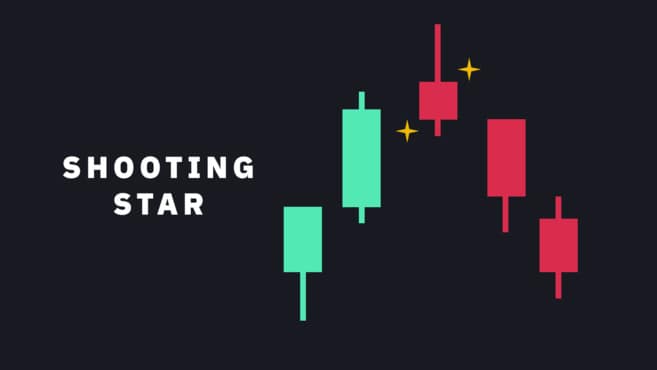

ستاره دنباله دار

ستاره دنباله دار از یک شمع با سایه بالایی بلند، سایه پایینی کوتاه یا بدون سایه و بدنه کوچکی که در حالت ایدهآل نزدیک به پایین است، ساخته شده است. ستاره دنباله دار شکلی شبیه به چکش معکوس دارد اما در انتهای یک روند صعودی شکل می گیرد.

این الگو نشان میدهد که بازار به اوج رسیده است، اما پس از آن فروشندگان کنترل را در دست گرفتند و جهت قیمت را پایین آوردند. برخی از معاملهگران ترجیح میدهند برای تایید الگو منتظر بمانند تا چند کندل بعدی باز شوند.

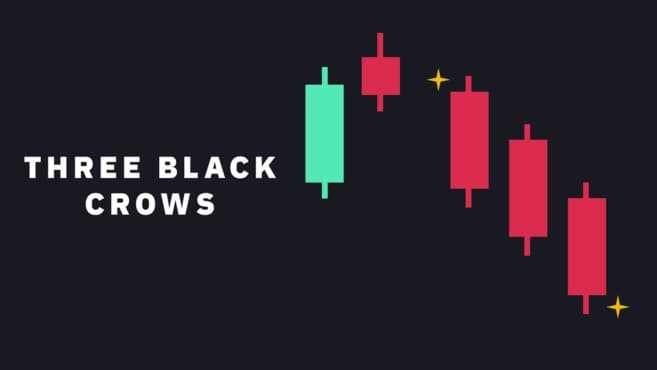

سه کلاغ سیاه

سه کلاغ سیاه از سه شمع قرمز متوالی ساخته شدهاند که در داخل بدنه شمع قبلی باز میشوند و در سطحی پایینتر از شمع قبلی بسته میشوند. این الگو معادل نزولی سه سرباز صعودی است. در حالت ایدهآل، این شمعها نباید شامل سایههای بلندتر شود. ظاهر شدن سه کلاغ سیاه در نمودار نشاندهنده فشار فروش مستمر است و باعث کاهش قیمت میشود. از اندازه شمعها و طول سایهها میتوان برای قضاوت در مورد شانس ادامه روند استفاده کرد.

هارامی نزولی

هارامی نزولی یک شمع سبز بلند است که به دنبال آن یک شمع قرمز کوچک با بدنهای که کاملاً در بدنه شمع قبلی قرار دارد میآید. هارامی نزولی میتواند طی دو یا چند روز آشکار شود. در پایان یک روند صعودی ظاهر میشود و ممکن است نشان دهنده کاهش فشار خرید باشد.

ابر سیاه

الگوی ابر سیاه شامل یک شمع قرمز رنگ است که در بالای شمع سبز قبلی باز میشود اما در زیر نقطه میانی آن شمع بسته میشود. این الگو اغلب با حجم بالا همراه است که نشان دهنده تغییر جهت حرکت قیمت از بالا به پایین است. معاملهگران معمولا در زمان مشاهده این الگو، منتظر سومین شمع قرمز برای تأیید الگو میشوند.

الگوهای ادامه دهنده روند

علاوه بر الگوهای صعودی و نزولی، الگوهایی وجود دارند که نشان دهنده ادامه روند هستند. در واقع معاملهگران با مشاهده این الگوها از ادامه روند مطمئن میشوند. در ادامه به معرفی الگوی ادامه دهنده روند میپردازیم.

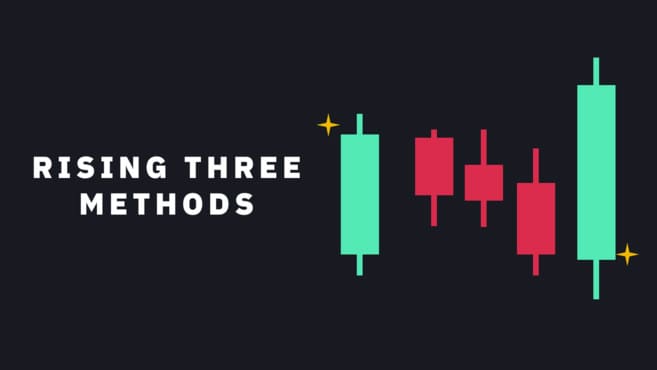

سه گاه صعودی

این الگو در یک روند صعودی رخ میدهد، که در آن سه شمع قرمز متوالی با بدنههای کوچک در ادامه روند صعودی ظاهر میشوند. در حالت ایدهآل شمعهای قرمز نباید از محدوده شمع قبلی خارج شوند. ادامه روند با یک شمع سبز با بدنه بزرگ تأیید میشود که نشان میدهد گاوها دوباره کنترل جهت روند را در دست دارند.

سه گاه نزولی

درست برعکس الگوی سه گانه صعودی، این الگو در یک روند نزولی رخ میدهد، که در آن سه شمع سبز با بدنههای کوچک در ادامه روند نزولی ظاهر میشوند. در ادامه نیز یک شمع قرمز با بدنه بزرگ تأیید میکند هنوز خریداران کنترل بازار را در دست دارند.

الگوهای دوجی

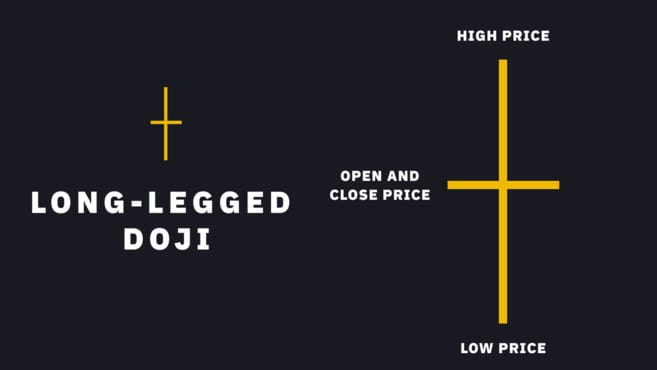

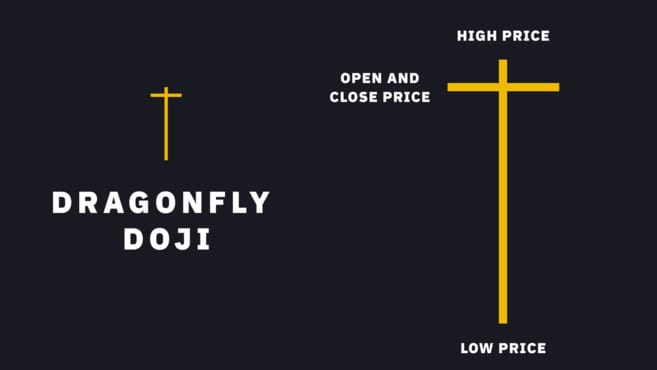

یک Doji زمانی تشکیل میشود که قیمت باز شدن و بسته شدن یکسان است (یا خیلی نزدیک به یکدیگر). قیمت میتواند بالا و پایین باز شود اما در نهایت در نقطه باز شدن یا نزدیک به این نقطه، بسته شود که باعث تشکیل دوجی میشود. به این ترتیب، یک الگوی دوجی ممکن است عدم تصمیمگیری بین خریداران و فروشندگان را نشان دهد. با این حال تفسیر یک Doji به شدت به وضعیت نمودار و بازار بستگی دارد.

الگوهای دوجی با توجه به نقطه باز شدن و بسته شدن قیمت اشکال مختلفی دارند که عبارتند از:

دوجی سنگ قبر: شمع معکوس نزولی با سایه بالایی بلند و باز یا بستن شدن نزدیک به پایین کندل.

دوجی پا دراز: شمع با سایه پایینی و بالایی و باز یا بستن شدن نزدیک به نقطه میانی کندل.

دوجی سنجاقک: شمع صعودی یا نزولی (بسته به نمودار) با سایه پایینی بلند و باز یا بستن شدن نزدیک به بالای کندل.

از آنجایی که مارکت کریپتو بسیار پر نوسان است، احتمال مشاهده دوجی بسیار کم است. بنابراین ممکن است نقطه باز و بسته شدن قیمت یکسان نباشد که دوجی تشکیل شود، ولی احتمال نزدیک بودن این دو نقطه بسیار بالا است. در این صورت الگوی قرقره ایجاد میشود که همان تفاسیر الگوی دوجی را دارد.

معاملهگری و الگوهای کندل استیک

برای هر معاملهگری ضروری است که با این الگوها آشنا شود، حتی اگر آنها را مستقیما در استراتژی معاملاتی خود وارد نکند. در حالی که این پترنها بدون شک میتوانند برای تجزیه و تحلیل بازار مفید واقع شوند، ولی مهم است بدانید که این الگوها اصول علمی ندارند؛ بنابراین استفاده از این الگوها حتما باید در کنار ابزارهای دیگر مانند امواج الیوت یا خطوط فیبوناچی صورت گیرد.

قیمت بیت کوین BTC

قیمت بیت کوین BTC قیمت اتریوم ETH

قیمت اتریوم ETH قیمت بایننس کوین BNB

قیمت بایننس کوین BNB قیمت تتر USDT

قیمت تتر USDT قیمت نات کوین NOT

قیمت نات کوین NOT قیمت پکس گلد PAXG

قیمت پکس گلد PAXG قیمت کاردانو ADA

قیمت کاردانو ADA قیمت پولکادات DOT

قیمت پولکادات DOT قیمت ترون TRX

قیمت ترون TRX قیمت ریپل XRP

قیمت ریپل XRP قیمت سولانا SOL

قیمت سولانا SOL قیمت اوالانچ AVAX

قیمت اوالانچ AVAX قیمت آربیتروم ARB

قیمت آربیتروم ARB قیمت پپه PEPE

قیمت پپه PEPE قیمت تون کوین TON

قیمت تون کوین TON