الگوهای بازگشتی کندل استیک؛ معرفی الگوهای بازگرداننده قیمت

عده زیادی از سرمایهگذاران به دنبال یادگیری تحلیل تکنیکال هستند؛ چرا که اعتقاد دارند این نوع از تحلیل درک درستی از بازار را به آنها میدهد و میتوانند تصمیمات بهتری را بر اساس آن بگیرند. یکی از آموزشهای مقدماتی در بحث تحلیل تکنیکال نمودار شمعی و الگوهای آن است. اگر وارد چارت کندل استیک شده باشید، حتما با انبوهی از این الگوها مواجه شدهاید که هر یک از آنها پیغامی را در مورد وضعیت گذشته، حال و آینده بازار به ما میدهند.

نحوه قرار گرفتن کندلها در کنار هم در برخی مواقع الگوهایی را شکل میدهد که معمولا سیگنالی برای پیشبینی آینده قیمت را در بر دارند. به طور کلی، این الگوها یا الگوی بازگشتی هستند یا الگوی ادامه دهنده. الگوهای بازگشتی یا Reversal Patterns، همانطور که از نام آن پیداست، روند قیمت را معکوس میکنند. در این مقاله با انواع الگوهای بازگشتی کندل استیک آشنا میشویم.

کندل استیک چیست؟

نخستین سوال در مورد تحلیل تکنیکال و الگوهای بازگشتی این است که اصلا کندل استیک چه معنایی دارد. کندل استیکها که الگوهای شمعی نیز نامیده میشوند، به منظور نمایش روند و قیمت یک ارز یا سهام مورد استفاده قرار میگیرند. یک تحلیلگر با بررسی نمودار کندل استیک یا شمعی میتواند بالاترین و پایینترین قیمت یک دارایی در یک بازه زمانی و همچنین روند آن (صعودی یا نزولی) را در یک بازه زمانی مشخص، تشخیص دهد.

این کندلها به رنگهای سبز یا قرمز هستند که مثبت یا منفی بودن روند قیمت را به ما نشان میدهند. هر کندل به صورت کلی از بدنه و سایه یا همان دم تشکیل شده است. با وجود این که این روزها نمودارهای متفاوتی برای بررسی قیمتها مانند خطی در چارتهای گوناگون مشاهده میشوند، اما بسیاری از سرمایهگذاران ترجیح میدهند که به همین الگوهای شمعی اعتماد کرده و از آنها برای بررسی چارت و تعیین نقاط پیوت و المانهای تحلیلی دیگر استفاده کنند.

تعریف الگوهای بازگشتی کندل استیک

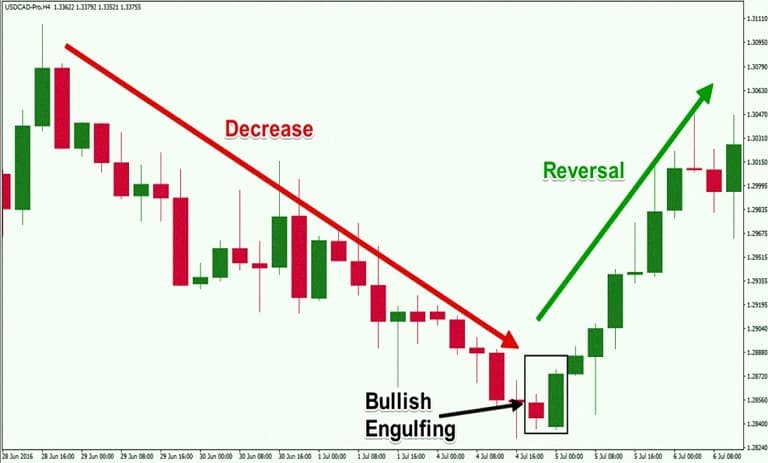

الگوهای شمعی بر روی چارت به طور کلی به دو مدل ادامهدهنده و بازگشتی تقسیم میشوند. ترید و سرمایهگذاری کردن بر اساس الگوهای بازگشتی با این که در نگاه اول تا حدی پیچیده به نظر میرسد، اما در واقع این طور نیست و به آموزشهایی نیاز دارد. این الگوها زمانی نمایان میشوند که روند صعودی یا نزولی روی چارت رو به اتمام است و بعد از آن، انتظار داریم که حالت آن از صعودی به نزولی یا برعکس تغییر کند. البته این پیشبینی همیشه هم تحقق نمییابد، اما با در نظر گرفتن چنین احتمالاتی میتوانیم سرمایهگذاریهای بهتر و قابل اعتماد تری را برای خودمان رقم بزنیم.

این الگوهای بازگشتی انواع مختلفی را شامل میشوند که اگر تمام یا اکثر آنها را بشناسید، در شناسایی خط روند به شما کمک خواهد کرد. البته تقسیمبندی کلی الگوی بازگشتی به دو صورت است که در ادامه آنها را معرفی میکنیم.

الگوی بازگشتی در انتهای روند صعودی

چنان چه با این دسته از الگوها مواجه شویم، به آن معنا است که روند صعودی در حال اتمام است و بعد از مدتی، روندی نزولی را در چارت شاهد خواهیم بود.

الگوی بازگشتی در انتهای روند نزولی

این مدل از الگوی بازگشتی نیز همان گونه که خودتان حدس میزنید، پایان یک روند نزولی را نوید میدهد و بعد از آن میتوان احتمال داد که با روندی صعودی روبهرو خواهیم شد.

انواع الگوی بازگشتی و شرایط شکلگیری آنها

حال در این قسمت از مقاله میخواهیم نگاهی ریزبینانهتر به هر یک از الگوهای بازگشتی کندل استیک داشته باشیم و ببینیم که در چه شرایطی ایجاد میشوند. تلاش ما بر این بوده است که هر الگوی بازگشتی را به صورت ساده و با تصویر به شما توضیح دهیم. به یاد داشته باشید که درصد بالایی از این الگوها بر روی سطوح حمایت و مقاومت به وجود میآیند.

الگوی چکش یا هَمر (Hammer)

یکی از رایجترین الگوهای بازگرداننده روند قیمت را باید الگوی چکش یا Hammer دانست. همر نام انگلیسی چکش است و با نگاهی به ظاهر این دسته از کندل استیکها نیز میتوانیم به ماهیتشان پی ببریم. الگوی چکش در واقع به صورت تک کندل بر روی چارت ظاهر میشود و انتهای یک روند نزولی و آغازی برای روند صعودی را به ما نشان میدهد.

همان گونه که در تصویر مشاهده میکنید، بدنه این دسته از کندلها بسیار کوچک بوده، اما در عوض سایه بخش پایینی آن بلند است. این کندلها را معمولا در پایینترین بخش یک چارت یا سطح حمایت میتوان مشاهده کرد.

عکس این کندل نیز میتواند رخ دهد که به آن چکش وارونه یا برعکس گفته میشود. این کندل در بالاترین قسمت چارت یا سطح مقاومت دیده میشود و انتهای یک روند صعودی و احتمال شروع روندی نزولی را برایمان تعیین میکند. این نوع از الگوی بازگشتی باز هم بدنه کوچکی دارد، اما تفاوتش با مورد قبلی این است که سایه بخش بالایی آن بلندتر است.

الگوی مرد به دار آویخته (Hanging Man)

الگوی مرد به دار آویخته یا Hanging Man در انتهای روندی صعودی دیده میشود و از نظر ظاهری تا حدی شبیه به الگوی چکش است. البته تفاوت آن در این است که آن را معمولا در بخش بالایی چارت میبینیم. سایه پایین این الگو بلندتر از سایه بالایی است. بدنه الگو در هنگینگ من نیز کوچک است و به سادگی برایتان قابل تشخیص خواهد بود.

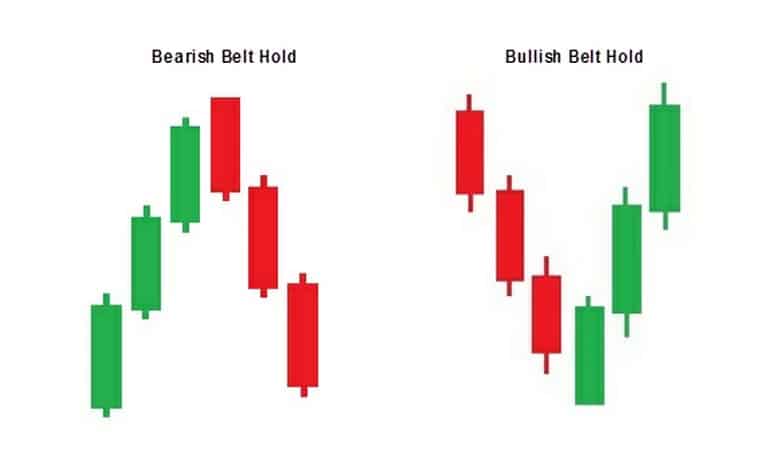

الگوی کمربند صعودی و نزولی (Belt Hold)E

نوع نزولی الگوی کمربند در پایان یک روند صعودی ظاهر میشود و این پیغام را میدهد که احتمالا روندی نزولی در پیش خواهد بود؛ البته بعد از این که یک گپ تشکیل شود. عکس آن که کمربند صعودی است، دقیقا خصوصیاتی مخالف با کندل یاد شده دارد و در تصویر بالا میتوانید آن را مشاهده کنید.

الگوی شوتینگ استار (Shooting-Star)

شوتینگ استار در زبان فارسی با نام ستاره ثاقب نیز شناخته میشود، اما نام انگلیسی آن بیشتر رایج است. باز هم با یک الگوی بازگشتی تک کندلی سر و کار داریم که در انتهای روند صعودی میتوانیم انتظارش را داشته باشیم. شوتینگ استار به لحاظ ظاهر بسیار شبیه به چکشی معکوس است. تنها با تمرین و تکرار است که قادر به تشخیص این الگوهای شبیه به هم هستید تا احتمال خطا را در تحلیلتان کم کنید.

شوتینگ استار از بدنهای نسبتا کوچک تشکیل شده است که سایهای بلند در بخش بالایی خود دارد. جالب است بدانید که این الگوی بازگشتی هیچ سایه پایینی را در خود ندارد و این یکی از مشهودترین تفاوتهای آن نسبت به الگوی چکش معکوس است. در مجموع با مشاهده این الگو میتوانیم این استنباط را داشته باشیم که روند قرار است نزولی شود.

الگوی شکست نزولی/ صعودی (Breakaway)

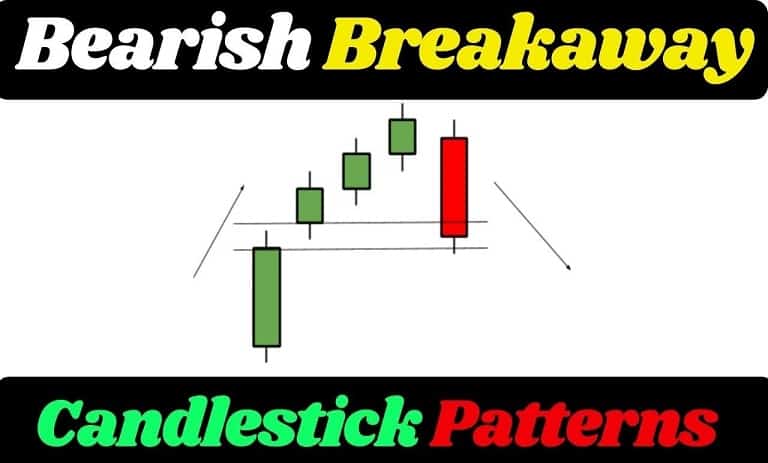

شناسایی الگوهای شکست یا Breakaway به نسبت دیگر الگوهای مطرح شده در این مقاله تا حدودی دشوارتر است. به همین دلیل، برای یادگیری آنها نیازمند آموزشهای بیشتری در آینده خواهید بود. در وهله اول باید گفت که این الگو دیگر به صورت تک کندلی نیست و مجموعهای از کندل استیکها را باید برای تعیین روند یک ارز یا سهام در نظر داشت. معمولا الگوی شکست با پنج کندل چسبیده به هم به ما نمایش داده میشود؛ همان طور که در تصویر قابل مشاهده هستند.

الگوی شکست نزولی به گونهای است که در پایان یک روند صعودی به ما نشان داده میشوند. بدنه کندل اول از این مجموعه معمولا بلند است. ضمن این که کندل سوم از موارد دومی و چهارمی از این نظر بلندتر است. کندلهای دوم و چهارم از نظر بدنه و البته سایه بسیار به هم شبیه هستند. حال با مشاهده پنجمین کندل که نزولی است و با ریزش نسبتا زیاد همراه است، میتوانیم نتیجه بگیریم که با یک Breakaway نزولی سر و کار داریم و روند به صورت نزولی خواهد بود.

عکس این قضیه را برای الگوی شکست صعودی داریم که دقیقا مخالف موارد گفته شده است. الگوی بازگشتی شکست صعودی در انتهای یک روند نزولی شکل میگیرد و بعد از آن انتظار صعود را از آن ارز یا سهام خواهیم داشت. برای پی بردن به این نوع از الگوی بازگشتی، به تصویر زیر دقت کنید.

اعتبارسنجی الگوی بازگشتی؛ تا چه اندازه اطمینان کنیم؟

حال سوالی که مطرح میشود، این است که تا چه حد میتوان به الگوهای بازگشتی اعتماد داشت؟ در پاسخ باید گفت که این الگوها در راستای شناسایی احتمالی روندها به شما کمک میکنند و بدون یادگیری آنها، نمیتوان اطلاعات کافی را از نمودارها به دست آورد.

در شناسایی الگوهای بازگشتی تحلیل تکنیکال، باید به این نکته توجه داشت که هرچه این الگوها در بازههای زمانی بلندمدتتری شکل بگیرند، بیشتر میتوان به آنها اطمینان کرد. همچنین شکلگیری این الگوها در نزدیکی محدوده حمایت و مقاومت نیز بر اعتبار آنها تاثیرگذار است.

در بین الگوهای بازگشتی کندل استیک، تشخیص کدام مورد برای شما دشوارتر است؟ در بخش نظرات، مشکلات خود را مطرح کنید.

گام قبلی (۱۵/۳۳) گام بعدی