پوزیشن لانگ و شورت چیست؟ معرفی انواع معاملات long و short

پوزیشنهای لانگ و شورت در بازارهای دوطرفه مانند فیوچرز و مارجین انجام میشوند و به معنی خرید و فروش استقراضی هستند. استقراضی بدین معناست که شما بخشی از سرمایه خود را توسط اشخاص ثالث تامین میکنید و در واقع از آنها قرض میگیرید. در این مقاله با مفهوم پوزیشن معاملاتی، پوزیشنهای لانگ و شورت، اهرم در این معاملات و زمان استفاده از لانگ و شورت آشنا خواهید شد.

نوسانات بالای ارزهای دیجیتال باعث میشود معاملهگران و سرمایهگذاران بتوانند از افزایش یا کاهش قیمت یک دارایی سود ببرند. برای انجام موفقیتآمیز این کار، باید موثرترین ابزارها و استراتژیهای بازار را به کار گرفت درکی درست از اصطلاحات تخصصی داشت. از جمله آنها، دو مفهوم پوزیشن لانگ (Long) و پوزیشن شورت (Short) هستند.

معاملات لانگ و شورت راهی برای سرمایه گذاری در بازار رمزارزها هستند. در هر دوی این پوزیشنهای معاملاتی باید روی داراییهای خود ریسک کنید. اما در نهایت اگر پیشبینی درستی از رفتار آن دارایی در آینده داشته باشید، میتوانید سود خوبی به دست آورید. در این مقاله به این سوال پاسخ میدهیم که مفهوم معاملات لانگ و شورت چیست؛ چه تفاوتی با هم دارند و هر کدام چه زمانی برای انجام معامله مناسب هستند.

انواع پوزیشن معاملاتی چیست؟

با شروع هر معامله در بازارهای مالی در معرض نوسان قیمت آن قرار میگیرید، بنابراین در حقیقت یک موقعیت یا پوزیشن معاملاتی را اتخاذ کردهاید. پوزیشنهای معاملاتی به ۲ دسته پوزیشن لانگ (Long Position) و پوزیشن شورت (Short Position) تقسیم میشوند. این دو اصطلاح برای اولین بار توسط معاملهگران بازار بورس نیویورک ابداع شدند. این دو اصطلاح در همه انواع معاملات از اسپات گرفته تا معاملات فیوچرز کاربرد دارند. در ادامه به تعریف هریک میپردازیم.

پوزیشن لانگ (Long Position) چیست؟

پوزیشن لانگ به معنی خرید دارایی و فروش آن با قیمت بالاتر برای کسب سود است. این پوزیشن زمانی به کار گرفته میشود که تریدر پیشبینی میکند قیمت یک دارایی در طول یک روند صعودی افزایش مییابد. بهطور خلاصه، یک پوزیشن لانگ در معاملات کریپتو را میتوان به عنوان خرید در قیمت پایین و فروش در قیمت بالا توصیف کرد. در یک بازار صعودی، تعداد و حجم سفارشهای لانگ یا خرید در مقایسه با موقعیتهای شورت افزایش مییابد.

مزایا و معایب اتخاذ موقعیت لانگ

مزایا:

- به معاملهگران اجازه میدهد تا از حرکات صعودی بازار سود ببرند.

- در درازمدت، ریسک کمتری دارد، زیرا اکثر داراییها عملکرد قیمتی مثبتی در بلندمدت از خود نشان میدهند.

معایب:

- اخبار منفی در بازار میتواند بر جهت بازار و پوزیشنهای لانگ تاثیر بگذارد.

- نوسانات لحظهای قیمت ارز دیجیتال میتواند موجب ضرر شود.

مثالی از اتخاذ موقعیت لانگ

برای درک بهتر پوزیشن لانگ یک مثال را در نظر بگیرید. فرض کنید قیمت بیت کوین ۱۰٬۰۰۰ دلار است. پس از تجزیه و تحلیل دقیق، به این نتیجه میرسید که بیت کوین آماده صعود است و برای ۱۰ بیت کوین پوزیشن لانگ باز میکنید. کل سرمایه مورد نیاز برای باز کردن این پوزیشن معاملاتی ۱۰۰٬۰۰۰ دلار (۱۰٬۰۰۰×۱۰) خواهد بود.

هنگامی که بیت کوین به ۱۱٬۰۰۰ دلار رسید، تصمیم میگیرید پوزیشن را ببندید و سودی معادل تفاوت بین قیمت خرید و قیمت فروش را به دست میآورید. در این مثال، سود شما از این معامله ۱۰٬۰۰۰ دلار خواهد بود:

۱۰۰۰۰=۱۰×(۱۱٬۰۰۰-۱۰٬۰۰۰)

پوزیشن شورت (Short Position) چیست؟

پوزیشن شورت کمی پیچیدهتر است. فرض کنید یک معاملهگر بر اساس انواع اندیکاتورها و غیره، پیشبینی میکند که قیمت یک دارایی کاهش مییابد. در این صورت، تصمیم میگیرد یک پوزیشن شورت باز کند. برای این کار، آن دارایی را از یک صرافی ارز دیجیتال یا بروکر، قرض میکند (نمیخرد) و بلافاصله آن را به قیمت فعلی بازار میفروشد. زمانی که یک تریدر دیگر آن را خریداری کرد، معاملهگر موظف است همان مقدار دارایی که قرض گرفته را خریداری کرده و به صرافی بگرداند تا موقعیت بسته شود. حال اگر مطابق پیشبینی او قیمت کاهش یافته باشد از محل تفاوت قیمت فروش اولیه و خرید خود سود کرده است.

از آنجا که در معاملات شورت، بحث استقراض مطرح است، به معاملات شورت، فروش استقراضی نیز گفته میشود. در واقع، پوزیشنهای شورت، فروش یک دارایی را بدون اینکه قبلا آن را خریداری کرده باشید، امکانپذیر میکند. بهطور خلاصه، معاملات شورت را میتوان بهصورت فروش در قیمت بالا و بازخرید در قیمت پایین توصیف کرد. در یک بازار نزولی تعداد و حجم پوزیشنهای شورت در مقایسه با موقعیتهای لانگ بیشتر است.

مزایا و معایب اتخاذ موقعیت شورت

مزایا:

- به معاملهگران اجازه میدهد تا از حرکات نزولی بازار سود ببرند.

- این فرصت را به شما میدهد تا یک دارایی را بدون داشتن آن بفروشید و هنگام بازخرید آن از تفاوت قیمت سود ببرید.

معایب

- جهت قیمت میتواند تغییر کند و باعث از دست رفتن پول شما شود

- نوسانات لحظهای قیمت میتواند موجب ضرر معاملهگران شود

یک مثال از موقعیت شورت

فرض کنید قیمت بیت کوین در حال حاضر ۱۰٬۰۰۰ دلار است. به هر دلیلی، شما انتظار دارید که قیمت آن کاهش یابد، بنابراین تصمیم میگیرید برای کسب سود از کاهش قیمت، یک پوزیشن شورت باز کنید. مراحل انجام این کار به شرح زیر است:

- از صرافی ارز دیجیتال، ۱۰ بیت کوین قرض میگیرید.

- ۱۰ بیت کوین خود را به قیمت فعلی بازار، یعنی ۱۰٬۰۰۰ دلار به ازای هر بیت کوین میفروشید. اکنون دیگر هیچ بیت کوینی ندارید، اما ۱۰۰٬۰۰۰ دلار از خریدار دریافت کردهاید که در حساب خود دارید. حالا شما ۱۰ بیت کوین به صرافی بدهکار هستید.

- همانطور که پیشبینی میکردید، قیمت شروع به کاهش میکند و به ۹٬۰۰۰ میرسد. شما انتظار ندارید قیمت از این بیشتر کاهش یابد، بنابراین تصمیم میگیرید پوزیشن شورت را ببندید.

- اکنون ۱۰ بیت کوین را به قیمت ۹۰٬۰۰۰ دلار (۱۰×۹٬۰۰۰) خریداری کرده و وام خود را به صرافی پس میدهید.

- با توجه به محاسبه زیر، شما در این معامله شورت و بدون در نظر گرفتن کارمزدها و هزینههایی مانند بهره وام، ۱۰٬۰۰۰ دلار سود کسب کردهاید:

۱۰٬۰۰۰ دلار (سود) = ۹۰٬۰۰۰ دلار (پرداخت شده) – ۱۰۰٬۰۰۰ دلار (دریافت شده)

۹ تفاوت پوزیشن لانگ و شورت

در جدول زیر، مقایسه ۹ تفاوت اصلی پوزیشن لانگ و پوزیشن شورت را بیان کردهایم:

| نوع پوزیشن | مناسب برای روند | روش سفارشگذاری | شرط سود | میزان ریسک | حداقل سطح دانش ترید موردنیاز | هزینهها و کارمزدها | مالکیت دارایی | ضرر احتمالی | محدودیت زمانی |

|---|---|---|---|---|---|---|---|---|---|

| لانگ | صعودی | خرید در قیمت پایین و فروش در قیمت بالا | افزایش قیمت | متوسط | مبتدی | کارمزد خرید و فروش | در اختیار تریدر | محدود به سرمایهگذاری اولیه | ندارد |

| شورت | نزولی | استقراض وام در قیمت بالا، ثبت سفارش فروش، خرید در قیمت پایین و تسویه وام | کاهش قیمت | بالا | بالا | کارمزد خرید و فروش و احتمالا کارمزد وام و بهره وام | تریدر مالکیت دارایی را در اختیار ندارد | بینهایت (چراکه از نظر تئوری، قیمت میتواند بینهایت افزایش یابد) | دارد |

اهرم در معاملات لانگ و شورت

در بازار کریپتو و فارکس، معاملهگران در بیشتر موارد پوزیشنهای معاملاتی تعهدی یا اهرمی باز میکنند. نسبت اعتبار یا اهرم (Leverage) بسته به مقدار آن، سود یا زیان معامله را چندبرابر خواهد کرد. درواقع، اهرم به هر معاملهگر اجازه میدهد تا با مبلغی بیشتر از سرمایه خود معامله کند و سرمایه اضافی را از صرافی (بروکر) قرض میگیرد. اهرم، ذاتا سوداگرانه است، اما بهطور گسترده در معاملات کریپتو استفاده میشود تا سود بیشتری را نصیب تریدر کند.

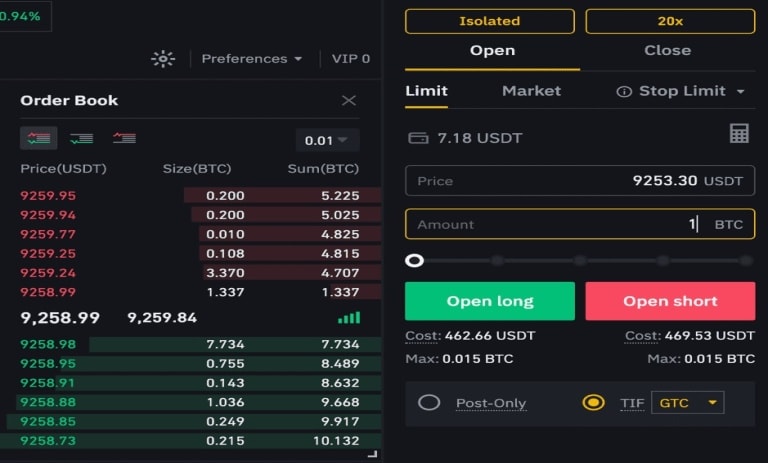

در معاملات لانگ و شورت اگر بخواهید از اهرم استفاده کنید لازم است بخشی از ارزش کل معامله را به عنوان وثیقه (مارجین) در صرافی سپردهگذاری کنید. این سپرده اساسا تضمینی است برای اینکه معاملهگر، به قرارداد پایبند باشد. سپس، صرافی مابقی مبلغ لازم برای باز کردن پوزیشن را به شما قرض میدهد. برای مثالهایی از پوزیشن لانگ و شورت اهرمدار، دو نمونه فرضی را در نظر میگیریم:

پوزیشن لانگ اهرمدار

فرض کنید بیت کوین (BTC) با قیمت ۱۰۰٬۰۰۰ دلار معامله میشود. یک معاملهگر انتظار دارد که قیمت در ۲۴ ساعت آینده ۱۰٬۰۰۰ دلار افزایش یابد. در این صورت، برای خرید ۱ بیت کوین یک پوزیشن لانگ با اهرم ۱۰۰× (۱۰۰ برابر) باز میکند. پولی که معاملهگر برای چنین پوزیشنی باید وارد معامله کند، حداقل ۱/۱۰۰ (۱ تقسیم بر مقدار اهرم) از ۱۰۰٬۰۰۰ دلار، یعنی ۱۰۰۰ دلار است. مابقی مبلغ توسط صرافی به تریدر قرض داده میشود. در صورتی که قیمت به مقدار هدف برسد، پوزیشن معاملاتی با سود ۱۰٬۰۰۰ دلار بسته می شود (۱×(۱۰۰٬۰۰۰ – ۱۱۰٬۰۰۰)).

پوزیشن شورت اهرمدار

فرض کنید اتریوم (ETH) با قیمت ۴٬۰۰۰ دلار معامله میشود. یک معاملهگر انتظار دارد قیمت در ۲۴ ساعت آینده به ۳٬۶۰۰ دلار کاهش یابد. در این صورت، با استفاده از اهرم ۵۰× (۵۰ برابر) برای خرید ۲۵ اتریوم یک پوزیشن شورت باز میکند. پولی که معاملهگر برای این پوزیشن باید وارد معامله کند، حداقل ۱/۵۰ از ۱۰۰٬۰۰۰ دلار، یعنی ۲٬۰۰۰ دلار است. زمانی که قیمت به مقدار هدف برسد، پوزیشن با سود ۱۰٬۰۰۰ دلار (۲۵×(۳٬۶۰۰ – ۴٬۰۰۰)) بسته میشود.

چه زمانی از پوزیشن لانگ و شورت استفاده کنیم؟

هر دو نوع پوزیشن در معاملات ضروری هستند، زیرا به سرمایهگذاران توانایی پیشبینی و کسب سود در هر شرایطی از بازار را میدهند. این دو نوع پوزیشن کاملا متضاد یکدیگر در نظر گرفته میشوند، اما معاملهگر لزوما مجبور نیست فقط یک پوزیشن را انتخاب کند. احساسات بازار میتواند در طول زمان به شدت تغییر کند و انواع مختلف پوزیشن اساس یک معامله هستند. هر دو نوع پوزیشن به طور گسترده توسط معاملهگران و حتی گاهی به طور همزمان مورد استفاده قرار میگیرند که این کار برای پوشش ریسک (هج کردن) به کار میرود.

برای باز کردن معاملات لانگ و شورت لازم است به ترتیب سطوح مقاومت و حمایت کلیدی را بیابید. همچنین، با توجه به نوسانات بالای داراییهای کریپتو، این نوع معاملات به ویژه با اهرم زیاد ریسک بسیار بالایی داشته و با کوچکترین نوسان بازار خطر لیکویید شدن و ضرر معاملهگر وجود دارد. باز کردن هریک از این موقعیتها نیازمند انجام تحلیل تکنیکال کافی و نیز سنجش احساسات بازار، تحلیل فاندامنتال و تحلیل آنچین است. در تصویر زیر بهطور ساده نشان دادهایم که چه روندی برای هریک از پوزیشنهای لانگ و شورت مناسب است.

پوزیشن لانگ و شورت در بازار خرید و فروش تعهدی والکس

صرافی ارز دیجیتال والکس پشتیبانی از پوزیشهای لانگ و شورت را در بازار خریدوفروش تعهدی فراهم کرده است. بهاینترتیب، برخلاف بازارهای اسپات که تنها با بالا رفتن قیمتها امکان کسب سود فراهم است، با استفاده از معامله تعهدی میتوان هم از افزایش قیمت در بازار صعودی و هم از کاهش قیمت در بازار نزولی، سود کسب کرد.

با اضافه شدن معامله تعهدی به فهرست خدمات والکس، کاربران با دریافت اعتبار تا نسبت ۱۰X فرصت کسب بازدهی بیشتری نسبت به معامله اسپات در اختیار خواهند داشت.

باز کردن موقعیت لانگ در والکس

برای باز کردن پوزیشن لانگ در بازار خریدوفروش تعهدی والکس کافی است پس از ثبت نام در والکس و شارژ کیف پول خود، مراحل زیر را دنبال کنید:

۱- وارد حساب کاربری خود شده و بخش معامله تعهدی را انتخاب کنید.

۲- بهترتیب کادرهای تصویر زیر جفت ارز معاملاتی مورد نظر، نسبت اعتبار، قیمت مورد نظر برای خرید، سرمایه ورودی یا مارجین، تنظیمات پیشرفته شامل حد ضرر و حد سود را انتخاب کرده و در آخر روی «باز کردن موقعیت» کلیک نمایید.

۳- سفارش را با کلیک روی گزینه «تایید» تایید کنید.

۴- با اسکرول صفحه به سمت پایین، جزئیات سفارشهای خود را مشاهده کرده و در صورت لزوم با کلیک روی کادرهای مشخص شده در تصویر زیر لغو یا ویرایش کنید.

باز کردن موقعیت شورت تعهدی در والکس

برای باز کردن پوزیشن شورت پس از ورود به بخش معامله تعهدی مراحل زیر را طی کنید:

۱- از قسمت بالای صفحه روی منوی «شورت» کلیک کرده و مانند مراحل موقعیت لانگ، تنظیمات سفارش را انجام دهید. در آخر روی گزینه «ثبت سفارش» کلیک کنید.

۲- سفارش را با کلیک روی گزینه «تایید» تایید کنید.

۳- با اسکرول صفحه به سمت پایین، جزئیات سفارش را مشاهده و در صورت لزوم با کلیک روی کادرهای مشخصشده در تصویر زیر، آن لغو یا ویرایش کنید.

معاملات لانگ و شورت و کسب درآمد در بازار رمزارزها

به طور کلی فرقی نمیکند در کدام یک از بازارهای مالی فعالیت داشته باشید. در هر صورت با افزایش یا کاهش قیمت یک داریی ممکن است عدهای به سود برسند و عدهای هم ضرر کنند. بازار ارزهای دیجیتال نیز به عنوان یکی از پرنوسانترین بازارهای مالی، راهها و ابزارهای مالی متنوعی برای کسب درآمد دارد. معاملات لانگ و شورت جزو این ابزارهای مالی هستند. افرادی که آینده یک ارز دیجیتال را آیندهای روشن همراه با افزایش قیمت پیشبینی میکنند، وارد پوزیشن لانگ میشوند. در مقابل افرادی که نسبت به نزولی بودن روند یک ارز دیجیتال در آینده مطمئن هستند نیز پوزیشن شورت را برای کسب درآمد انتخاب میکنند.

در نهایت شما به عنوان یک تریدر در بازار ارزهای دیجیتال باید نسبت به رفتار رمزارزها حساس باشید و راههای کسب درآمد را کشف کنید. اگر پس از انجام تحلیلها و بررسیهای مورد نظر نسبت به خرید یا فروش یک ارز دیجیتال مطمئن شدید، میتوانید از صرافی ایرانی و مطمئن والکس استفاده کنید.

قیمت بیت کوین BTC

قیمت بیت کوین BTC قیمت اتریوم ETH

قیمت اتریوم ETH قیمت بایننس کوین BNB

قیمت بایننس کوین BNB قیمت تتر USDT

قیمت تتر USDT قیمت نات کوین NOT

قیمت نات کوین NOT قیمت پکس گلد PAXG

قیمت پکس گلد PAXG قیمت کاردانو ADA

قیمت کاردانو ADA قیمت پولکادات DOT

قیمت پولکادات DOT قیمت ترون TRX

قیمت ترون TRX قیمت ریپل XRP

قیمت ریپل XRP قیمت سولانا SOL

قیمت سولانا SOL قیمت اوالانچ AVAX

قیمت اوالانچ AVAX قیمت آربیتروم ARB

قیمت آربیتروم ARB قیمت پپه PEPE

قیمت پپه PEPE قیمت تون کوین TON

قیمت تون کوین TON