معرفی انواع الگو های پرایس اکشن Price Action در تحلیل تکنیکال

یکی از راههای پیش بینی قیمت ارزهای دیجیتال، استفاده از الگوهای پرایس اکشن است. در این مقاله به معرفی مهمترین الگوهای Price Action پرداختهایم.

آیا تاکنون فکر کردهاید که چگونه میتوان یک معامله ارزی خوب و موفق در بازار کریپتوکارنسی داشت؟ قاعدتا تحلیل و بررسی یک ارز دیجیتال و توجه به نمودار قیمت آن میتواند اطلاعات مفیدی درباره آن دارایی در اختیار شما قرار دهد. پرایس اکشن به عنوان نوعی استراتژی برای معاملات ارزی، زیر مجموعهای از تحلیل تکنیکال است که الگوهای مختلف زیادی دارد.

شناخت الگوهای پرایس اکشن برای هر فردی که به عنوان یک تریدر در بازار رمزارزها فعالیت دارد میتواند مفید باشد. شناخت این الگوها و توجه به آنها در برخی شرایط باعث میشود تا بازدهی معاملات افراد در بازار بیشتر شود. ضمن اینکه از هیچگونه اندیکاتور یا ابزارهای مشابهی برای پیشبینی دارایی موردنظر استفاده نخواهد شد. در واقع تنها با استفاده از چارت قیمت در زمانهای متفاوت و ایجاد الگوهای مختلف میتوان آینده یک ارز دیجیتال را با این روش پیشبینی کرد. در ادامه پرایس اکشن را تعریف میکنیم و انواع الگوهای پرایس اکشن را معرفی خواهیم کرد.

پرایس اکشن چیست؟

اگر در بازار ارزهای دیجیتال فعالیت داشته باشید، احتمالا میدانید که لازمه یک معامله خوب و کسب سود از آن، تحلیل و بررسی آن معامله ارزی قبل از انجام است. تحلیل تکنیکال به عنوان یکی از روشهای تحلیل ارز دیجیتال است که در دنیای کریپتوکارنسی طرفداران زیادی دارد. تمام الگوهای پرایس اکشن بر اساس نمودار قیمت فعالیت میکنند. در واقع شعار اصلی معاملهگران و تحلیلگرانی که از پرایس اکشن برای تحلیل ارز دیجیتال مورد نظر خود استفاده میکنند این است: «به نمودار قیمت ساده نگاه کن!»

طرفداران الگوهای پرایس اکشن اعتقاد دارند که تمام اطلاعات مورد نیاز برای انجام یک معامله را از نمودار قیمت یک ارز دیجیتال و بررسی تاریخچه قیمتی آن میتوان کسب کرد. به عبارتی این افراد نسبت به اندیکاتورها و ابزارهای تحلیلی دیگر دیدگاه خوبی ندارند و معتقدند که این ابزارها تنها باعث پیچیده شدن نمودار قیمت یک دارایی میشوند. این افراد برای هرکدام از حرکات قیمت یک ارز دیجیتال، دلیلی دارند و هیچچیز از نظر آنها تصادفی نیست؛ بنابراین سیگنالهای نمودار را با حجم معاملات، نوسانات قیمتی آن ارز و سایر اطلاعات این چنینی ادغام میکنند تا در نهایت به یک پیشبینی منطقی از آینده ارز دیجیتال مورد نظر برسند.

الگوهای پرایس اکشن

پرایس اکشن به عنوان یک استراتژی معاملاتی، بخش بزرگی از تعریف تحلیل تکنیکال را در بر میگیرد. این موضوع در حالی است که بسیاری از افراد تحلیل تکنیکال را با انواع اندیکاتور میشناسند و الگوهای پرایس اکشن را از این بحث مجزا میدانند. الگوهای پرایس اکشن (Price Action Pattern) الگوهایی هستند که در سالهای متوالی برای چندین بار روی نمودارهای قیمتی مختلف ایجاد شدهاند. تحلیلگران برای این الگوهای تکراری اسمهای مختلفی انتخاب کردهاند؛ بنابراین هنگام استفاده از استراتژی پرایس اکشن، زمانی که یکی از این الگوهای شناخته شده روی نمودار قیمت مورد نظر شما شکل بگیرد، شما میتوانید همان نتیجهای را بگیرید که دفعات گذشته چندین بار اتفاق افتاده است.

انواع الگوهای پرایس اکشن

تعداد الگوهای پرایش اکشن زیاد است اما در حالت کلی میتوان به دو دسته زیر تقسیم کرد:

- بازگشتی: الگوهای بازگشتی، الگوهایی هستند که در روند فعلی نمودار باعث ایجاد تغییر میشوند. در واقع با ایجاد این الگو، روند سابق نمودار متوقف شده و در مسیری جدید و خلاف جهت روند قبلی، نمودار به حرکت درمیآید.

- ادامه دهنده: الگوهای ادامهدهنده زمانی تشکیل میشوند که توقفی کوتاه در مسیر روند یک نمودار ایجاد میشود و پس از آن دوباره به مسیر سابق خود ادامه میدهد. در واقع میتوان گفت که الگوهای ادامهدهنده تنها باعث ایجاد یک نوسان قیمت در آن دارایی میشوند؛ اما پس از آن روند همچنان به مسیر خود ادامه خواهد داد.

در ادامه به معرفی محبوبترین الگوهای پرایس اکشن میپردازیم.

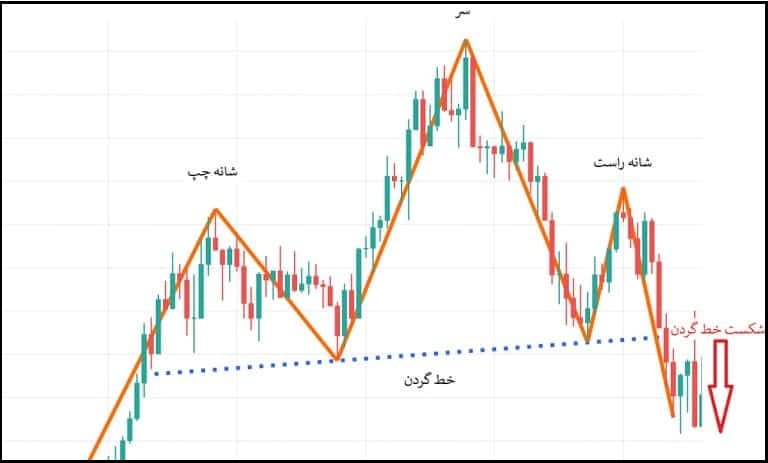

الگوی سر و شانه (Head and Sholder)

یکی از الگوهای پرایس اکشن، الگوی سرو شانه (Head & Shoulder) است که جزو الگوهای بازگشتی است. این الگو عموما در انتهای یک روند صعودی ایجاد میشود و در نهایت باعث تغییر روند در نمودار میشود. حال اگر این الگو در انتهای یک روند نزولی شکل بگیرد، الگوی سر و شانه معکوس ایجاد شده است. آنچه در الگوی سر و شانه حائز اهمیت است، سه اوج قیمتی در کنار یکدیگر است. اوج قیمتی که در وسط قرار دارد به سر و دو اوج کناری به شانه معروف هستند.

در الگوی سر و شانه سقف، انتظار کاهش قیمت و در الگوی سر و شانه کف، انتظار رشد قیمت را خواهیم داشت. تحلیلگران از این الگو برای تشخیص اصلاحهای مقطعی نمودار یا چرخش روند اصلی نمودار استفاده میکنند.

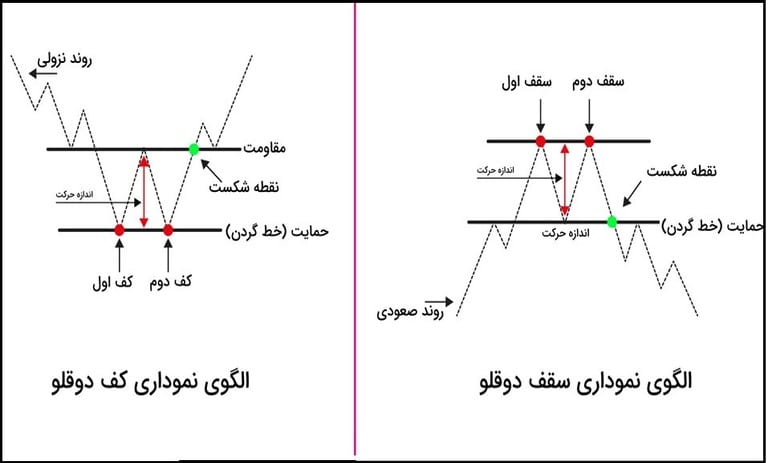

الگوی سقف و کف دوقلو (Double Top Double Down)

یکی دیگر از الگوهای پرایس اکشن از نوع بازگشتی، الگوی سقف و کف دوقلو (Double Top Double Bottom) است. این الگو میتواند نسبت به سر و شانه سود بیشتری به همراه داشته باشد. ضمن اینکه در تایم فریمهای مختلف به راحتی شناسایی میشود. در شرایطی که در نمودار قیمت یک دارایی روندی نزولی ایجاد شده است؛ اما پس از مدتی یک حرکت صعودی کوتاهمدت ایجاد میشود و پس از آن دوباره بهطرف پایین حرکت میکند و بهجای قبلی خود بازمیگردد، میتوانیم شاهد الگوی سقف و کف دوقلو باشیم.

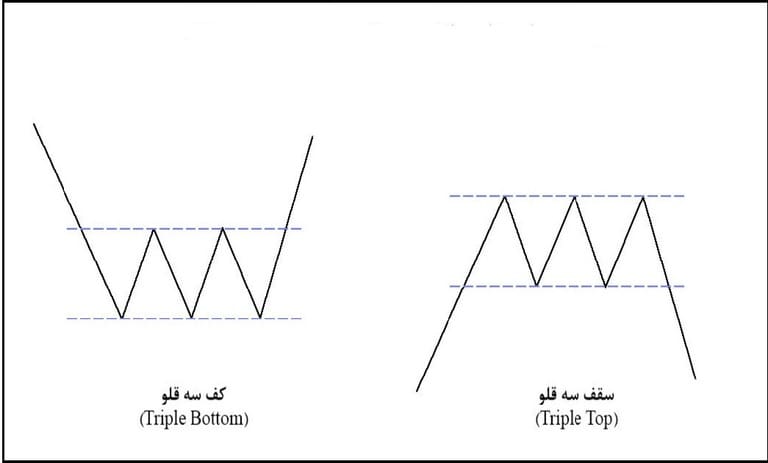

الگوی سقف و کف سه قلو (Triple Top Triple Bottom)

الگوی سقف و کف سهقلو نیز بهعنوان یکی از انواع بازگشتی الگوهای پرایس اکشن، شباهت زیادی به الگوی سقف و کف دوقلو دارد. این الگو در روندهای نزولی قابلمشاهده است و دارای سه کف در کنار هم است. کف اول تغییرات طبیعی قیمت را بیان میکند و کف دوم و سوم نیز به ترتیب ورود خریداران قدرتمندتر به بازار و آمادگی سهم برای رشد و قدرت سطح حمایت شکل گرفته را بیان میکند.

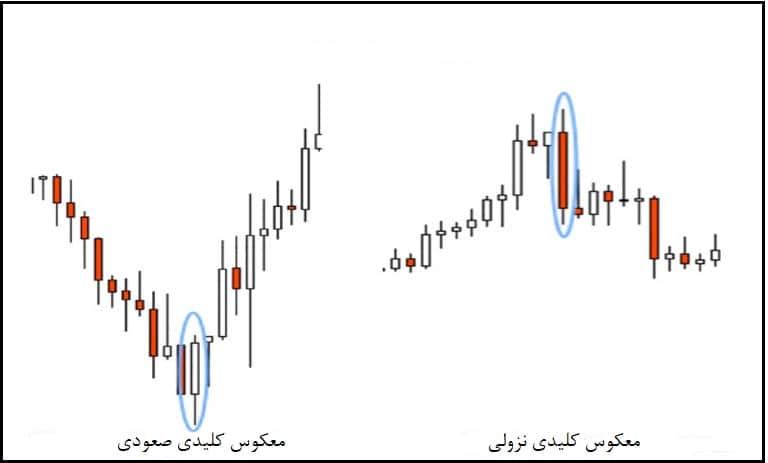

الگوی ریورسال بار (Riversal Bar)

الگوی ریورسال بار (Key Reversal Bar) یکی دیگر از الگوهای پرایس اکشن از نوع بازگشتی است. این الگو از دو کندل در جهتی مخالف یکدیگر تشکیل شده است. در الگوی ریورسال بار قیمت پایانی کندل اول با قیمت شروع کندل دوم، گپ دارد.

در نوع صعودی الگوی ریورسال بار ابتدا به زیر low کندل قبلی میرود و سپس بالاتر از Low کندل قبلی بسته خواهد شد.

در نوع نزولی الگوی ریورسال بار کندل ابتدا بالاتر از High کندل قبلی رفته و سپس پایینتر از High کندل قبلی بسته خواهد شد.

الگوی اوت ساید بار (Outside Bar)

الگوی اوت ساید بار (Outside Bar) که به اینگلفینگ (Engulfing) نیز شناخته میشود، قابلیت صعودی شدن و نزولی شدن را در کنار هم دارد. این الگوی دو کندلی یکی از الگوهای پرایس اکشن از نوع بازگشتی است که مانند ریورسال بار از دو کندل در خلاف جهت یکدیگر تشکیل شده است. کندل دوم در این الگو از کندل اول بزرگتر است و این موضوع در قسمت بدنه و سایهها قابل رویت است. به عبارتی کندل دوم کندل اول را پوشش داده است. این الگو نشان دهنده نوسانات بازار است و در واقع مشخص نیست که خریداران یا فروشندگان بر بازار مسلط خواهند شد.

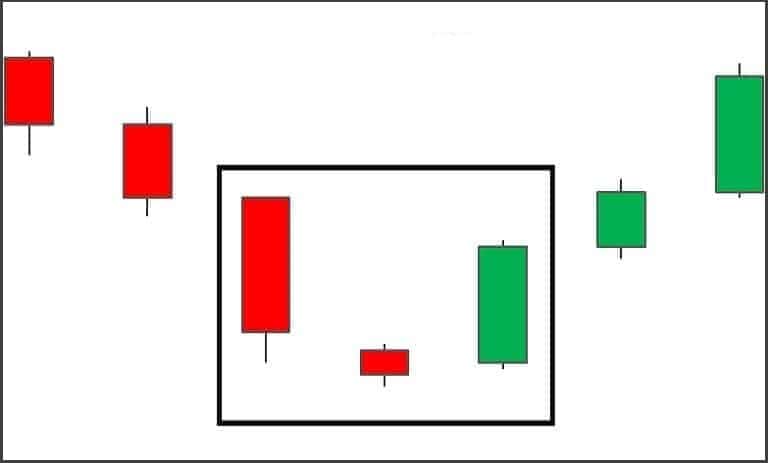

الگوی اینساید بار (Inside Bar)

الگوی اینساید بار کاملا مقابل الگوی اوت ساید بار قرار دارد. اینساید بار (Inside Bar) به عنوان یکی از الگوهای پرایس اکشن از نوع بازگشتی است که کندل دوم از کندل اول کوچکتر است. در این نمونه معمولا به کندل اول نوار مادر نیز میگویند. این الگو عموما نشان دهنده تثبیت دورهای در بازار است. به عبارتی میتوان گفت بیشتر اینساید بارها قبل از یک نوسان قوی در بازار ایجاد میشود.

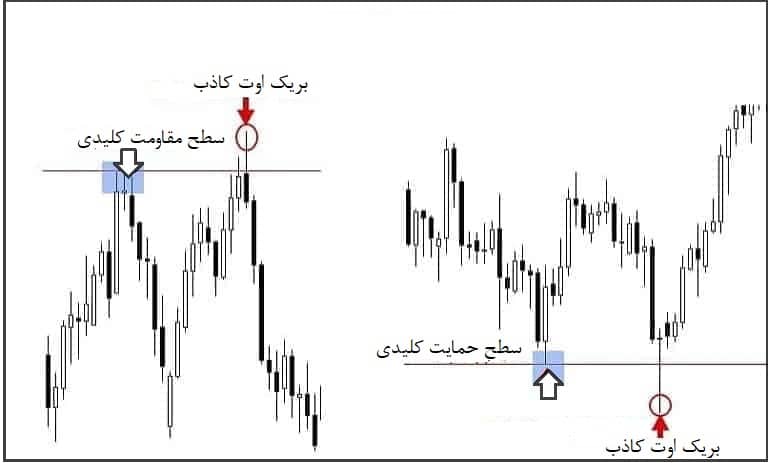

الگوی شکست کاذب (False Breakout)

یکی دیگر از مهمترین الگوهای Price Action الگوی شکست کاذب یا بریک اوت کاذب است. این الگو نشانگر شکستی است که نتوانسته از یک سطح مقاومت و حمایت فراتر رود. عموما این الگو در بازار به عنوان فریب بازار در نظر گرفته میشود. زیرا ابتدا ممکن است به نظر برسد که قیمت شکسته شده است؛ اما به طور ناگهانی، قیمت آن دارایی معکوس شود.

الگوی ستاره صبحگاهی (Morning Star)

الگوی ستاره صبحگاهی (Morning Star) یک الگوی سه کندلی است. یک کندل نزولی بزرگ، یک کندل صعودی و یک کندل با بدنهای بسیار کوتاه در کنار هم یک الگوی ستاره صبحگاهی را تشکیل میدهند. این الگو به عنوان یکی از الگوهای پرایس اکشن در اکثر مواقع در انتهای یک روند نزولی ایجاد میشود. زمانی که معاملهگران این الگو را روی نمودار قیمت مشاهده میکنند متوجه میشوند که آن دارایی وارد فاز جدیدی خواهد شد و روند آن صعودی میشود؛ بنابراین وارد پوزیشن خرید میشوند. خوب است بدانید که اگر این الگو در انتهای یک روند صعودی ایجاد شود، تحت عنوان الگوی ستاره عصرگاهی شناخته خواهد شد.

الگوی مرد دارآویز (Hanging man)

یکی از الگوهای پرایس اکشن که در انتهای یک روند صعودی تشکیل میشود و باعث تغییر روند به حالت نزولی میشود، الگوی مرد دار آویز (Hanging Man) است. بدنه کندل در این الگو در قسمت فوقانی نمودار قرار دارد. ضمن اینکه سایه ایجاد شده در این الگو حدود دو برابر بدنه کندل است و سایه بالایی نیز در اکثر مواقع وجود ندارد. بهخاطر داشته باشید که بدنه قرمز یا سیاه کندل در الگوی مرد دارآویز، بیانگر قدرت این الگو برای برگشت است.

الگوی دوجی (Doji)

الگویی را در استراتژی پرایس اکشن تصور کنید که کندلهای آن قیمت شروع و پایان یکسانی داشته باشند. این حالت الگوی دوجی (Doji) نام دارد که دارای بدنه نازکی است و در نمودار معمولا به شکل یک خط باریک نمایش داده میشود. تریدی که بین خریداران و فروشندگان یک دارایی دیجیتال وجود دارد به تشکیل این الگو کمک میکند. به عبارتی میتوان گفت که این الگو بیان میکند که بازار نیازمند تعدادی خریدار جدید است تا بتواند به روند صعودی خود ادامه دهد.

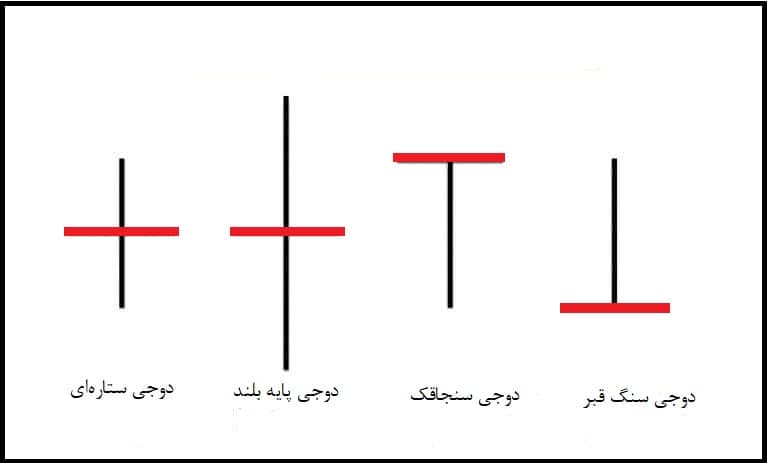

پرتکرارترین کندلهای دوجی که در نمودارهای قیمت سهم ها ظاهر میشوند در سه دسته عمده جای دارند:

- دوجی ستارهای یا دوجی معمولی (Doji Star): الگوی ستاره دوجی نشان دهنده بلاتکلیفی بین خریداران و فروشندگان است. شرایطی که گاوها و خرسها بر سر کنترل بازار با یکدیگر رقابت میکنند؛ اما بازار در مقطع فعلی در سطح تعادل است.

- دوجی پایه بلند (Long leg Doji): این کندل بیانگر این است که در محدودههایی از زمان به دلیل افزایش تقاضا، قیمت تا حد زیادی بالا رفته است و در محدودههایی از زمان به دلیل افزایش عرضه، قیمت تا حدود زیادی روند نزولی داشته است. دوجی پایه بلند در واقع نوسان زیاد بازار را نشان میدهد و معاملهگران حرفهای در این شرایط در معاملات خود بسیار محتاط هستند.

- دوجی سنجاقک (Dragonfly Doji): این دوجی نشاندهنده این است که ابتدا قدرت فروشندگان بیشتر شده ولی خریدران موفق شدهاند در انتهای بازار قیمت را به نقطه بازگشایی برگرداندند. از این کندل در واقع میتوان اینگونه برداشت کرد که روند صعودی است و تقاضا در حال افزایش است.

- دوجی سنگ قبر (Gravestone Doji): در دوجی سنگ قبر قیمت باز و بسته شدن، یکسان یا بسیار نزدیک به یکدیگر است. این کندل نشان میدهد که قدرت خریدران ابتدا زیاد شده ولی در پایان فرشندگان قیمت را به نقطه بازگشایی برگرداندهاند.

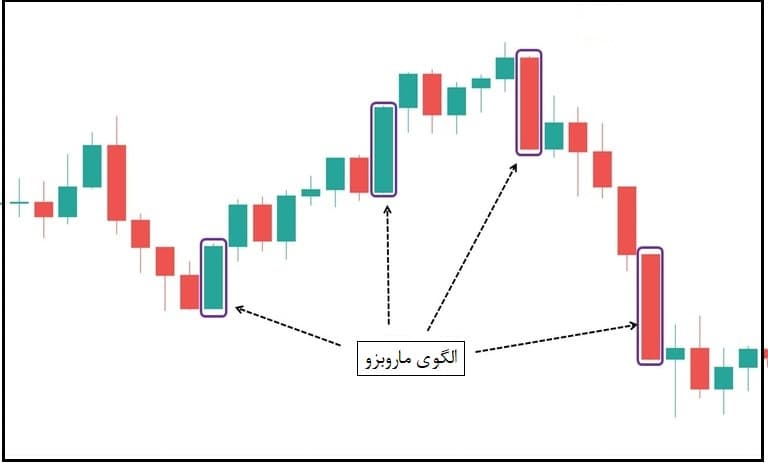

الگوی ماروبزو (Marubozu)

یکی دیگر از الگوهای پرایس اکشن، الگوی ماروبزو (Marubzo) است. ماروبزو یک کلمه ژاپنی با معنی سر تراشیده یا طاس است. فاقد سایه بودن این کندل دلیلی شد تا اینگونه نامگذاری شود. ماروبزو دارای دو نوع صعودی (سفید) و نزولی (سیاه یا قرمز) است. این الگو کاملا در نقطه مقابل الگوی دوجی قرار دارد. بر همین اساس قیمت شروع و پایان دارایی موردنظر در این الگو تفاوت زیادی دارند؛ بنابراین کندلی که در الگوی ماروبزو وجود دارد، دارای بدنهای بلند و بدون سایه است.

الگوی شمعی ماروبوزو به عنوان یک سیگنال قوی از فعالیت خریداران یا فروشندگان در نظر گرفته میشود و به معاملهگران کمک میکند تا رفتار بازار را پیشبینی کنند.

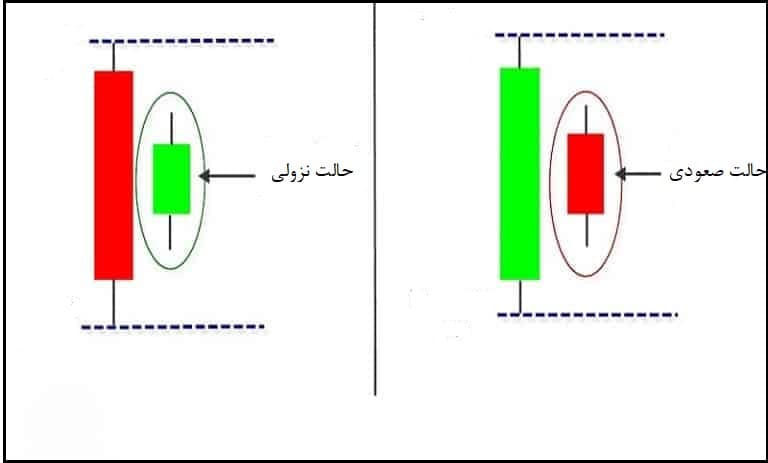

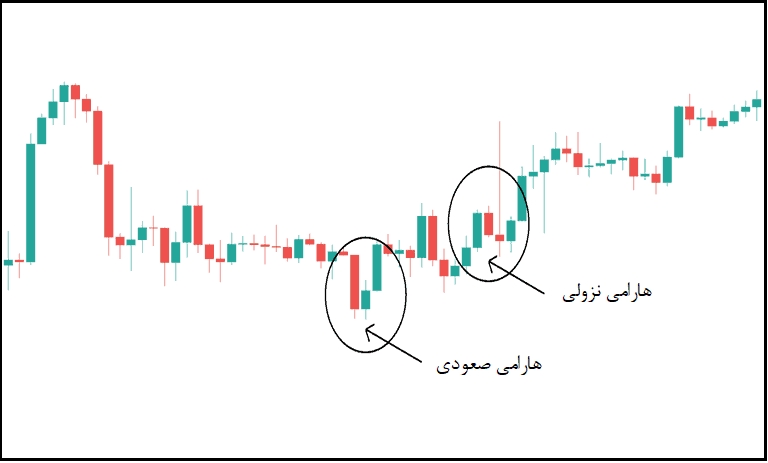

الگوی هارامی (Harami)

هارامی واژهای ژاپنی به معنای باردار بودن است. الگوی هارامی (Harami) نیز دارای دو کندل است که یکی از آنها در نقش مادر و دیگری در نقش فرزند قرار دارند. معمولا پس از مشاهده این الگو، شاهد کند شدن یا متوقف شدن روند خواهیم بود. همچنین دو کندلی که الگوی هارامی دارند، اغلب رنگهای متفاوتی خواهند داشت. رنگ سیاه به معنای منفی بودن و رنگ سفید به معنای مثبت بودن شرایط بازار است.

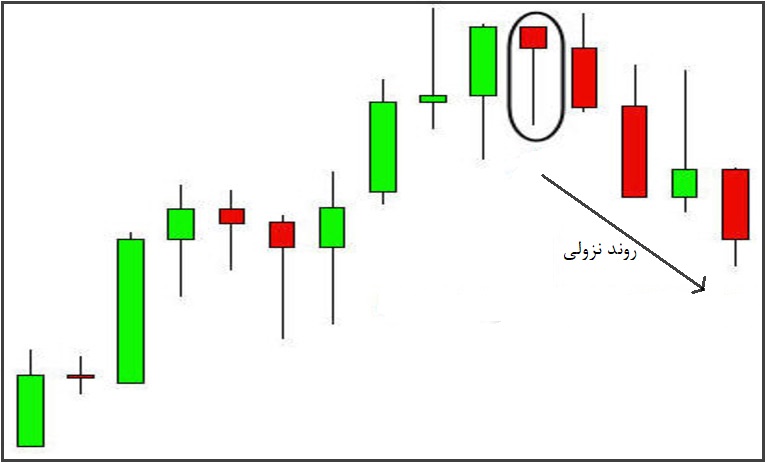

کندل اول در الگوی هارامی صعودی، یک کندل نزولی (قرمز) و همان طور که در تصویر مشاهده میکنید، کندل دوم یک کندل صعودی (سبز) است. الگوی هارامی صعودی در انتهای روند نزولی ظاهر میشود و از آن میتوان احتمال تغییر روند را برداشت کرد.

کندل اول در الگوی هارامی نزولی، یک کندل صعودی (سبز) و کندل دوم یک کندل نزولی (قرمز) است. هارامی نزولی در انتهای روند صعودی ظاهر میشود و احتمال تغییر روند را هشدار میدهد.

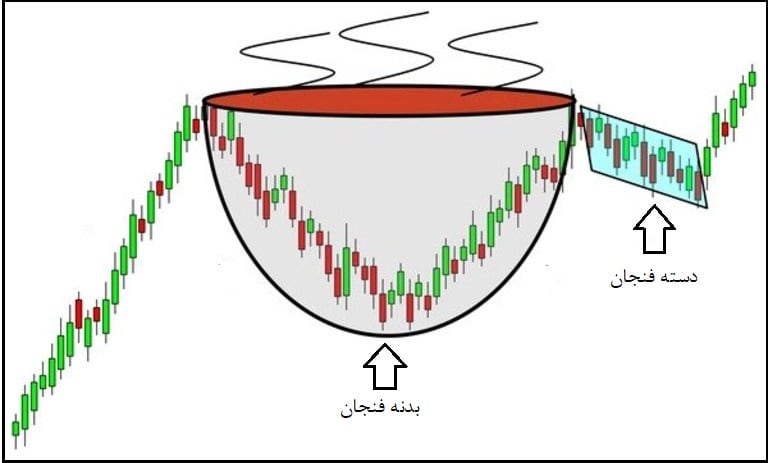

الگوی فنجان و دسته (Cup and Handle)

الگوی فنجان و دسته به عنوان یکی از الگوهای ادامه دهنده است و معاملهگران از آن برای شناسایی فرصتهای خرید استفاده میکنند. این الگو ادامهدار بودن روند صعودی یک دارایی را با قدرتی بیشتر نشان میدهد. دلیل نامگذاری این الگو به شکل آن مربوط میشود که ابتدا شبیه به حرف U است و در سمت راست آن نیز قسمت دسته فنجان قرار دارد. هر چند از نظر اغلب معاملهگران، بهترین زمان برای ورود به سهم، وقتی است که بدنه فنجان به طور کامل و نیمی از دسته فنجان نیز شکل گرفته است، اما برخی معاملهگران محتاط تا تکمیل شدن دسته فنجان صبر میکنند.

اینکه شما کدام نقطه را برای ورود به سهم انتخاب کنید به استراتژی معاملاتی و میزان ریسک پذیری شما بستگی دارد.

الگوی کنج یا قاچ (Wedge)

یکی دیگر از انواع پرایس اکشن، الگوی کنج (Wedge) است که در دسته الگوهای بازگشتی قرار دارد. نوساناتی که در این الگو شکل میگیرد به طور کامل بین دو خط همگرا قرار دارد و در دو حالت صعودی و نزولی شکل میگیرد. اگر شیب دو خط همگرای این الگو به سمت پایین باشد، احتمال افزایش قیمت آن دارایی وجود دارد و اگر این شیب به سمت بالا باشد، ممکن است شاهد کاهش قیمت آن دارایی باشیم.

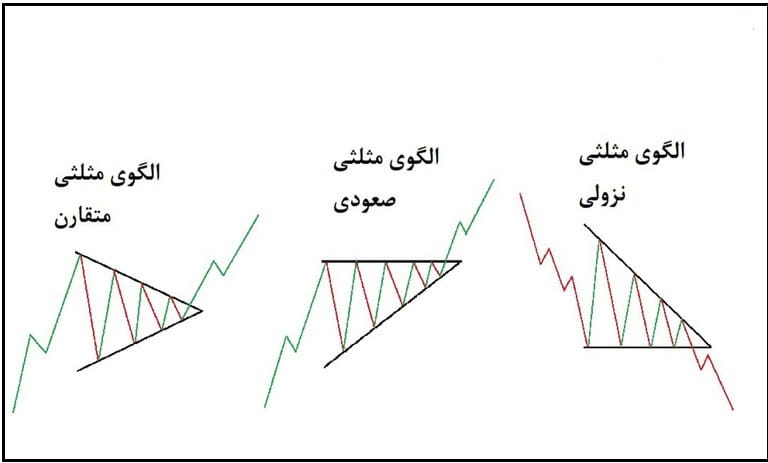

الگوی مثلث (Traingle)

الگوی مثلث (Triangle) یکی دیگر از الگوهای پرایس اکشن از نوع ادامه دهنده است که خود به تنهایی در سه نوع مختلف شکل میگیرد:

- مثلث بالا رونده (صعودی)

- مثلث پایین رونده (نزولی)

- مثلث متقارن

نکته جالب این الگوها این است که در مثلث متقارن به دلیل وجود تقارن، امکان تشخیص صعودی بودن یا نزولی بودن مسیر حرکت وجود ندارد. زمانی که خطوط روند نزولی و صعودی به یکدیگر میرسند و اصطلاحا همراستا میشوند، امکان ایجاد این الگو هم در روند صعودی و هم در روند نزولی فراهم میشود.

برای پیدا کردن بهترین نقطه برای ورود و یا خروج از سهم باید بعد از ورود سهم به محدوده نوسانی، حجم معاملات و نسبت خریدار و فروشنده بررسی شود. برای گرفتن نتیجه بهتر بهتر است که معاملهگران از سایر ابزارها و اندیکاتورهای تکنیکال نیز استفاده کنند.

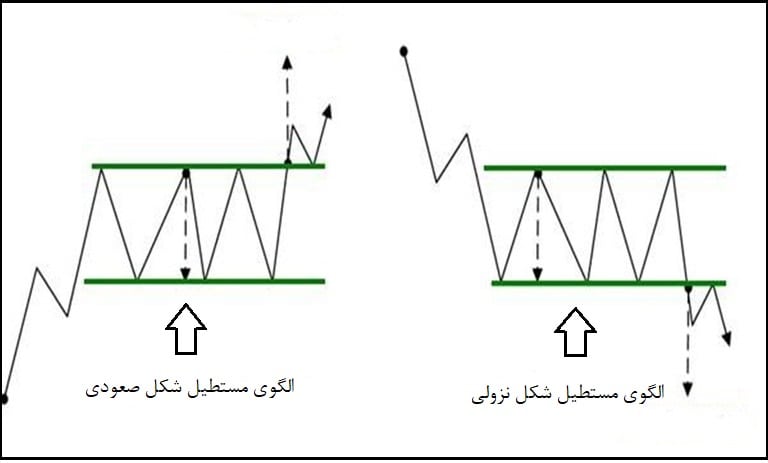

الگوی مستطیل (Rectangle)

یکی دیگر از الگوهای پرایس اکشن که همزمان در دودسته بازگشتی و ادامهدهنده قرار دارد، الگوی مستطیل (Rectangle) است. زمانی که شما روند صعودی یا نزولی خود را در نمودار قیمتی دارایی دیجیتال موردنظر طی کرده باشید، میتوانید الگوی مستطیل را مشاهده کنید. ضمن اینکه تمام معاملات بازار در این شرایط بین خطوط مقاومت و حمایت انجام میگیرد.

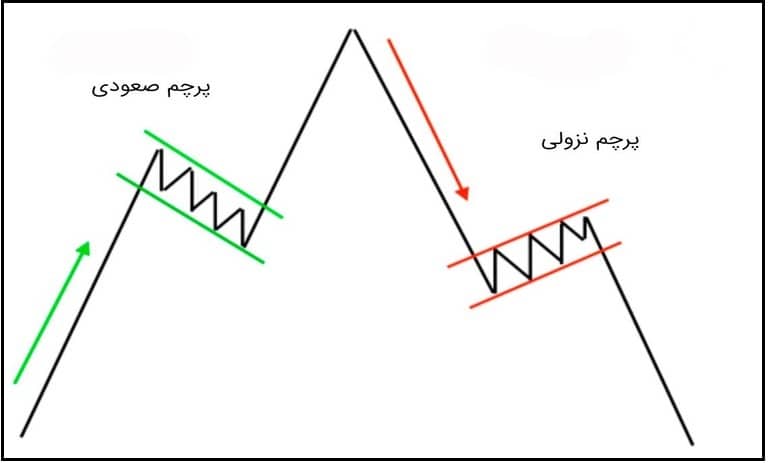

الگوی پرچم (Flag)

الگوی کانال (Channel)

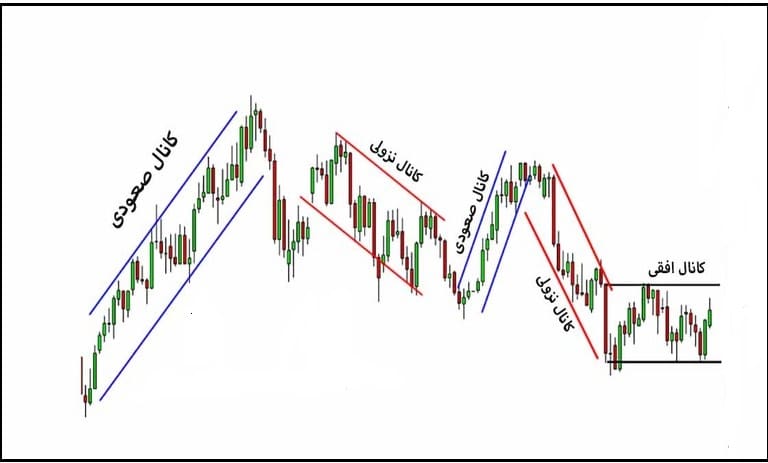

یکی دیگر از مهمترین الگوهای ادامه دهنده پرایس اکشن، الگوی کانال (Channel) است که در بسیاری از موارد به الگوی پرچم شبیه است. شما برای شناسایی این الگو باید به طولانیتر بودن موجهای ایجاد شده و زیادتر بودن تعداد آنها توجه کنید. این طولانیتر بودن باعث میشود تا الگوی کانال تعداد کندل بیشتری نسبت به الگوی پرچم داشته باشد؛ بنابراین نمونه مورداعتمادتری برای تحلیل و پیشبینی قیمت یک دارایی خواهد بود. ضمن اینکه الگوی کانال نیز در سه نوع زیر تشکیل میشود:

- کانال های صعودی: کانال هایی که به سمت بالا با شیب مثبت ادامه دارند، کانال های صعودی نامیده می شوند.

- کانال های نزولی: کانال هایی که به سمت پایین با شیب منفی ادامه دارند، کانال های نزولی هستند.

- کانال های افقی: کانال هایی که در آنها خطوط روند افقی هستند، کانال های افقی، محدوده معاملاتی یا مستطیل نامیده می شوند.

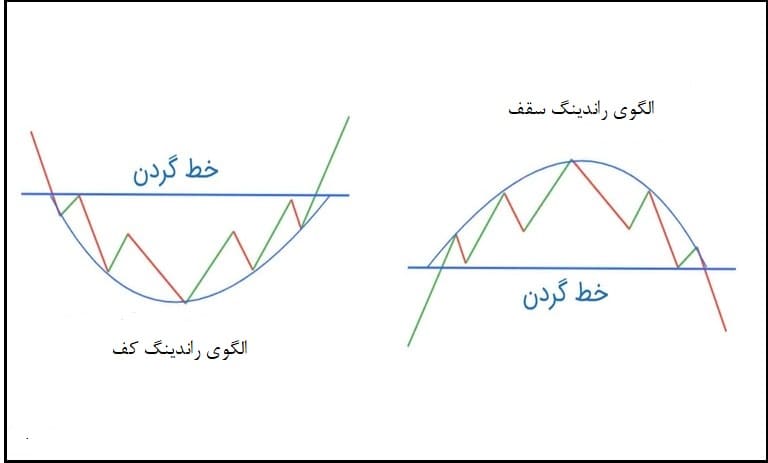

الگوی دایره وار (Rounding)

الگوی دایره وار که با نام قله و دره گرد هم شناخته میشود، جزو آن دسته از الگوهایی است که کمتر کسی نام آن را شنیده است اما بسیار پرکاربرد است و معاملهگران حرفهای برای تحلیل رفتار بازار از آن کمک میگیرند. الگوی دایره وار (Rounding) به عنوان یکی از الگوهای بازگشتی پرایس اکشن است زمانی شکل میگیرد که قیمت دارایی مورد نظر در یک محدوده شبیه به نیمدایره در حال حرکت باشد. هر زمانی که روند در هر یک از دو طرف این نیمدایره شکسته شد میتوانید وارد معامله شوید.

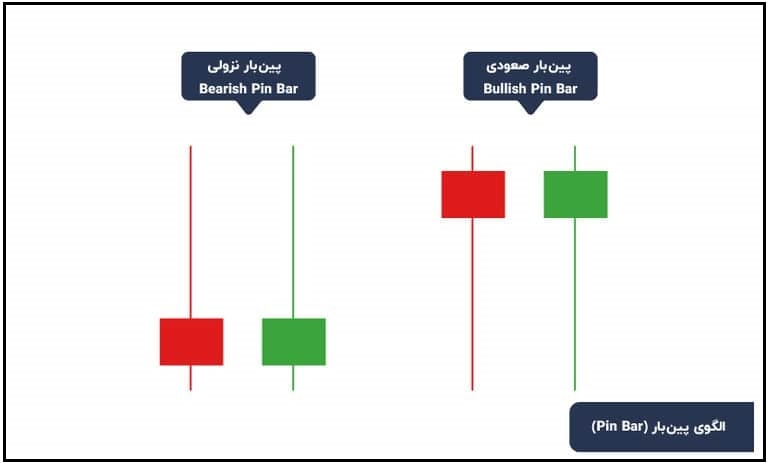

الگوی پین بار (Pin Bar) یا Hammer

الگوی پین بار یکی از الگوهای معاملاتی پرقدرت است که در دسته الگوهای بازگشتی پرایس اکشن قرار میگیرد. زمانی که الگوی Pin Bar روی نمودار شکل میگیرد، میتوان انتظار تغییر روند را داشت. البته این تغییر روند میتواند صرفا برای بازه زمانی کوتاهی باشد و نباید منتظر تغییر روند کلی قیمت باشیم. این الگو به تریدر کمک میکند با تشخیص ضعف قدرت خریداران یا فروشندگان، برگشت قیمت را پیشبینی کند و طبق استراتژی معاملاتی خود در جهت روند یا خلاف جهت روند (سطوح حمایت و مقاومت) معامله کند. مشخصات ظاهری این کندل بصورت شمعی با بدنه کوتاه و سایه بلند از بالا یا پایین است. انواع الگوی پین بار دو نوع است:

- الگوی پین بار صعودی (Bullish Pin Bar): احتمال حرکت رو به بالا را افزایش میدهد.

- الگوی پین بار نزولی (Bearish Pin Bar): خبر از حرکت قیمت رو به پایین میدهد.

بهترین الگوی پرایس اکشن

در قسمت قبلی معروفترین الگوی بازگشتی و ادامه دهنده پرایس اکشن را به شما معرفی کردیم. اینکه کدام الگوی پرایس اکشن مناسب شما است کاملا بستگی به استراتژی معاملاتی شما دارد. در ابتدا میتوانید با آزمون و خطا به مرور متوجه شوید که استفاده از کدام کندلها در معاملات شما را به سود میرساند. در ادامه برای اینکه بتوانید الگوهای پرایس اکشن را با یکدیگر مقایسه کنید برای شما یک جدول تهیه کردهایم:

| نام الگو | نوع الگو | شکل ظاهری الگو |

|---|---|---|

| سر و شانه (Head and Sholder) | بازگشتی | از سه قله که بطور مداوم پشت سر هم قرار دارند، تشکیل شده است |

| سقف و کف دوقلو (Double Top Double Down) | بازگشتی | به حرف لاتین W شباهت دارد. |

| سقف و کف سه قلو (Triple Top Triple Bottom) | بازگشتی | از سه دره در کنار هم تشکیل شده است. |

| ریورسال بار (Riversal Bar) | بازگشتی | از ترکیب دو کندل با بدنه هایی با اندازه های متفاوت تشکیل شده است. |

| اوت ساید بار (Outside Bar) | بازگشتی | از دو کندل در خلاف جهت یکدیگر تشکیل شده است. |

| اینساید بار (Inside Bar) | بازگشتی | از دو کندل که کندل دوم از کندل اول کوچکتر است، تشکیل شده است. |

| شکست کاذب (False Breakout) | ادامه دهنده | از دو کندل تشکیلشده، که کندل اول خارج از دامنه کندل مادر بستهشده و در ادامه به محدوده آن برمیگردد. |

| ستاره صبحگاهی (Morning Star) | بازگشتی | از یک کندل صعودی و یک کندل با بدنهای بسیار کوتاه در کنار هم تشکیل شده است. |

| مرد دارآویز (Hanging man) | بازگشتی | این کندل از بدنهای کوچک و سایه پایینی بلند تشکیل شده است. |

| دوجی (Doji) | هم بازگشتی هم ادامه دهنده | بدنه کندل بسیار کوچک و شبیه خط صاف است. |

| ماروبزو (Marubozu) | ادامه دهنده | سایه ندارد یا خیلی کوچک روی کندل نشان داده میشود. |

| هارامی (Harami) | بازگشتی | یک کندل بزرگ و یک کندل کوچک درکنارهم شکل میگیرند. |

| فنجان و دسته (Cup and Handle) | ادامه دهنده | شبیه یک فنجان دستهدار است. |

| کنج یا قاچ (Wedge) | بازگشتی | شبیه به مثلث متقارن است. |

| مثلث (Traingle) | ادامه دهنده | شبیه یک مثلث است و از به هم پیوستن دو خط روند تشکیل میشود. |

| مستطیل (Rectangle) | هم بازگشتی هم ادامه دهنده | یک محدودهی مستطیلی شکل به حالت افقی است. |

| پرچم (Flag) | ادامه دهنده | شبیه به یک پرچم با میله است. |

| کانال (Channel) | ادامه دهنده | از خطوط موازی شیبدار به سمت پایین یا به صورت افقی تشکیل شده است. |

| دایره وار (Rounding) | بازگشتی | به شکل یک کاسه یا حرف U ظاهر میشود. |

| پین بار (Pin Bar) | بازگشتی | از یک بدنه شمع و یک سایه پین بار تشکیل شده است که در آن بدنه شمع نسبت به سایه، کوچکتر است. |

تحلیل بازار رمزارزها با الگوهای پرایس اکشن

همانطور که دیدید نمونههای زیادی از الگوهای پرایس اکشن وجود دارد که در بازارهای مالی مختلف مورد استفاده قرار میگیرند. در واقع این الگوها در نمودارهای قیمتی داراییهای مختلفی مثل رمزارزها، بورس سهام، اوراق بهادار و … قابلمشاهده هستند. شما به عنوان یک تریدر و معاملهگر خوب باید با انواع این نمودارها آشنا باشید و نسبت به نتیجهای که به همراه دارند نیز آگاهی داشته باشید.

نمونههای مختلف الگوهای پرایس اکشن بخش مهمی از تحلیل تکنیکال در بازار رمزارزها را تشکیل میدهند. اما باید توجه داشته باشید که اکتفا کردن به این الگوها ممکن است نتایج ناخوشایندی برای شما به همراه داشته باشد. ضمن اینکه بسیاری از معاملهگرانی که به این شیوه از تحلیل داراییها علاقه دارند فکر میکنند تنها با حفظ کردن این الگوها، بدون داشتن درک درستی از آنها میتوانند در مسیر موفقیت قدم بگذارند. در صورتی که این تفکر الگو محور بدون تحلیل و تفکر درباره ماهیت آن ممکن است بیشترین آسیب را به آنها وارد کند. در این مقاله از والکس ما سعی کردیم الگوهای پرایس اکشن را معرفی کنیم و نمونههای مختلفی از آن را نام ببریم.

قیمت بیت کوین BTC

قیمت بیت کوین BTC قیمت اتریوم ETH

قیمت اتریوم ETH قیمت بایننس کوین BNB

قیمت بایننس کوین BNB قیمت تتر USDT

قیمت تتر USDT قیمت نات کوین NOT

قیمت نات کوین NOT قیمت پکس گلد PAXG

قیمت پکس گلد PAXG قیمت کاردانو ADA

قیمت کاردانو ADA قیمت پولکادات DOT

قیمت پولکادات DOT قیمت ترون TRX

قیمت ترون TRX قیمت ریپل XRP

قیمت ریپل XRP قیمت سولانا SOL

قیمت سولانا SOL قیمت اوالانچ AVAX

قیمت اوالانچ AVAX قیمت آربیتروم ARB

قیمت آربیتروم ARB قیمت پپه PEPE

قیمت پپه PEPE قیمت تون کوین TON

قیمت تون کوین TON