چگونه حد ضرر را فعال کنیم؟ نحوه تعیین و تنظیم استاپ لاس

حد ضرر مکانیزمی عالی است که در قالب استراتژیهای ساده و حرفهای ارائه میشود. انتخاب و استراتژی تعیین Stop loss کاملاً به ریسکپذیری تریدرها وابسته است.

فعالیت در بازار سرمایه همواره با ریسکهای زیادی همراه است. فعالیت در بازار ارزهای دیجیتال نسبت به سایر بازارهای مالی به واسطه نوسان شدیدی که دارند، این ریسک را افزایش میدهد. بنابراین معاملهگران به دنبال راهحلی برای مدیریت سرمایه و ریسک هستند و برای اینکار استراتژیهای مختلفی را به کار میبرند. یکی از این راهها، استفاده از حد ضرر است که برای کاهش میزان زیان معاملات توسط معاملهگران حرفهای و آماتور بهکار میرود. این قابلیت که در بیشتر صرافیهای متمرکز وجود دارد، سرمایه کاربران را از گزند نوسانات بازار حفظ میکند و به واسطه آن، تریدرها تسلط بیشتری روی مدیریت معاملاتشان دارند. در واقع با فعال کردن حد ضرر خرید و فروش ارزهای دیجیتال با ریسک کمتری صورت میگیرد. انتخاب نقاط مناسب برای تعیین stop loss به روشهای مختلفی صورت میگیرد که در این مقاله به بررسی این روشها میپردازیم.

منظور از حد ضرر چیست؟

به زبانی ساده، استاپ لاس یا حد ضرر، مطمئنترین سرویسی است که کاهش ضرر در ترید شده و ریسک موجود در معاملات را به کمترین حد ممکن میرساند. لازمه دریافت بیشترین بازده از این سرویس، دقت در انتخاب روشی مناسب و تعیین حد ضرر در بهترین نقطه است. دستورتوقف معامله به صورت کلی به دو دسته، تیک پروفیت Take profit (حداکثر سود) و استاپ لاس Stop loss (حداکثر زیان) تقسیم میشود. هر معامله تنها به یکی از این دو نتیجه برد با باخت منتهی خواهد شد و در صورت فعالشدن حد ضرر (SL) یا هنگام رسیدن به حد سود (TP) بسته خواهد شد.

در نظر داشته باشید که کاهش ریسک به این معنی نیست که حدود زیان را در معاملات خود کوچک یا کم تنظیم کنید. واقعیتی که وجود دارد این است که سرمایهگذاران حرفهای در همه بازارهای مالی برای فراهمکردن یک فضای معاملاتی موقت با نوسانات بالا، از استراتژی استاپ هانت Stop hunt استفاده میکنند. بهعبارتی دیگر، پدیده استاپ هانتینگ زمانی رخ میدهد که شما وارد معاملهای شدهاید و حد ضرر خود را تعیین کردهاید. این استراتژی خیلی ساده است و تنها به یک نمودار قیمتی و یک اندیکاتور تکنیکال نیاز دارد. در ادامه به شما میآموزیم که چگونه استاپ لاس بگذاریم.

نحوه تعیین بهترین نقطه حد ضرر

نقطه ایدهآل برای فعال کردن حد ضرر توسط دو عامل کلی تعیین میشود. دو عامل موثر در تعیین stop loss عبارت است از:

- حد ضرر باید در سطحی باشد که ثابت کند نقطهٔ ورود به معامله کاملاً اشتباه بوده است.

- حد ضرر باید دارای یک نرخ پیروزی (Win Rate) قابلقبول در تاریخچهٔ معاملات باشد و این نرخ کاملاً به استراتژی معاملاتی کلی شما وابسته است.

باید پیش از فعال کردن حد ضرر این دو عامل مهم را در نظر داشته باشید. در ادامه گامهای ساده ولی پراهمیت را برای مدیریت سرمایه و ریسک معاملات معرفی میکنیم.

گامهای ساده استراتژی تعیین Stop loss

برای تنظیم حد ضرر میتوانید هم از طریق روشهای مبتدی و هم روشهای حرفهای اقدام کنید. در ادامه نمونههایی از هر دو روش را برای شما فراهم کردهایم.

تعریف پلن یا استراتژی معاملاتی

قبل از انجام هر کاری ابتدا پلن معاملاتی خود را روی کاغذ بیاورید. توجه داشته باشید که انتخاب روش و قوانین مشخص در آغاز، میتواند در بهینهتر شدن محل تنظیم حد ضرر بسیار مفید و موثر واقع شود.

استراتژی معاملاتی خود را بسنجید

آزمودن بازدهٔ استراتژی معاملاتی به شما این امکان را میدهد تا بر اساس دادههای تاریخی قیمت، عملکرد سیستم حد ضرر معاملات خود را بدست آورید. سپس نتایج به دست آمده را مرور کنید تا کاربردیترین موارد را شناسایی و بررسی کنید. تایمفریمها و جفتارزهای مختلف را نیز محک بزنید و از میان آنها پربازدهترین را بر اساس استراتژی خود انتخاب کنید.

بهبود استراتژی معاملاتی و سنجش مجدد آن

در صورتی که پلن شما سودآور نبود، وقت آن است که دست بکار شوید و تغییرات لازم را در آن اعمال کنید. حتی اگر نتایج استراتژی شما خوب پیش رفته است، آزمایش ایدههای نو را نادیده نگیرید؛ ممکن است در این بررسیها سیستم سودآورتری به ذهن شما راه یابد. از خلاقیت نترسید، بعضی اوقات عجیبترین ایدهها سودآورترین هستند! بعد از دست پیدا کردن به یک استراتژی مناسب، دیگر نوبت گام نهادن به مرحله چهارم است.

هرگز از ارتقاء و تقویت استراتژی معاملاتی خود غافل نشوید

حالا زمان محک زدن نتایج استراتژی است. یک حساب آزمایشی ایجاد کرده و با اقدام به شروع معاملات در آن، نتایج را زیر ذرهبین دقت قرار دهید. محدودیتها و اشکالات در این مرحله به تدریج آشکار خواهند شد، بنابراین اینجا میتوانید در استراتژی خود را تغییرات لازم را اعمال کنید و شکل نهایی آن را معین کنید.

نحوه فعال کردن استاپ لاس

در ادامه به نحوه فعال کردن حد ضرر در صرافی ارز دیجیتال میپردازیم. در واقع بیشتر صرافی های معروف خارجی دارای استاپ لاس هستند، اما از آنجایی که روش استفاده از استاپ لاس در صرافیها به یک شکل است؛ ما در این بخش به آموزش روش تعیین stop loss در صرافی والکس میپردازیم.

مرحله اول: در مرحله اول نیاز است که در سایت والکس ثبت نام کنید. پس از وارد کردن اطلاعات درخواستی و تکمیل ثبت نام در والکس میتوانید با واریز تومان یا ارزهای دیجیتال، معاملات خود را شروع کنید. برای اطلاع از شیوه ثبت نام در صرافی والکس میتوانید مقاله نحوه ثبت نام در والکس را مطالعه کنید.

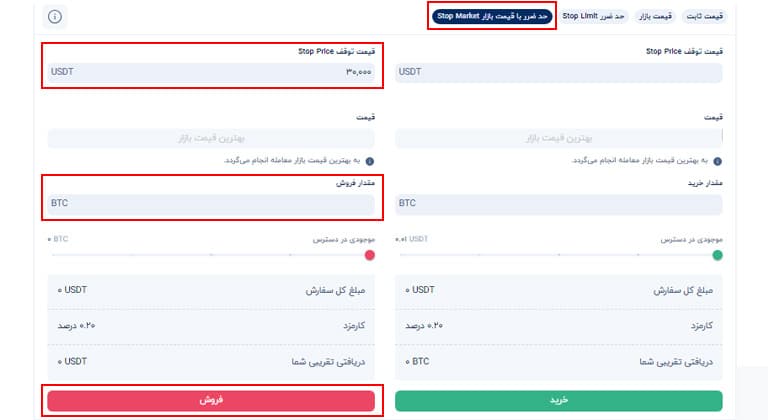

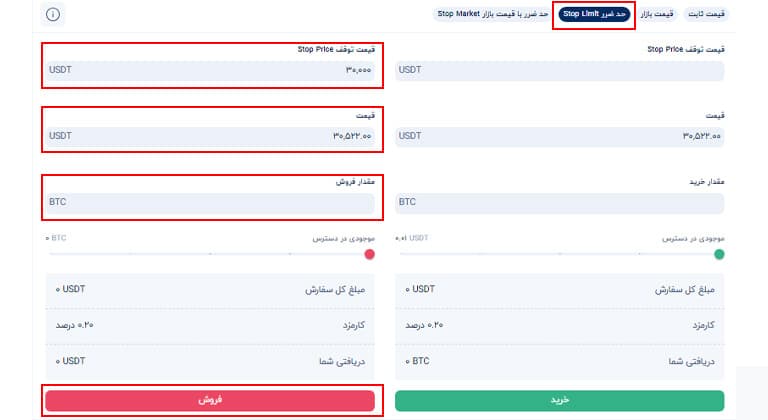

مرحله دوم: بعد از ثبت نام و شروع معاملات، بهتر است برای پایین آوردن ریسک معامله از تعیین stop loss استفاده کنید. برای این کار لازم است در صفحه معاملات روی گزینه حد ضرر stop limit یا حد ضرر با قیمت بازار stop market کلیک کنید.

مرحله سوم: در این مرحله فرض را بر این میگیریم که قصد استفاده از حد ضرر با قیمت بازار را دارید. برای تعیین stop loss به این روش در قسمت قیمت توقف stop price، قیمتی که قصد فروش دارایی را دارید وارد کرده و در باکس پایین مقدار رمزارزی که قرار است در آن قیمت به فروش برسد، وارد کنید. با فشردن دکمه فروش، حد ضرر برای شما فعال میشود.

مرحله چهارم: در زمانی که قصد فعال کردن استاپ لاس به شیوه stop limit را دارید، باید در قسمت قیمت توقف stop price قیمتی که طبق تحلیل برای نقطه استاپ در نظر گرفتید وارد کنید. سپس در باکس قیمت باید قیمتی پایینتر از بخش قیمت توقف وارد کنید تا زمانی که قیمت به قیمت توقفتان رسید، سفارشی با قیمت پایینتر فعال شود و از فروش دارایی اطمینان حاصل شود. سپس دکمه فروش را فشار دهید تا حدد ضرر فعال شود.

۴ شیوه متداول برای تعیین stop loss

این روشها، شما را برای دستیابی به ایدهای جهت تعیین بهترین حد ضرر در معاملات ارزهای دیجیتال یاری میدهند. این موارد دیدگاه تازهای در مورد مکان تنظیم استاپ لاس معاملات به شما میبخشند. البته برای انتخاب، پیشنهاد میکنیم که حتما استراتژی فعلی خود را نیز مد نظر داشته باشید. همچنین از طرفی میتوانید بعد از انتخاب یکی از این روشها، پلن معاملاتی خود را بر اساس آن مشخص کنید.

لازم به ذکر است که در تعیین stop loss باید بسیار دقت کنید تا در دام استراتژی استاپ هانت (Stop hunt) نهنگها اسیر نشوید. استاپ هانت یا استاپ فیشینگ در بازارهای مالی مانند کریپتو، استراتژی است که هدف آن مجبور کردن معاملهگران بازار به خروج از پوزیشنهای خود است. برای این کار، تریدرهای بزرگ (نهنگ) قیمت دارایی را در جهتی هدایت میکنند که در آن ناحیه بسیاری از تریدرها حد ضرر (Stop loss) خود را تنظیم کردهاند.

تنظیم حد ضرر بر اساس میزان سرمایه

آسانترین و عمومیترین روش، تنظیم حد ضرر بر اساس درصدی از سرمایه است. این استراتژی حد وسط ندارد! استاپ لاس یا حد ضرر در این روش مبتنی بر درصدی معین از حساب معاملاتی تنظیم میشود. اجازه دهید با یک مثال به توضیح این روش بپردازیم. برای نمونه، تصور کنید شما یک بیت کوین دارید و نگران این هستید که قیمت آن به زیر مقدار کنونی آن برسد. پس نقطهای را برای آن مشخص میکنید و به صرافی میگویید زمانی که قیمت بیت کوین به زیر این نقطه رسید، به طور خودکار بیت کوین شما را بفروشد.

در اینصورت اگر قیمت آن به کمتر از مقدار مشخص شده برسد، دارایی شما نقد شده و از ضرر بیشتر جلوگیری کردهاید؛ همچنین شما قادر هستید در نوبت بعد که قیمت پایینتر رفت، اقدام به خرید مجدد کنید. اما اشکال اینجا است که امکان دارد از خواب بیدار شوید و قیمت بیت کوین دوباره به بالای مقدار تعیین شده شما رسیده باشد؛ در نتیجه شما مجبور هستید که در بالای مقدار تعیین شده خود دوباره اقدام به خرید کند و این یعنی ضرر! پس بهتر است حد ضرر را مطابق با شرایط و محیط بازار یا قوانین استراتژی تعیین کنید، نه اینکه چهمقدار از سرمایه خود را حاضر به از دست دادن هستید.

البته صرافی والکس قابلیتی به ربات معاملهگر اضافه کرده که پس از رسیدن قیمت به حد ضرر و فروش دارایی، بعد تغییر روند و صعودی شدن قیمت، دوباره ربات به صورت خودکار رمزارز را خریداری کرده تا معاملهگران از صعود قیمت بینصیب نمانند.

تعیین stop loss بوسیله میانگین متحرک

راه دیگر محاسبه استاپ لاس استراتژی میانگین متحرک حمایتی و مقاومتی است که روشی مناسب برای استراتژیهای معاملاتی پیرو روند محسوب میشود. این اندیکاتور به صورتی پویا و دینامیک، سطوح مقاومت و حمایت را با توجه به حرکات قیمت در بازار در اختیار معاملهگر میگذارد. میانگین متحرک برای دورههای مختلف اطلاعات متفاوتی را نمایش میدهد و هرچه طول مدت دوره کاهش یابد، خطوط میانگین متحرک رفتار حرکتی نزدیکتری به نمودار قیمت خواهند داشت. استراتژی میانگین متحرک حمایتی و مقاومتی یک استراتژی کاملا ساده است. این استراتژی قدرت زیادی در شناسایی تغییر روند دارد و زمانی که سیگنالی صادر کند به احتمال خیلی زیاد شاهد تغییر حرکت قیمتها خواهیم بود. گاهی بعضی از معاملهگرها در استراتژیها خود برای یافتن محل چرخش و بازگشت بازار نیز از این روش استفاده میکنند.

تعیین stop loss به کمک پارامترهای زمانی

یک روش متفاوت در تعیین Stop loss، حد ضرر بر اساس زمان به جای پارامترهای قیمت است. به عنوان نمونه، تریدر یا سرمایهگذار باید بعد از پایان یک بازه زمانی مشخص مثلا انتهای روز و بدون در نظر گرفتن نتیجه، موقعیت را ببندد و از بازار خارج شود. شاید بتوان چشمپوشی از وضعیت واقعی بازار در این روش را عامل اصلی کاهش محبوبیت آن در مقایسه با سایر استراتژیها دانست.

فعال کردن استاپ لاس با اندیکاتورها

روش چهارم استفاده از استراتژی اندیکاتور پارابولیک سار و اندیکاتور RSI استاپ لاس است. این استراتژی با دقت بالایی روند را شناسایی میکند و معاملهگر با معامله در جهت روند از بازار سود میگیرد. در واقع این استراتژی هم در تشخیص روندهای صعودی کوتاه مدت و بلند مدت و هم در تشخیص روندهای نزولی یا حتی در بازارهایی که قابلیت معامله دو طرفه را دارند، کاربرد دارد. این اندیکاتور استاپ لاس مانند مابقی اندیکاتورها بهتنهایی کامل نیست و تکمیلکننده حرکات قیمت و اندیکاتورهای دیگر است، اما در پیروی و تأیید روند بهخوبی عمل میکند.

عوامل موثر در تعیین stop loss

عوامل زیادی وجود دارد که در تعیین حد ضرر نقش دارند. در ادامه به معرفی و توضیح مختصر این عوامل میپردازیم.

- ریسک مالی: این عامل مهمترین عامل در تعیین سطح توقف ضرر است. شما باید مقدار سرمایهای که توان از دست دادن آن را دارید، تعیین کنید. این میزان باید با قدرت مالی و استراتژی سرمایهگذاری شما هماهنگ باشد.

- استراتژی معاملاتی: استراتژی معاملاتی شما تأثیر قابل توجهی در تعیین stop loss دارد. اگر استراتژی شما شامل معاملات میانمدت یا بلندمدت با ریسک کمتر است، ممکن است سطح توقف ضررتان نسبتاً نزدیک به قیمت ورود قرار گیرد. اما اگر استراتژی شما بر معاملات کوتاهمدت و ریسک بیشتر تمرکز دارد، سطح توقف ضرر باید فاصلهای بیشتر از قیمت فعلی داشته باشد.

- انتظارات معاملهگر: انتظارات شما از معامله نیز در تعیین stop loss تأثیرگذار است. اگر انتظار دارید قیمت به تارگت شما برسد و بعد از آن استاپ لاس فعال شود، باید از روش تریلینگ استاپ لاس استفاده کنید. در این روش نقطه استاپ با رشد قیمت حرکت کرده و به حفظ سود معامله کمک میکند.

- وضعیت بازار: وضعیت بازار نیز بر محاسبه استاپ لاس تأثیر میگذارد. در بازارهای با نوسانات بالا و ریسک بیشتر، ممکن است حد ضرر فاصله بیشتری از قیمت فعلی داشته باشد تا از نوسانات غیرمنتظره جلوگیری شود. در بازار ثابت و آرام، ممکن است سطح توقف ضرر نسبتاً نزدیک به قیمت فعلی قرار گیرد.

تعیین حد ضرر، مهمترین بخش پلن معاملاتی

طبق گفته بزرگان معاملهگری، مهمترین وظیفه یک تریدر در مرحله اول حفظ سرمایه است. یعنی هر تریدری پیش از ورود به معامله، باید حد ضرر خود را تعیین کند تا بتواند در بازارهای مالی به فعالیت خود ادامه دهد. اگر معامله را میدان نبرد در نظر بگیریم، سرمایه شما نیز نقش سربازان را ایفا میکنند. بنابراین برای پیروزی در نبرد نیاز دارید تلفات خود را کاهش دهید و از زیانهای بیشتر جلوگیری کنید. تعیین حد ضرر نیز دقیقا به حفظ سرمایه معاملهگر کمک میکند. در این مقاله به آموزش محاسبه استاپ لاس در بازار ارزهای دیجیتال پرداختیم و با روشهای مختلف آن آشنا شدیم.

شما از چه استراتژی برای تعیین حد ضرر استفاده میکنید؟ اگر از استراتژی متفاوتی بهره میبرید که برای شما مفید بوده، آن را با ما به اشتراک بگذارید تا به کاملتر شدن این مقاله کمک کنید.

سوالات متداول

اگر حفظ سرمایه و جلوگیری از ضرر بیشتر برای شما از اهمیت بالایی برخوردار است، پیشنهاد میشود که حتماً از استراتژی تعیین Stop loss استفاده کنید.

نیاز است که در تعیین حد ضرر دو عامل مهم را رعایت کنید:

۱- حد ضرر باید در سطحی باشد که ثابت کند نقطهٔ ورود به معامله کاملاً اشتباه بوده است.

۲- حد ضرر باید دارای یک نرخ پیروزی قابلقبول در تاریخچهٔ معاملات باشد و این نرخ کاملاً به استراتژی معاملاتی کلی شما وابسته است.

انتخاب پر بازدهترین استراتژی تعیین استاپ لاس با توجه به دیدگاه و میزان ریسکپذیری شما، احتمال خطر ضرر بیشتر را در معاملات به کمترین حد ممکن میرساند.

قیمت بیت کوین BTC

قیمت بیت کوین BTC قیمت اتریوم ETH

قیمت اتریوم ETH قیمت بایننس کوین BNB

قیمت بایننس کوین BNB قیمت تتر USDT

قیمت تتر USDT قیمت نات کوین NOT

قیمت نات کوین NOT قیمت پکس گلد PAXG

قیمت پکس گلد PAXG قیمت کاردانو ADA

قیمت کاردانو ADA قیمت پولکادات DOT

قیمت پولکادات DOT قیمت ترون TRX

قیمت ترون TRX قیمت ریپل XRP

قیمت ریپل XRP قیمت سولانا SOL

قیمت سولانا SOL قیمت اوالانچ AVAX

قیمت اوالانچ AVAX قیمت آربیتروم ARB

قیمت آربیتروم ARB قیمت پپه PEPE

قیمت پپه PEPE قیمت تون کوین TON

قیمت تون کوین TON