عرضه در گردش چیست؟ بررسی تاثیر سرمایه در گردش بر ارزش رمزارز

در این مقاله توضیح میدهیم که عرضه در گردش چیست، چگونه بر ارزش رمزارز تاثیر میگذارد و چگونه می توان با کمک ارزش بازار سرمایه در گردش را محاسبه کرد.

سرمایهگذاری موفقیتآمیز در بازار رمزارز نیازمند تحقیقات اساسی است. یکی از مولفههای تحلیل بنیادی که همه معاملهگران باید به آن دقت کنند، عرضه در گردش و عرضه کل یک کوین است.

چه اتفاقی میافتد که یک کوین را با عرضه یک میلیون در گردش میخرید و شاهد افزایش عرضه به پنج میلیون هستید اما ارزش آن 500٪ کاهش مییابد؟ در پاسخ باید گفت، توکنومیک بر آن اثر داشته است؛ چرا که این عامل میتواند یک پروژه رمزارزی را موفق کند یا باعث شکست آن شود چون مستقیماً با ارزش بازار مرتبط است.

اگر سرمایه در گردش افزایش یابد، برای حفظ ارزش بازار، باید نقدینگی وجود داشته باشد. هر چه کوینهای بیشتری به گردش اضافه شود، ارزش آن کاهش مییابد. برعکس، هر چه تعداد کوینهای بیشتری سوزانده شود یا از چرخه خارج شوند، ارزش آن بیشتر میشود.

در این راهنما، به تجزیه و تحلیل اینکه چگونه سرمایه در گردش بر قیمتهای کریپتو تأثیر میگذارد و چه مواردی در مورد یک پروژه مورد بررسی قرار میگیرد، میپردازیم. ما همچنین نمونههایی از بزرگترین رمزارزهای جهان را از منظر عرضه در گردش تحلیل خواهیم کرد.

عرضه در گردش چیست؟

مقدار کوینها یا توکنهای در گردش ارز دیجیتال، تعداد واحدهای در دسترس یک رمزارز برای معامله است. این عدد البته میتواند در طول زمان افزایش یا کاهش مییابد.

اگر یک ارز دیجیتال قابل استخراج باشد، میتوان به تدریج از طریق استخراج، کوینهای جدیدی ایجاد کرد و عرضه در گردش را افزایش داد. در مورد یک توکن متمرکز اما توسعهدهندگان میتوانند عرضه را به دلخواه از طریق ضرب کردن فوری افزایش دهند.

عرضه همچنین میتواند به عمد از طریق سوزاندن یا ارسال کوین به یک آدرس غیرقابل بازگشت و یا عدم دسترسی به کیف پولی که وجوه در آن ذخیره میشود، کاهش یابد.

به طور کلی، نمیتوان با قطعیت گفت که چه مقدار از کل عرضه در گردش فعال است، بنابراین معیار عرضه در گردش یک تقریب دقیق و ثابت نخواهد بود.

کنترل تورم و عرضه در گردش بیت کوین

همان طور که گفته شد، عرضه در گردش تعداد فعلی کوینهایی است که در بلاکچین در گردش هستند. در حال حاضر، برای بیت کوین، سرمایه در گردش 19 میلیون و برای اتریوم،121 میلیون است.

عرضه در گردش همیشه درصدی از کل عرضه است که بخش اولیه آن در رویداد ICO یا عرضه اولیه کوین توزیع میشود. هر چه این درصد بیشتر باشد، بهتر است. به عنوان مثال، بیت کوین 19 میلیون سرمایه در گردش دارد که حدود 90 درصد از حداکثر عرضه 21 میلیونی است. این بدان معنی است که ارزش بیت کوین را نمیتوان به طور قابل توجهی با سیل بیت کوینهای جدید که وارد بازار میشود، کاهش داد.

اگر سرمایه در گردش پنج میلیون و کل عرضه 100 میلیون باشد، این بدان معناست که عرضه در گردش عملاً 5 درصد است که این خطرناک است. اگر کسی که این توکن را دارد، قبل از سرمایهگذاری نتواند تحقیقات انجام دهد، باید به نرخ 95٪ که در گردش نیست، توجه کند. این حجم میتواند روند بازار را به ضرر سرمایهگذار تغییر دهد.

روشهای دیگر کنترل عرضه در گردش

بیت کوین با مکانیسم نصف کردن (هاوینگ) خود، تورم را کنترل میکند، اما سایر شبکه های بلاکچین انعطافپذیرتر هستند. این موضوع به بلاکچینهای اثبات سهام (PoS) همانند نسخه جدید اتریوم، کاردانو یا آوالانچ اشاره دارد.

کوینهای بومی این شبکهها چندین عملکرد دارند؛ به طوریکه، نه تنها میتوان از آنها برای پرداخت خدمات dApp، مانند وام دادن یا تجارت NFT استفاده کرد، بلکه برای سهام نیز قابل استفاده هستند. سهامداران PoS هر زمان که از سهم کوین یا توکن آنها برای تراکنشها استفاده میشود، به آنها اعتباری برای دریافت جوایز داده میشود. با این مکانیزم باعث ورود کوینهای جدید به عرضه در گردش میشوند، درست مانند استخراج بیت کوین.

علاوه بر این، دارندگان توکن در شبکههای PoS میتوانند از توکنهای خود به میزان اعتباری که به عنوان پاداش دریافت کردهاند، استفاده کنند. این کار باعث تنظیم عرضه در گردش شده و بر قیمت هر توکن تأثیر میگذارد. به عنوان مثال، زمانی که اتریوم ارتقاء EIP-1559 خود را معرفی کرد، هزینههای پایه گس ETH به جای بازگرداندن به ماینرها، سوزانده میشد.

از آنجایی که اتریوم، حداکثری برای عرضه ETH درنظر نگرفته است، این مکانیسم سوزاندن (ارسال ETH به یک کیف پول مرده) با کاهش ورودی اتریوم جدید، عرضه در گردش ETH را تنظیم میکند. در نتیجه، در سه ماهه اول 2022، نرخ تورم اتریوم از 1.10 درصد به 0.51 درصد رسید.

برای سرمایهگذاران اتریوم، این بدان معناست که اتریوم ارزش بیشتری پیدا میکند. به هر حال، اتریوم میزبان هزاران dApp است و راهحل مقیاسپذیری بسیاری در لایه 2 دارد. با افزایش ابزار اتریوم، تقاضا برای اتریوم افزایش خواهد یافت. به عبارت دیگر، عرضه در گردش اتریوم با ارتقاء EIP-1559 قابلتنظیمتر بوده؛ به طوری که میتواند ارزش آن را افزایش دهد.

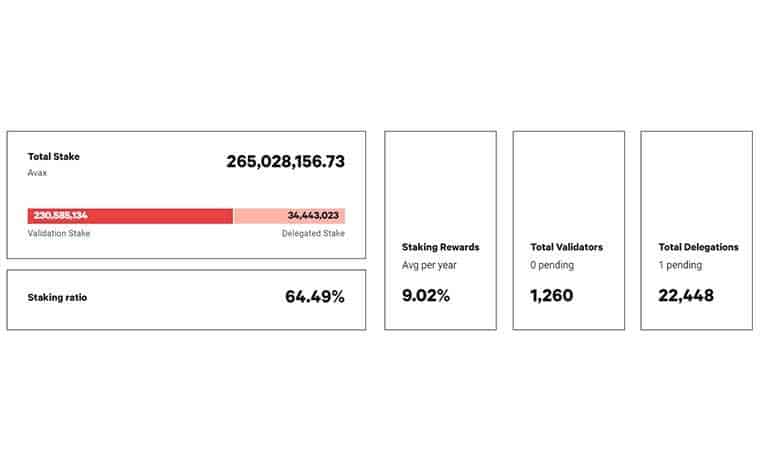

برعکس، بلاکچینهای PoS که مکانیسم سوزاندن ندارند، اما حداکثر عرضه توکن را تعیین کردهاند، همیشه میتوانند با تغییر پاداشهای اعتبارسنجی، عرضه در گردش خود را تنظیم کنند. Avalanche که عرضه آن به 720 میلیون AVAX محدود شده است، پاداش استکینگ اعتبار سنج آن با نرخ سالانه 9.02٪ AVAX محاسبه میشود.

اگر اکوسیستم Avalanche سود کمتری بگیرد، دارندگان توکن AVAX میتوانند به کاهش آن پاداش استگینگ رأی دهند. این امر باعث کاهش عرضه در گردش شده چرا که AVAX جدید کمتری وارد بازار میشود. با انجام این کار، قیمت کوین AVAX افزایش مییابد.

کوینهایی که عرضه در گردش بالاتری دارند، عموما قیمت پایینتری هم دارند. تحقیقات نشان داده است که سرمایهگذاران تمایل به انتخاب کوینهای ارزانتری دارند. دوج کوین (Dogecoin) بهترین نمونه از این نوع عرضه در گردش است.

متریک عرضه در گردش خود را بدانید

با توجه به این مثالها، اکنون به راحتی میتوان درک کرد که چرا عرضه در گردش در ارزش نهایی توکن اهمیت دارد. اگر افراد بیشتری این معیار را درک میکردند، بعید بود که DOGE هرگز از عرضه یک میلیون دلار عبور میکرد، چه رسد به ارزش بازار یک میلیارد دلاری.

همیشه تحقیق کنید که هدف هر کوین چیست، عرضه در گردش آن چگونه تنظیم میشود و چگونه توکنها برای تنظیم عرضه در گردش، توزیع میشوند. این فاکتورها را باید بدون در نظر گرفتن چرخه خرسی و گاوی تعیین کرد.

حال با دانستن اینکه عرضه در گردش چیست، باید با نحوه محاسبه آن آشنا شویم.

چگونه میتوان عرضه در گردش را محاسبه کرد؟

عرضه در گردش را میتوان با تقسیم ارزش بازار بر قیمت کوین محاسبه کرد. فرمول آن به صورت زیر است:

عرضه در گردش = ارزش بازار /قیمت

برای بیت کوین، ارزش بازار 380 میلیارد دلاری را میتوان بر قیمت 20000 دلار تقسیم کرد که حاصل آن 19 میلیون بیت کوین میشود.

چگونه میتوان ارزش بازار را محاسبه کرد؟

اگر بخواهیم ارزش بازار (ارزش کل) را با ضرب عرضه در گردش در قیمت کوین محاسبه کنیم، برعکس خواهد بود.

- عرضه بیت کوین در گردش 19 میلیون است که ضرب در 20000 دلار میشود و ارزش بازار تقریباً 380 میلیارد دلار محاسبه میشود.

- عرضه در گردش اتریوم 121 میلیون است که ضرب در 1150 دلار میشود. در نتیجه ارزش بازار تقریباً 140 میلیارد دلار است.

- سرمایه در گردش دوج کوین 132 میلیارد است که ضرب در 0.07 دلار میشود. در نتیجه، ارزش بازار تقریباً 9 میلیارد دلار خواهد بود.

- عرضه در گردش چین لینک 470 میلیون است که ضرب در 6.4 دلار میشود و در نتیجه ارزش بازار تقریباً 3 میلیارد دلار محاسبه میشود.

با استفاده از یک بازار و ماشین حساب سرمایه در گردش مانند سایت CoinMarketCap.com، محاسبه ارزش بازار را میتوان به صورت خودکار انجام داد.

سرمایه در گردش چه تاثیری بر قیمت ارزهای دیجیتال دارد؟

بسیاری از معاملهگران مبتدی تصور میکنند که فقط به دلیل بالا بودن قیمت یک ارز دیجیتال، آن پروژه نسبت به بقیه برتری دارد؛ اما ممکن است که اینطور نباشد. شاید به این معنی باشد که سرمایه در گردش در حال حاضر کم است.

عرضه در گردش اتریوم تقریباً شش برابر بیشتر از بیت کوین است، به همین دلیل است که قیمت آن کمتر از 1200 دلار برای هر ETH است در حالی که بیت کوین با 20000 دلار برای هر BTC معامله میشود.

عکس این موضوع نیز درست است؛ فقط به این دلیل که قیمت کریپتو پایین است نمیتوان گفت که پروژه ضعیف است، زیرا عرضه ممکن است بالا باشد. در واقع، ممکن است از نظر ارزش بازار جزء 20 ارز دیجیتال برتر باشد.

چگونه توکن سوزی باعث کاهش عرضه در گردش میشود؟

توکن سوزی میتواند باعث جهش قیمت کوینهای موجود شود زیرا منجر به کمتر شدن کوینهای در گردش میشود. عمل سوزاندن نشاندهنده حذف کوینها از چرخه با ارسال آنها به آدرس سوخته است.

آدرس سوزاندن اولین آدرس پیدایش در یک بلاکچین است. این آدرس جایی است که کوینها در صورتی که بخواهند از گردش خارج شوند، باید به آن ارسال شوند زیرا هیچکس کلید خصوصی آن را ندارد و نمیتوان آنها را بازیابی کرد.

پس از ارسال به آدرس سوزاندن، کاوشگرهای بلاک مانند Etherscan کاهش عرضه را تشخیص میدهند که معمولاً در افزایش قیمت منعکس میشود. پروژههایی مانند Shiba Inu با این روش عرضه خود را به میزان قابل توجهی کاهش دادند و باعث موفقیت پروژههای خود شدند.

عرضه کل چیست؟

عرضه کل ارز دیجیتال حداکثر مقدار کوین است و نشان دهنده حدی است که نمیتوان از آن فراتر رفت. کل عرضه هر رمزارزی در هاردکد، کد شده است که به این اشاره دارد که استخراج بیشتر از میزان تعیین شده، مجاز نیست.

به عنوان مثال، کل عرضه بیت کوین 21 میلیون است. بلاکچین بیت کوین در حال حاضر برای استخراج هر بلوک، 6 بیت کوین پاداش میدهد، اما از آنجایی که در قرایند هاوینگ، پاداشها به نصف کاهش مییابد، انتظار میرود کل عرضه در 100 سال آینده به طور کامل استخراج شود.

مقایسه عرضه در گردش با عرضه کل

عرضه در گردش با عرضه کل متفاوت است زیرا تمام کوینهایی که در بلاکچین فعال هستند را محاسبه میکند. بنیانگذار بیت کوین، ساتوشی ناکاموتو، بیش از 1 میلیون بیت کوین، معادل 20 میلیارد دلار در بازار فعلی در اختیار دارد. این کوینها بیش از 10 سال است که جابجا نشدهاند، اما همچنان بخشی از سرمایه در گردش محسوب میشوند.

افزایش ناگهانی عرضه کل میتواند آسیب قابل توجهی به یک پروژه وارد کند.

فروپاشی Terra یک نمونه از این موضوع است. برای تثبیت مجدد استیبل کوین الگوریتمی UST، تیم Terra مجبور شد LUNA جدیدی را برای پشتیبانی از نقدینگی استیبل کوین UST ایجاد کند. مجموع عرضه LUNA در عرض چند روز از 300 میلیون به 6.5 تریلیون افزایش یافت. به دلیل افزایش سریع عرضه، قیمت از 80 دلار به 0.0001 دلار که کسری از سنت است، کاهش یافت و ارزش پروژه را کاهش داد.

این خطر در مورد بیت کوین محتمل نیست، زیرا بازه تکمیل عرضه کل آن، بیش از 100 سال خواهد بود. خطر تورم برای کوینهای DeFi با قراردادهای هوشمند بیشتر است، بهویژه با باگهای ضرب کردن که باعث شده است که هکرهای زیادی در صحنه DeFi حضور داشته باشند.

یک مثال عالی دیگر در این زمینه، شیبا اینو است. با عرضه 550 میلیارد در گردش، قیمت هر کوین 0.0001 دلار شد. با این وجود، مارکت کپ همچنان نسبتاً بالا و 6 میلیارد دلار است.

وقتی عرضه در گردش به حداکثر عرضه میرسد، چه اتفاقی میافتد؟

اگر عرضه در گردش و حداکثر عرضه برابر باشد، به این معنی است که تمام کوینهای در گردش آزاد شدهاند. قیمت کریپتو بسته به شرایط بازار ممکن است بالا یا پایین برود، اما هیچ اتفاق مهمی رخ نخواهد داد.

به عنوان مثال، حداکثر عرضه در گردش لایت کوین برابر با 84 میلیون است؛ یعنی تمام LTC استخراج شده است. قیمت لایت کوین بر اساس شرایط بازار، در نوسان است. در طول بازار صعودی در سال 2021، LTC به بالاترین حد خود یعنی 386 دلار رسید و سپس به تدریج در بازار نزولی به 50 دلار کاهش یافت.

چگونه میتوان براساس عرضه در گردش تصمیمات سرمایهگذاری گرفت؟

برای سرمایهگذاری موفقیتآمیز در کریپتو، باید نسبت بین عرضه در گردش و کل را بررسی کرد. اگر بیش از 80 درصد کوینهای در گردش، آزاد شوند، محدوده dilution پایین میآید. اگر کمتر از 50 درصد کوینها در گردش آزاد شوند، سرمایهگذار در معرض خطر dilution و کاهش قیمت قرار میگیرد.

اگر سرمایه در گردش افزایش یابد، قیمت توکن دیگر از ارزش بازار پیروی نمیکند. فرض کنید عرضه بیت کوین را دو برابر کرده و به 42 میلیون میرساند. ارزش بازار ممکن است همان 380 میلیارد دلار باقی بماند، اما قیمت بیت کوین میتواند به 10000 دلار کاهش یابد، مگر اینکه دو برابر مقدار نقدینگی تزریق شده برای حفظ ارزش فعلی بازار وجود داشته باشد.

نکته: مطمئن شوید که پروژهای که در آن سرمایهگذاری کردهاید، کمتر از 50 درصد عرضه در گردش را نداشته باشد. با وجود اینکه ممکن است قیمت در کوتاه مدت افزایش یابد، dilution میتواند سود بالقوه را در چند سال آینده کاهش دهد.

تاثیر معیارهای مهم بازار کریپتو برای تصمیمگیری جهت ورود به بازار

عرضه در گردش و عرضه کل یک کریپتو، عوامل کلیدی تعیینکننده قیمت یک کریپتو هستند. این معیارها به سرمایهگذاران در مورد احتمال خطر dilution و افزایش قیمت اطلاع میدهد. به این ترتیب، دانستن چگونگی تصمیمگیری برای سرمایهگذاری براساس عرضه در گردش میتواند یکی از سودمندترین درسهای پایه برای معاملهگران مبتدی باشد. شما برای تحلیل یک ارز دیجیتال، به چه معیارهایی به جز عرضه در گردش توجه میکنید؟ در بخش نظرات، دیدگاه خود را بنویسید.

اولین نفری باشید که نظر خود را به اشتراک میگذارید!

اولین نفری باشید که نظر خود را به اشتراک میگذارید!

قیمت بیت کوین BTC

قیمت بیت کوین BTC قیمت اتریوم ETH

قیمت اتریوم ETH قیمت بایننس کوین BNB

قیمت بایننس کوین BNB قیمت تتر USDT

قیمت تتر USDT قیمت نات کوین NOT

قیمت نات کوین NOT قیمت پکس گلد PAXG

قیمت پکس گلد PAXG قیمت کاردانو ADA

قیمت کاردانو ADA قیمت پولکادات DOT

قیمت پولکادات DOT قیمت ترون TRX

قیمت ترون TRX قیمت ریپل XRP

قیمت ریپل XRP قیمت سولانا SOL

قیمت سولانا SOL قیمت اوالانچ AVAX

قیمت اوالانچ AVAX قیمت آربیتروم ARB

قیمت آربیتروم ARB قیمت پپه PEPE

قیمت پپه PEPE قیمت تون کوین TON

قیمت تون کوین TON