صفر تا ۱۰۰ استراتژی پله ای برای خرید و فروش ارز دیجیتال

آشنایی با استراتژی خرید پلکانی یا مارتینگل در بازار کریپتو. اهمیت استراتژی خرید پله ای ارز دیجیتال همراه مزایا، معایب و نکات موفقیت در آن.

تریدرهای حرفهای ارز دیجیتال به جای تکیه بر روند تغییرات قیمت و پرایس اکشن، سیاستهایی تحت عنوان استراتژی معاملاتی دارند. استراتژی خرید پلکانی یا Martingale یکی از معروفترین تکنیکها برای جبران ضرر و حتی کسب سود پس از خرید یک دارایی با قیمتی بالا است. مارتینگل روشی است که ریشه در قمار دارد و کارآمدی آن در بازارهای پرنوسان مانند ارز دیجیتال اثبات شده است. در این مقاله، استراتژی خرید پلکانی را با تمرکز بر بازار کریتو شرح داده و مزایا و معایب آن را بررسی میکنیم.

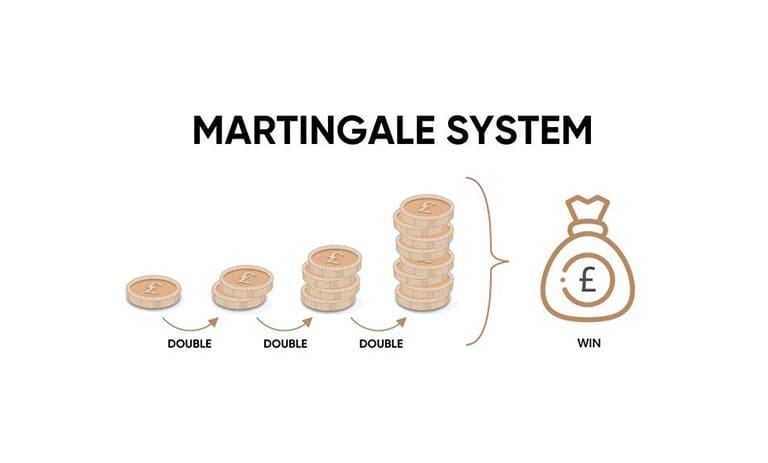

استراتژی مارتینگل چیست؟

بهطور خلاصه، استراتژی خرید پلکانی یا Martingale به معنای دو برابر کردن حجم معامله در پوزیشنهای ضررده بهمنظور جبران ضرر با روند صعودی بعدی است. منظور از پوزیشن ضررده، زمانی است که قیمت دارایی پس از خرید، کاهش مییابد. در این زمان، تریدر بر اساس تحلیلهای خود باید پیشبینی کند که آیا قیمت مجددا افزایش مییابد یا خیر؟ او پس از اطمینان از صعودی شدن قیمت دارایی موردنظر، با دو برابر کردن حجم معامله، میتواند ضرر خود را بهصورت پلکانی نصف کند. با تکرار این کار و به شرطی که بازار همچنان صعودی باشد، او پس از چند بار افزایش حجم معامله، حتی پیش از رسیدن قیمت به قیمت خرید اولیه، میتواند وارد موقعیت سود شود.

استراتژی خرید پلهای ارز دیجیتال به دلیل نوسانات نسبتا شدید این بازار، تبدیل به روشی محبوب برای جبران ضرر شده است. در حقیقت این تکنیک بر تئوری احتمال استوار است و در موقعیتهایی که احتمال معکوس شدن روند حداقل ۵۰ درصد است، کارآمد خواهد بود.

استراتژی خرید پلکانی، زمانی که معاملهگر از ترید اولیهی خود سود میکند نیز اجرا میشود. در این صورت، تریدر پس از هر معامله سودآور، مجددا با نصف کردن حجم اولیه، وارد موقعیت معاملاتی خواهد شد. نصف کردن حجم معامله در این روش، به دلیل کاهش ریسک از دست دادن یکبارهی سودهای جمعآوری شده با ضرری بزرگ در یک معامله است.

لازم به ذکر است که استراتژی خرید پلکانی را نمیتوان بهعنوان روشی برای مدیریت ریسک استفاده کرد. چراکه در عین نیاز به سرمایهی زیاد و احتمال مواجهه با روندهای بلندمدت نزولی میتواند به ضرر هنگفت نیز منجر شود. به همین دلیل، توصیه میشود از تکنیکهای مدیریت ریسک مانند استراتژی DCA در معاملات خود استفاده کنید.

مثالی از استراتژی خرید پلکانی

برای آشنایی با کارکرد استراتژی خرید پلکانی در بازار ارز دیجیتال، مثال زیر را در نظر بگیرید:

تصور کنید 100 ارز دیجیتال پولکادات را به قیمت دو دلار (۲۰۰ دلار در مجموع) خریداری کردهاید. پس از باز کردن موقعیت، قیمت پولکادات به ۱٫۸ دلار کاهش مییابد. تا اینجا و بر اساس محاسبهی زیر، ۲۰ دلار ضرر کردهاید.

بر اساس پیشبینیهای خود به این نتیجه میرسید که قیمت پولکادات صعودی خواهد شد. با افزودن یک پله خرید دیگر، حجم معاملهتان را دو برابر، یعنی ۲۰۰ پولکادات میکنید. اما قیمت مجددا از ۱٫۸ به ۱٫۷ دلار افت میکند. تا اینجا و بر اساس محاسبهی زیر، ۴۰ دلار ضرر کردهاید.

در مرتبهی سوم، باز هم بر اساس تحلیل خود معتقدید قیمت رشد خواهد کرد. بنابراین، حجم معاملهتان را دو برابر کرده و به ۴۰۰ پولکادات میرسانید. قیمت پولکادات صعودی شده و به ۱٫۸ دلار میرسد و شما بر حسب محاسبهی زیر، تمامی ضرر خود را جبران کردهاید.

از این مرحله به بعد، اگر باز هم حجم خرید ارز دیجیتال خود را به شرط صعودی ماندن قیمت افزایش دهید، حتی پیش از رسیدن قیمت به قیمت خرید اولیهتان، میتوانید سود کنید.

تاریخچه استراتژی خرید پلکانی

استراتژی مارتینگل برای اولین بار در قرن هجدهم میلادی در قمارخانههای فرانسه به کار گرفته شد. جالب است بدانید که ریاضیدان مشهور فرانسوی، پل پیر لویی (Paul Pierre Levy) در سال ۱۹۳۴ با مشاهده این روش در بین قماربازان، از آن در نظریه احتمال خود بهره برد. لویی نتیجه گرفت که با داشتن ثروت بینهایت، یک قمارباز در نهایت سود خواهد کرد. در سال ۱۹۳۹ نیز ژان ویل (Jean Ville) آماردان فرانسوی، تئوری مارتینگل را ابداع کرد. این تئوری، امروزه در آمار با جزئیات دقیق، توصیف شده و به کار میرود.

در قرن بیستم از استراتژی خرید پلکانی بهعنوان یک روش معاملاتی در بازارهای مالی نیز استفاده میشد. اما با پیدایش دو بازار فارکس و سپس ارز دیجیتال که نوسانات مناسبی دارند، محبوبیت بیشتری نزد تریدرها یافت. امروزه رباتهای ترید مارتینگل نیز توسعه یافتهاند که هر ربات، مخصوص خرید و فروش یک یا تعداد خاصی دارایی طراحی میشود.

مزایای خرید پله ای ارز دیجیتال

تریدرهای ارز دیجیتال از استراتژی خرید پلکانی در معاملات روزانه، کوتاهمدت یا حتی معاملات آپشن به وفور استفاده میکنند. سرمایهگذاری در رباتهای مارتینگل نیز در سالهای اخیر محبوب شده است. دلیل این محبوبیت، مزایایی است که در ادامه بررسی میکنیم.

حذف احساسات از معامله

یکی از اصول موفقیت در سرمایهگذاری و ترید ارز دیجیتال مدیریت احساسات است. استراتژی خرید پلکانی بر پایهی یک تئوری منطقی و ریاضی بنا شده و بهخوبی احساسات را از معاملات حذف میکند. بهخصوص زمانیکه قیمت ارز خریداریشده کاهش مییابد، آنچه به آن ترس از دست دادن یا FOMO گفته میشود، میتواند ضرر تریدر را بیشتر کند. اما استراتژی مارتینگل کمک میکند تا با تکیه بر سرمایهی باقیمانده، تحلیل تکنیکال و کمی صبر، تهدید را به فرصت تبدیل کرده یا حداقل ضرر خود را جبران کنید.

انعطاف پذیری بالا و سادگی

بسیاری از استراتژیهای معاملاتی ارز دیجیتال به امکاناتی که صرافی یا کارگزاری در اختیار کاربر قرار میدهد، وابسته هستند. بهعنوان مثال، میتوان به مقدار ضریب اهرم یا مارجین اشاره کرد. به همین دلیل در بسیاری از مواقع، تریدر به یک یا چند پلتفرم برای اجرای سیاستهای خود محدود میشود. اما استراتژی خرید پلکانی تنها به تصمیمات تریدر بستگی داشته و اختیار کامل معامله را به او میسپارد. از این تکنیک میتوان در خرید بیت کوین یا بسیاری از آلت کوینها در تمامی بسترهای معاملاتی استفاده کرد.

علاوه بر این، اجرای استراتژی مارتینگل، برخلاف بسیاری از استراتژیها، پیچیدگی تکنیکی خاصی ندارد. تنها کافیست به ابزارهای ابتدایی مانند حد ضرر و حد سود آشنا باشید. حتی برخی صرافیهای ارز دیجیتال مانند کوکوین و والکس، ساخت رباتهای مارتینگل سفارشیسازیشده با تعیین تنها چند فاکتور ساده را امکانپذیر کردهاند.

جبران ضرر در بازارهای نوسانی

مطابق نظریات آماری، استراتژی خرید پلکانی تا زمانی که سرمایهی کافی برای دو برابر کردن حجم معامله داشته باشید، شانس جبران ضرر و حتی سود با وجود افت قیمت را به شما میدهد. این استراتژی در روندهای نوسانی، دیر یا زود، نتایج مثبت خود را نشان خواهد داد. بسیاری، ارز دیجیتال را به دلیل نوسانات شدید آن حتی در روندهای بلندمدت، بهترین بازار مالی برای اجرای استراتژی مارتینگل میدانند.

معایب استراتژی خرید پله ای ارز دیجیتال

استراتژی خرید پلکانی روشی امیدوارکننده برای جبران ضرر است؛ اما مانند هر تکنیک دیگری، معایب و خطرات خود را نیز دارد که در ادامه به آنها میپردازیم.

خطر ضررهای تصاعدی

با توجه به لزوم دو برابر کردن حجم خرید در روندهای نزولی، این ریسک وجود دارد که پس از چند پله خرید، ضرر شما نیز تصاعدی شود. اگر در این مدت، بازار روند معکوس نشود یا در زمانهای نامناسب خریدهای خود را انجام دهید، خطر ضررهای هنگفت و از دست رفتن کل سرمایه، جدی است. حتی اگر با ۱۰ دلار معامله خود را شروع کرده باشید، پس از ۶ بار دو برابر کردن موجودی، شاید ۶۴۰ دلار از دست بدهید!

سود اندک یا متوسط

بهطورکلی، نسبت ریسک به پاداش استراتژی خرید پلکانی بالاست. بهویژه هرچه ضرر اولیهتان بیشتر باشد، به روندهای شدیدتر، طولانیتر و سریعتر صعودی برای جبران آن نیاز خواهید داشت. در نهایت نیز معمولا پس از چند بار دو برابر کردن حجم معامله، احتمالا یا تنها ضرر خود را پوشش دادهاید یا سود اندکی کسب کردهاید. این سود حداقلی، نسبت به زمان، استرس و سرمایهی صرفشده، ممکن است چندان مقرونبهصرفه نباشد.

نیاز به سرمایه اولیه زیاد

استراتژی خرید پلکانی، نیازمند داشتن سرمایه اولیه زیاد است. از این رو، بسیاری از مدیران مالی پیشنهاد میکنند که این روش را تنها با استفاده از سرمایهی مازاد خود اجرا کنید. از گذشته نیز مارتینگل روشی برای قماربازهای ثروتمند محسوب میشده است.

نکاتی برای موفقیت اجرای استراتژی خرید پلکانی

برای اجرای درست و اصولی استراتژی Martingale باید نکات زیر را در نظر بگیرید:

- پوزیشنهای معاملاتی خود را بر اساس تحلیل تکنیکال یا فاندامنتال باز کرده و از تکیه صرف به این روش برای جبران ضرر پرهیز کنید.

- پوزیشن معاملاتی را با نسبت پایین به کل سرمایه باز کنید. توصیه میشود حداقل پنج برابر حجم خرید اولیه را برای پوشش ضرر احتمالی به روش مارتینگل در حساب خود نگه دارید.

- کارمزد تراکنشها و اسپردها را در خریدهای با فواصل زمانی کوتاه در محاسبات خود لحاظ کنید.

- در هر بار خرید با دو برابر حجم اولیه، حد ضرر یا Stop Loss تعیین کنید.

- ارزی با نوسانات کافی و الگوی مناسب برای اجرای استراتژی خرید پلکانی انتخاب کنید. هرچه احتمال کاهش شدید ارزش دارایی در کوتاهمدت کمتر باشد، ریسک این روش پایینتر است.

- در روندهای صعودی، حد سود منطقی تعیین کنید. چرا که احتمال معکوس شدن روند و از بین رفتن یکبارهی سودهایاندک با یک ضرر بزرگ وجود دارد.

- فواصل زمانی تقریبا منظم برای دو برابر کردن حجم پوزیشن معاملاتی تعیین کنید.

استراتژی خرید پلکانی؛ از قمارخانه تا بازارهای مالی

شاید تصور کنید که ضرر حاصله یک معامله در بازارهای مالی با روندهای نزولی، دیگر قابلجبران نیست. اما علم احتمال با تئوری مارتینگل، عکس این را ثابت میکند. Martingale که در قرن هجدهم، روشی برای قمار در کازینوهای اروپا بود، امروزه به یک تئوری آماری و تکنیکی برای پوشش ضرر در معاملات بازارهای مالی، بهخصوص فارکس و ارز دیجیتال تبدیل شده است.

همانطور که در این مقاله گفتیم، استراتژی خرید پلکانی، شامل خریدهای پلهای در پی ضرر در یک معامله تا زمان معکوس شدن روند بازار است. روشی که در روندهای صعودی نیز بهمنظور کسب حداکثر سود به کار برده میشود. داشتن دانش کافی از تحلیل تکنیکال، به کارگیری روشهای مدیریت ریسک و توجه به نکاتی که در این مقاله گفتیم، از جمله شروط موفقیت در اجرای این استراتژی است. آیا شما تابهحال از استراتژی مارتینگل یا باتهای ترید Martingale استفاده کردهاید؟ تجربه خود را با ما به اشتراک بگذارید.

قیمت بیت کوین BTC

قیمت بیت کوین BTC قیمت اتریوم ETH

قیمت اتریوم ETH قیمت بایننس کوین BNB

قیمت بایننس کوین BNB قیمت تتر USDT

قیمت تتر USDT قیمت نات کوین NOT

قیمت نات کوین NOT قیمت پکس گلد PAXG

قیمت پکس گلد PAXG قیمت کاردانو ADA

قیمت کاردانو ADA قیمت پولکادات DOT

قیمت پولکادات DOT قیمت ترون TRX

قیمت ترون TRX قیمت ریپل XRP

قیمت ریپل XRP قیمت سولانا SOL

قیمت سولانا SOL قیمت اوالانچ AVAX

قیمت اوالانچ AVAX قیمت آربیتروم ARB

قیمت آربیتروم ARB قیمت پپه PEPE

قیمت پپه PEPE قیمت تون کوین TON

قیمت تون کوین TON