الگوی وایکوف چیست؟ معرفی متد Wyckoff در تحلیل تکنیکال

روش Wyckoff چیست؟ روش استفاده از الگوی وایکوف در تحلیل تکنیکال ارزهای دیجیتال، پیش بینی ارزش بیت کوین با متد وایکوف.

تحلیل تکنیکال یکی از رایجترین و البته سادهترین روشهای تحلیلی بازار ارزهای دیجیتال است که چه افراد مبتدی و چه کهنهکارها برای چیدن استراتژیهای معاملاتی خود از آن استفاده میکنند. تحلیل تکنیکال اما خود از چندین الگو و روش مختلف تشکیل شده که هر کدام از آنها اطلاعات خاصی از بازار را به معاملهگر گزارش میدهند. در این مقاله، ما قصد داریم درباره الگوی وایکوف (Wyckoff)، یکی از معتبرترین الگوهای تحلیل تکنیکال، صحبت کنیم و ببینیم چطور به کمک این الگو موقعیتهای خرید یا فروش را شناسایی کنیم. پس با ما تا انتهای این مقاله همراه باشید.

معرفی الگوی وایکوف (Wyckoff)

روش Wyckoff در برگیرنده گروهی از استراتژیها و اصول بر اساس نمودارهای شمعی است که توسط ریچارد وایکوف (Richard Wyckoff) اوایل دهه ۱۹۳۰ توسعه یافت و برای معاملهگران و سرمایهگذاران طراحی شد. این روش در ابتدا بر روی سهام متمرکز بود، اما اکنون در انواع بازارهای مالی اعمال میشود و نقش تعیینکنندهای در چینش استراتژی سرمایهگذاران دارد.

در حقیقت متد وایکوف یک رویکرد تحلیل تکنیکال است که به سرمایهگذاران کمک میکند تا تصمیم بگیرند چه سهامی را در چه زمانی بخرند. وایکوف هدف خود را از طراحی این روش این معرفی کرد که پولهای هوشمند یا همان پولهایی که تحت کنترل نهادهای سرمایهگذاری قرار دارند را ردیابی و به کمک الگوی نموداری قیمت مسیر آن را پیدا کند.

متد Wyckoff شامل مفاهیمی مانند چرخه بازار، قوانین بنیادی وایکوف و شماتیکهای این الگو است که در ادامه بهطور مفصل به توضیح هریک از این موارد میپردازیم.

۳ قانون بنیادی وایکوف

حال که قدری با الگوی وایکوف آشنا شدیم، وقت آن است تا به سراغ سه قانون بنیادی نظریه او برویم و بدانیم چطور بر اساس آنها استراتژی معامله بچینیم. توجه داشته باشید این قوانین برگرفته از مطالعات و تجربه ریچارد وایکوف در ترسیم نمودار بازار سهام است.

۱-قانون عرضه و تقاضا

اولین و مهمترین قانون از الگوی وایکوف که قصد داریم در مورد آن توضیح دهیم، قانون عرضه و تقاضا نام دارد. این قانون بیان میکند:

قیمتها زمانی که تقاضا بیشتر از عرضه باشد افزایش و زمانی که عرضه بیشتر از تقاضا باشد کاهش پیدا میکند.

البته همه میدانیم این قانون یکی از اساسیترین اصول بازارهای مالی است و به وایکوف منحصر نمیشود اما او بهنوعی این قانون را تفصیل داد که معاملهگران راحتتر بتوانند حرکات بازار را تشخیص دهند.

قانون عرضه و تقاضا را میتوان با سه معادله نشان داد:

- تقاضا > عرضه = افزایش قیمت

- تقاضا < عرضه = کاهش قیمت

- تقاضا = عرضه = عدم تغییر قیمت قابل توجه (نوسانات کم)

به بیان دیگر، به محض این که تقاضا از عرضه بیشتر شود معاملهگران شاهد صعودی شدن قیمتها و بالعکس آن نزولی شدن بازار خواهند بود. با این وجود، هیچ راه قطعی برای پیشبینی و تعیین دقیق عرضه و تقاضا از روی نمودار وجود ندارد و معاملهگران تنها میتوانند از ترکیب حجم معاملات و رفتار قیمتها تعادل میان عرضه و تقاضا در بازار را مورد بررسی قرار دهند.

۲-قانون علت و معلول

قانون دوم الگوی وایکوف معتقد است تفاوت بین عرضه و تقاضا تصادفی نیست و یک منطق زیربنایی یعنی گذراندن دورههای آمادهسازی پس از رویدادهایی خاص دارد. او برای توضیح این قانون از دو مفهوم انباشت و توزیع استفاده میکند و میگوید:

تراکم معمولا پس از یک دوره آمادهسازی، بهخصوص زمان رویدادهای اقتصادی ویژه، اتفاق میافتد. در این مرحله یک دوره انباشت (علت) در نهایت منجر به یک روند صعودی (معلول) میشود و در مقابل، در یک دوره توزیع (علت) کاهش قیمت اتفاق میافتد و قیمتها نزولی میشوند.

این قانون به وایکوف کمک کرد تا روشهایی را برای تعریف اهداف تجاری بر اساس دورههای انباشت و توزیع ایجاد کند. این امر همچنین به او اجازه داد تا گسترش احتمالی یک روند بازار را پس از خروج از یک منطقه ادغام یا محدوده معاملاتی (TR) تخمین بزند.

۳-قانون تلاش و نتیجه

سومین و آخرین قانون بنیادی Wyckoff بیان میکند تغییراتی که در قیمتها اتفاق میافتد در نتیجه اقدامات و تلاشهایی است که در حجم معاملات رخ میدهد. این یعنی زمانی که حجم معاملات با قیمت همخوانی داشته باشد احتمال بیشتری دارد که روند فعلی حفظ شود؛ اما از سوی دیگر، اگر حجم معاملات و قیمتها بهطور قابل توجهی با هم تفاوت داشته باشند روند بازار متوقف میشود یا تغییر جهت میدهد.

برای این که بهتر متوجه این قانون شوید، اجازه دهید تا یک مثال بزنیم. ارز دیجیتال بیت کوین را در نظر بگیرید که پس از ریزش شدید و دوره نزولی طولانی مدت وارد فاز تراکم شده و حجم معاملات بالایی دارد، اما دقت کنید که دیگر قیمت بیت کوین نزولی نیست. در این مرحله، افزایش حجم معاملات نشاندهنده اقدامات مهم اما حرکت خنثی بیت کوین بیانگر اقدامات جزئی است. بدین ترتیب میبینیم قیمت و حجم معاملات همخوانی ندارند و به همین دلیل میتوانیم پیشبینی کنیم روند فعلی بهزودی پایان مییابد و با تغییر جهت، روند صعودی در پیش خواهد بود.

چرخه بازار در متد وایکوف

پیش از این کمی درباره چرخه بازار در نظریه Wyckoff صحبت کردیم اما از آنجا که این مفهوم نیز یکی از پایههای اساسی در این الگو بهشمار میرود، بیاید تا کمی دقیقتر به آن بپردازیم. نظریه چرخه بازار بهنوعی از الگوی وایکوف پشتیبانی کرده و چگونگی و چرایی حرکت سهام و سایر اوراق بهادار را مشخص میکند.

این مفهوم بر اساس مشاهدات وایکوف از عرضه و تقاضا و اینکه قیمت اوراق بهادار در یک الگوی چرخهای از چهار مرحله متمایز حرکت میکند ریشه گرفته است. سرمایهگذاران و معاملهگران میتوانند از چرخه بازار Wyckoff برای شناسایی جهت بازار، احتمال برگشت بازار و زمانی که سرمایهگذاران بزرگ یا همان نهنگها در حال جمع آوری و فروش هستند استفاده کنند.

چرخه بازار شامل چهار مرحله است که عبارتند از:

- انباشت (accumulation)

- نشانهگذاری (mark up)

- توزیع (distribution)

- کاهش ارزش (markdown)

هر کدام از این فازها نشاندهنده رفتار معاملهگران هستند و میتوانند جهت حرکت آتی قیمت سهام را بهنوعی پیشبینی کنند. برای این که مفهوم چرخه بازار سادهتر درک شود، وایکوف به معاملهگران پیشنهاد کرد طوری به بازار نگاه کنید که انگار یک نهاد واحد به نام مرد نامرئی (Composite Man) آن را کنترل میکند.

مفهوم مرد نامرئی در الگوی وایکوف

مرد نامرئی یا Composite Man یک ایده تخیلی است که پشت صحنه بازار مینشیند و قیمتها را کنترل یا دستکاری میکند. مرد نامرئی میتواند سرمایه شما را بهطور کل نابود کند اما در صورتی که بتوانید احساسات او را بهخوبی بشناسید، میتواند شما را به سودهای کلان نیز برساند. مرد نامرئی را این روزها ما به نام نهنگهای بازار نیز میشناسیم و میدانیم به سرمایهگذارانی گفته میشود که با خرید یا فروش داراییهای کلان بهنوعی جهت حرکت بازار را تعیین میکنند.

حال بیاید ببینیم طبق مراحل چرخه بازار، مرد نامرئی چطور روند بازار را کنترل میکند:

مرحله ۱: انباشت (تراکم)

اولین مرحله از چرخه بازار در الگوی وایکوف، انباشت است. در این مرحله مرد نامرئی تلاش میکند تا پیش از سایر معاملهگران شروع به انباشت دارایی کند. در این مرحله اگرچه ما شاهد فشار خرید خواهیم بود، اما قیمتها تقریبا ثابت هستند. تشخیص فاز انباشت برای معاملهگران اهمیت بسیاری دارد؛ زیرا آنها میتوانند با استفاده از حجم معاملات و قیمت، موقعیت مناسب خرید را پیدا کنند.

مرحله ۲: روند صعودی

زمانی که مرد نامرئی بهاندازه کافی دارایی ذخیره و فشار فروش کاهش پیدا کرد، شروع به بالا بردن روند بازار میکند. بدین ترتیب با صعودی شدن روند توجه سرمایهگذاران بسیاری جلب میشود و تقاضا در بازار افزایش مییابد. به این نکته توجه داشته باشید که یک روند صعودی ممکن است چندین فاز انباشت، یا نام دیگر آن انباشت مجدد، را نیز تجربه کند که پیش از آغاز روند صعودی، باعث تثبیت قیمتها میشود. در نهایت، با بالا رفتن بازار سرمایهگذاران بیشتری به خرید ترغیب میشوند و سپس با حداکثر شدن خریدارها، تقاضا از عرضه پیشی میگیرد.

مرحله ۳: توزیع

در مرحله توزیع، مرد نامرئی یا همان نهنگ بازار، پس از این که به سود مورد نظر خود رسید شروع به توزیع داراییهای خود میکند. داراییهای جمعآوری شده در این مرحله، به افرادی که تازه وارد بازار شدهاند و تصور میکنند همچنان به روند صعودی خود ادامه میدهد فروخته میشود.

این مرحله تا زمانی که تقاضا در بازار وجود داشته باشد ادامه مییابد. همانطور که گفتیم در این مرحله بسیاری از معاملهگران به اشتباه تصور میکنند که فاز صعودی ادامه دارد اما واقعیت این است که مرد نامرئی از بازی خارج شده و بازار به سمت نزولی شدن پیش میرود.

مرحله ۴: روند نزولی

با گذر از مرحله توزیع، بازار بهسرعت نزولی میشود. همانطور که در مرحله قبل گفتیم مرد نامرئی بههمراه داراییهایش از بازی خارج شده و میخواهد بازار را پایین بکشد. در نهایت عرضه بسیار بیشتر از تقاضا شده و روند نزولی بر بازار حاکم میشود. مشابه روند صعودی، این روند نیز ممکن است دارای مراحل توزیع مجدد باشد.

این مرحله میتواند برای معاملهگران تازهکار قدری خطرناک باشد و تلههای گاوی آنها را به دام بیاندازد. پس از این که بازار خرسی پایان یافت، مرحله انباشت جدیدی آغاز خواهد شد.

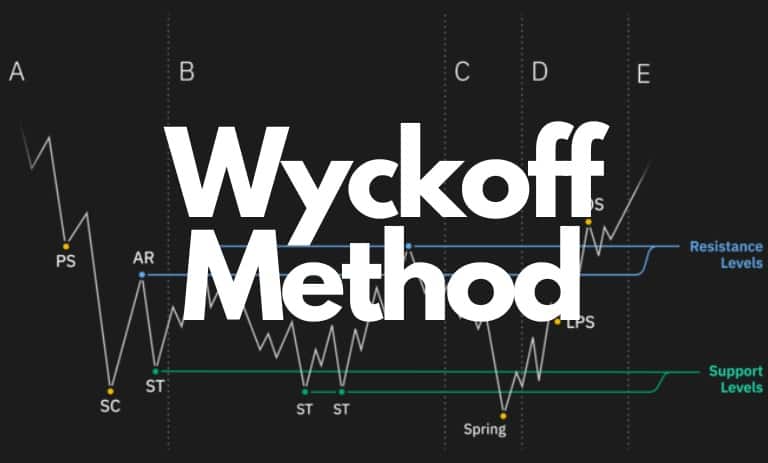

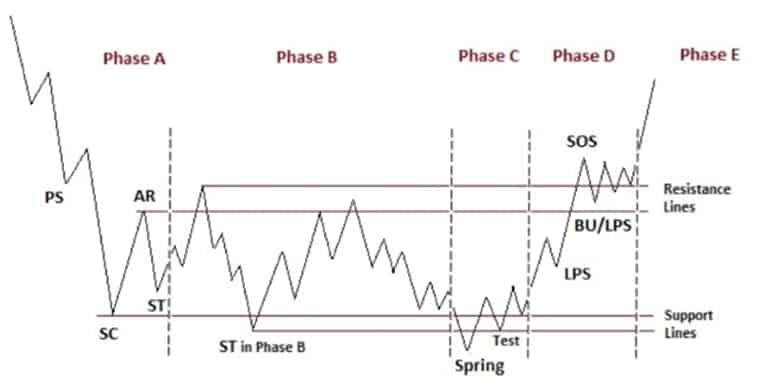

شماتیک کلی الگوی وایکوف

بخشهای توزیع و انباشت که تا به اینجا در مورد آنها صحبت کردیم، رایجترین و معتبرترین بخشهای روش wyckoff در تحلیل ارزهای دیجیتال بهشمار میروند. در ادامه ما قصد داریم تا شماتیکهایی را به شما معرفی کنیم که این دو فاز را به مراحل کوچکتر تبدیل میکنند؛ بدین ترتیب شما میتوانید درک بهتری از الگوی وایکوف داشته باشید و آن را در استراتژی و تحلیلهای خود به کار ببرید.

شماتیک مرحله انباشت

فاز A

در فاز A از مرحله انباشت، با کم شدن نیروی فروش در بازار شدت روند نزولی نیز کاهش مییابد. در این مرحله همچنین شاهد افزایش حجم معاملات نیز خواهیم بود. در فاز A معمولا یک نقطه PS یا Preliminary Support دیده میشود که نشان میدهد تعدادی خریدار اولیه پیدا شده اما هنوز شمار آنها به قدری نرسیده که بتوانند روند نزولی را متوقف کنند.

بعد از نمایان شدن نقطه PS، خریداران اولیه متوجه میشوند قادر به بازگرداندن روند بازار نیستند و عقبنشینی میکنند. با ریزش دوباره بازار، نقطه SC یا Selling Climax به وجود میآید. پس از این سقوط شدید که با کندلهای بزرگ همراه است، بازار از نقطه SC بهطور خودکار و خیلی سریع صعودی میشود و به نقطه AR یا The Automatic Rally میرسد.

در نهایت نقطه تست ثانویه یا ST زمانی پدیدار میشود که بازار در نزدیکی ناحیه SC بار دیگر ریزش کرده باشد و بدین ترتیب آزمایش میکند که آیا روند نزولی واقعا به پایان رسیده یا خیر. در این قسمت به این نکته توجه داشته باشید که ST اغلب در رابطه با SC قیمتی پایینتر را تشکیل میدهد، اما ممکن است همیشه اینطور نباشد.

فاز B

مطابق آنچه در قانون علت و معلول Wyckoff گفتیم، فاز B را میتوانیم به عنوان علتی در نظر بگیریم که به یک معلول منتهی میشود. این فاز در حقیقت نوعی از تثبیت قیمت است که نهنگها در آن در حال انباشت داراییها هستند. در این مرحله بازار تمایل دارد تا دائما سطوح حمایت و مقاومت را تست کند و به این ترتیب باید انتظار نوسانات بسیاری را به همراه سقفهای بالاتر یا کفهای پایینتر از نقاط PS و SC را داشته باشیم.

فاز C

مرحله C که بهعنوان یک فاز انباشت معمولی شناخته میشود، معمولا در برگیرنده چیزی است که به اصطلاح به آن فنر یا Spring میگویند. فنر معمولا آخرین تله خرسی پیش از شروع کفهای بالاتر نیز شناخته میشود. در طول فاز C، مرد نامرئی مطمئن میشود افرادی که قصد فروش دارایی خود را داشتهاند، آن را فروخته و عرضه چندانی در بازار باقی نمانده است. در این زمان، فنر معمولا باعث گمراه شدن معاملهگران و سرمایهگذاران میشود و کاری میکند تا آنها از بازار خارج شوند. Spring همچنین پایینترین نقطهای خواهد بود که میتوانید وارد معاملات یک ارز شوید و پس از آن بازار صعودی میشود.

فاز D

پیرو قانون دوم وایکوف، فاز D نیز رابطه علت و معلول را نشان میدهد و بین دو مرحله C (انباشت) و مرحله E (شکست قیمت رنج) قرار دارد. در فاز D ما معمولا شاهد افزایش چشمگیر در حجم معاملات هستیم. در این مرحله آخرین کف حمایتی شکل میگیرد و سپس یک کف حمایتی بالاتر که نقطه LPS نام دارد در بازار ایجاد میشود. با این کار نقطههای مقاومتی گذشته تبدیل به حمایت جدید شده و نقطههای تقویتی SOS را شکل میدهند.

فاز E

در پایان، آخرین مرحله از از الگوی انباشت فاز E نام دارد. در این مرحله از آنجا که تقاضا در بازار بیشتر شده، یک شکست قیمتی واضح از بازههای معاملاتی رخ میدهد. در نهایت زمانی که بازه معاملاتی بهطور موثر شکسته شود، مرحله نهایی E رخ میدهد و بازار صعودی میشود.

شماتیک توزیع

شماتیک توزیع دقیقا در جهت مخالف انباشت رخ میدهد و نواحی حمایتی به مقاومت تبدیل میشوند. بنابراین برای جلوگیری از گزافهگویی در مقاله از توضیح دوباره این موضوع خودداری میکنیم.

روش ۵ مرحله ای وایکوف

تا به اینجای مقاله، آنچه لازم بود درباره نظریه Wyckoff بدانیم را با هم خواندیم. اما اکنون مسئلهای مهمتر یعنی استفاده از این نظریه در تحلیلها و معاملات پیش روی ما است. برای این که تریدرها بتوانند از این الگو استفاده کنند، وایکوف خلاصهای از اصول را در پنج قدم توضیح داده است. این پنج مرحله از سرمایهگذاری عبارتند از:

۱-تشخیص روند بازار

روند کلی بازار و جهت آینده آن را تعیین کنید. ارزیابی کنید آیا عرضه و تقاضا نشاندهنده این است که بازار در موقعیتی قرار میگیرد که به سمت بالا یا پایین حرکت کند یا خیر؟

۲-انتخاب ارز دیجیتال قدرتمند و با پشتوانه

برای معامله بهتر است رمزارزی را انتخاب کنید که از یک روند پیروی میکند. ارزهایی که در دوران صعود قدرت بیشتری و در دوران رکود ضعف کمتری نسبت به بازار دارند انتخابهای مناسبتر و کم ریسکتری خواهند بود.

۳-یافتن علت کافی برای ورود

وقتی یک ارز را انتخاب کردید، به دنبال علت برای ورود به آن بگردید. بهتر است زمانی وارد معامله شوید که ارزها در حال انباشت هستند (یا در حال توزیع اگر در حال فروش هستید) بدین ترتیب مطمئن خواهید شد که پتانسیل افزایش قیمت را دارند و به شما سود میدهند.

۴-تشخیص امکان تغییر روند

تصمیم بگیرید که آیا سهام آماده حرکت است یا خیر. قیمت و حجم ارز انتخابی خود و رفتار کلی بازار را بررسی کنید. قبل از گرفتن موقعیت، مطمئن شوید که نتیجهگیری شما معتبر و رمزارز مورد نظر انتخاب خوبی است.

۵-تعیین زمان مناسب برای ورود

در مرحله آخر باید ارز را در مقایسه با بازار کل بسنجید. اگر تشخیص دهید که بازار رشد خواهد کرد، سهامی را که انتخاب کردهاید، خریداری کنید و اگر تحلیل شما بیانگر سقوط بازار است، ارز را بفروشید.

آیا الگوی وایکوف معتبر است؟

اگر بخواهیم با شما روراست باشیم، باید بگوییم بازار ارزهای دیجیتال را نمیتوانیم در هیچ تحلیل و الگوی قطعی بگنجانیم؛ زیرا بازار میتواند هر لحظه تحت تاثیر رویدادهای خارجی تغییر روند دهد و تمامی تحلیلها را به هم بریزد. حتی ممکن است فاز انباشت یا توزیع بیشتر از انتظار طول بکشد و بازار درجا بزند. اما با همه اینها، نظریههایی مانند الگوی وایکوف طیف گستردهای از تکنیکهای قابل اعتماد را ارائه میدهد که بر اساس تئوریها و اصول بسیاری بیان شده است. بدین ترتیب باید بگوییم نه تنها روش Wyckoff بلکه هیچ روش دیگری توانایی پیشبینی کاملا دقیق بازار ارزهای دیجیتال را ندارند و فقط بازار را کمی پیشبینیپذیرتر میکنند.

الگوی وایکوف؛ قدیمی ترین استراتژی حاکم بر بازار

نظریه وایکوف را باید یکی از قدیمیترین تئوریهای بازار سهام و ارزهای دیجیتال بدانیم که به دلیل پیشبینیهای نزدیک به واقعیتی که داشته، توانسته برای بیش از ۱۰۰ سال جایگاه خود را حفظ کند و امروز بهعنوان یک شاخص تحلیل تکنیکال شناخته شود. به کمک نظریه Wyckoff، سرمایهگذاران میتوانند روندهای بازار را درک و حتی جهت حرکت آینده آن را تا حد قابل قبولی پیشبینی کنند. بنابراین نهتنها از سرمایه خود حفاظت میکنند، بلکه با تشخیص موقعیتهای خرید و فروش مناسب، سود مورد نظر خود را از بازار بهدست خواهند آورد.

اولین نفری باشید که نظر خود را به اشتراک میگذارید!

اولین نفری باشید که نظر خود را به اشتراک میگذارید!

قیمت بیت کوین BTC

قیمت بیت کوین BTC قیمت اتریوم ETH

قیمت اتریوم ETH قیمت بایننس کوین BNB

قیمت بایننس کوین BNB قیمت تتر USDT

قیمت تتر USDT قیمت نات کوین NOT

قیمت نات کوین NOT قیمت پکس گلد PAXG

قیمت پکس گلد PAXG قیمت کاردانو ADA

قیمت کاردانو ADA قیمت پولکادات DOT

قیمت پولکادات DOT قیمت ترون TRX

قیمت ترون TRX قیمت ریپل XRP

قیمت ریپل XRP قیمت سولانا SOL

قیمت سولانا SOL قیمت اوالانچ AVAX

قیمت اوالانچ AVAX قیمت آربیتروم ARB

قیمت آربیتروم ARB قیمت پپه PEPE

قیمت پپه PEPE قیمت تون کوین TON

قیمت تون کوین TON