ضریب بتا چیست؟ بررسی کاربرد ضریب بتا در بازار ارز دیجیتال

ضریب بتا ابزاری برای ارزیابی ریسک و نوسان ارزهای دیجیتال است. در این مقاله والکس آموزش میدهیم که چطور میتوان از آن استفاده کرد.

ضریب بتا (Beta Coefficient) یکی از ابزاری است که با استفاده از آن میتوان میزان نوسانات یک ارز دیجیتال را محاسبه کرد و تصمیم درستتری در مورد سرمایهگذاریها و نحوه مدیریت ریسک مالی گرفت. ضریب بتا اگر برای یک ارز دیجیتال بالاتر از عدد ۱ تعریف شود، یعنی ریسک سرمایهگذاری روی آن نسبت به کل بازار بیشتر است و بالعکس.

محاسبه این ضریب و استفاده از آن میتواند سرمایهگذاران را از افتادن در دام ریسکهای شدید دور کند.

مفهوم ضریب بتا

بتا (β) ضریبی از نوسانات یا ریسک سیستماتیک اوراق بهادار یا ارزهای دیجیتال است. این ضریب معمولاً بهعنوان یک ابزار مکمل برای مدیریت سرمایه در ارز دیجیتال و سایر بازارهای مالی در نظر گرفته میشود. این معیار مشخصاً در حوزه ارزهای دیجیتال، ریسک رمزارز مورد نظر را با کل بازار مقایسه میکند و معمولاً در بازار رمزارزها، نسبت به بیت کوین سنجیده میشود. برای مثال، اگر بتای یک ارز دیجیتال بالاتر از ۱.۰ باشد، باید آن را بهعنوان یک دارایی دیجیتال با نوسان بالاتر از بیت کوین در نظر گرفت.

بتا همچنین در مدل قیمتگذاری داراییهای سرمایهای یا CAPM هم مورد استفاده قرار میگیرد و رابطه بین ریسک سیستماتیک و بازده مورد انتظار را برای انواع داراییها ارائه میدهد. مدل قیمتگذاری CAPM معمولاً بهعنوان روشی برای قیمتگذاری اوراق بهادار پرخطر و برای محاسبه ریسک و هزینه سرمایه آنها در نظر گرفته میشود. بتا در رابطه با مفاهیم ارزهای دیجیتال هم دارای همان کاربردهایی است که در بازار سهام دارد و میتوان با رعایت همان شیوهها ریسک داراییهای دیجیتال را محاسبه کرد.

ضریب β چگونه تعیین میشود؟

وقتی که از ضریب بتا برای یک ارز دیجیتال استفاده میشود، عملاً میتوان نوسان قیمتی هر ارز را در مقام مقایسه با ریسک سیستماتیک کل بازار بهدست آورد. از نظر آماری، شیب خط نوسانات را میتوان از طریق رگرسیون نقاط و با استفاده از بتا بهدست آورد. در نهایت، وقتی رگرسیون هر نقطه بهدست میآید، میتوان بازده یک ارز دیجیتال در برابر بازده کل بازار را به ازای هر نقطه تفسیر کرد. بتای هر ارز دیجیتال با توجه به محاسبه مقادیر زیر بهدست خواهد آمد:

· Rm: بازده کل بازار

· Re: بازار یک ارز دیجیتال

· کوواریانس: نحوه تغییر در بازده یک ارز دیجیتال که به تغییر در بازده کل بازار بستگی دارد

· واریانس: تعریف اینکه دادههای بازار تا چه اندازه از مقدار میانگین آنها فاصله دارند

با در نظر گرفتن ضریب بتا میتوان درک کرد که ارز دیجیتال در جهت درستی قرار گرفته است و آیا در موقعیت مناسبی برای سرمایهگذاری قرار دارد یا خیر. برای اینکه بتوان درک درستی از کارکرد بتا و جلوگیری از ضرر در معامله ارز دیجیتال داشت، باید مفهوم انواع ریسکهای موجود در بازار را هم بررسی کنیم.

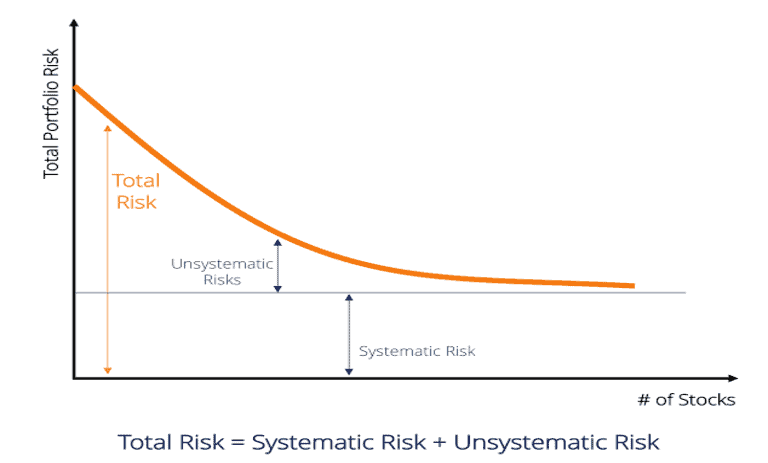

بررسی مفهوم ریسک سیستماتیک و غیر سیستماتیک

متخصصین حوزه کنترل ریسک معاملات در بازار های مالی، ریسک غیر سیستماتیک را بهعنوان «ریسک ویژه سهام» (stock specific risk) و ریسک سیستماتیک را بهعنوان «ریسک عمومی بازار» (general market risk) توصیف میکنند. بهعبارت سادهتر اگر فقط یک سهام یا یک ارز دیجیتال در سبد دارایی خود داشته باشیم، بازده آن سهام یا ارز دیجیتال ممکن است که در مقایسه با میانگین سود یا زیان کل بازار بسیار متفاوت باشد. میانگین سود یا زیان کل بازار که با شاخصهایی مثل S&P 500 اندازهگیری میشود، مبنای اصلی بهدست آوردن ریسکهای سیستماتیک و نهایتاً ضریب بتا است.

یکی از روشهایی که سرمایهگذاران با استفاده از آن قادر به کاهش دادن ریسک غیر سیستماتیک هستد، تنوع بخشیدن به سبد سهام یا داراییهای دیجیتالشان است. ریسک سیستماتیک هم ریسکی اساسی است که کل بازار را تحت تاثیر قرار میدهد. تغییرات بزرگ در متغیرهای کلان اقتصادی مثل نرخ بهره، تورم، تولید ناخالص داخلی یا تاثیر ارزهای خارجی از جمله مواردی هستند که بر بازار تاثیر میگذارند و نمیتوان از آنها اجتناب کرد. در نهایت این ضریب بتا است که ریسک سیستماتیک را با نوع غیر سیستماتیک آن و با در نظر گرفتن نرخ بازده هرکدام مرتبط میکند.

بحران مالی سال ۲۰۰۸ که سیستم بانکی ایالات متحده را مورد هدف قرار داد، نمونهای برجسته و مثالزدنی از یک ریسک سیستماتیک است. در چنین شرایط سهمگینی، هیچ مقداری از تنوع دیگر نمیتواند مانع از دست رفتن ارزش سرمایهگذاران در پرتفوی سهامشان شود. ریسک سیستماتیک معمولاً بهعنوان ریسک غیرقابل تنوع هم شناخته میشود.

نوع دیگری از ریسکهای مرتبط با ضریب بتا، ریسک غیر سیستماتیک است که بهعنوان ریسک متنوع هم شناخته میشود. برای مثال، اقدام خطرناک شرکت LL در سال ۲۰۱۵ از نمونههای بارز این نوع ریسک است. شرکت LL محصولات چوبی خود را با مقادیر بسیار خطرناک فرمالدئید فروخته بود که در نهایت به یک رسوایی بسیار فضاحتبار منجر شد؛ چرا که این ریسک تنها مختص همین شرکت بود. ریسک غیر سیستماتیک را میتوان تا حد قابل توجهی با ایجاد تنوع کاهش داد.

کاربرد ضریب بتا برای سرمایهگذاران

سرمایهگذاران معمولاً از بتا برای اندازهگیری میزان ریسکی که یک سهام به پرتفوی آنها اضافه میکند، بهره میگیرند. بدیهی است که اگر ریسک بازار ناچیز باشد، ریسک خاصی هم وارد سبد پرتفوی نخواهد شد؛ البته این نکته را هم نباید از یاد برد که ریسک کم بازار باعث افزایش پتانسیل بازدهی سهام هم نمیشود. برای اطمینان از بهکارگیری معیار مناسب در جهت مقایسه سهام یا ارز دیجیتال، معمولاً شاخصی با عنوان R-squared را بررسی میکنند. شاخص R-squared یک ابزار برای اندازهگیری آماری است که درصد تحرکات تاریخی قیمت ارزهای دیجیتال یا سهام را نشان میهد.

برای درک بهتر این مسئله به سراغ مثالی میرویم که توسط رسانه Investopedia ارائه شده است. در این مثال، صندوق سرمایهگذاری در بورس یا همان ETF طلا مثل سهام طلای SPDR با نماد GLD با نحوه عملکرد شمش طلا ارتباط معناداری دارد. در چنین شرایطی، صندوق سرمایهگذاری طلا در رابطه با شاخص S&P 500 دارای ضریب بتا و مقدار R-squared کمتری است.

معرفی همه حالات ضریب بتا

بتا تنها به مقادیر بالای یک و پایین یک محدود نمیشود و در حالت کلی، ۴ شکل متفاوت دارد. هرکدام از ۴ حالت بتا که پس از محاسبه بهدست میآیند، دارای معنای خاصی هستند و با توجه به تفسیر آنها باید برای خرید یا سرمایهگذاری ارزهای دیجیتال، سهام یا اوراق بهادار اقدام کرد. در ادامه به هر ۴ حالت اشاره خواهیم کرد.

بتا منفی و همبستگی معکوس

بعضی از سهام یا ارزهای دیجیتال دارای بتای منفی هستند. بتای -۱.۰ به این معناست که سهم یا ارز دیجیتال مورد نظر با معیار بازار، طبق قاعده ۱:۱ همبستگی معکوس دارند. بهعبارت سادهتر، سهم یا ارز دیجیتالی که دارای بتای منفی است، میتواند بهعنوان حالتی برعکس یا اصطلاحاً آیینهای از روندهای معیار تعریف شود.

بتا کمتر از یک

زمانی که ضریب بتا کمتر از یک بهدست بیاید، یعنی ریسک یا نوسان قیمتی یک ارز دیجیتال یا یک سهام از ریسک یا نوسان کل بازار کمتر است. اگر سهام یا ارز دیجیتالی که دارای بتای کمتر از یک است، در سبد سرمایهگذاری قرار بگیرد، ریسک کل داراییها کاهش خواهد یافت. معمولاً سهام اکثر شرکتهای سودمند دارای بتای کمتر از یک هستند؛ چرا که آنها همیشه تمایل دارند تا نسبت به نوسانات کل بازار، تحرکات کمتری داشته باشند.

بتا برابر با ۱ و همبستگی شدید

اگر سهام یا ارز دیجیتال دارای بتای ۱.۰ باشد، نشاندهنده آن است که نوسان قیمت آن بهشدت با نوسانات بازار دارای همبستگی است. بهعبارت دیگر، سهام یا ارز دیجیتال دارای ضریب بتا یک، دارای ریسک سیستماتیک است. با تمامی این اوصاف، محاسبه مولفه بتا نمیتواند باعث تشخیص ریسکهای غیر سیستماتیک شود. ضمناً اضافه کردن سهام یا ارز دیجیتال دارای بتای یک به سبد داراییها هیچ تاثیری در افزایش ریسک ندارد؛ همچنین نباید انتظار بازدهی مازاد از پرتفوی را داشت.

ضریب بتا بیشتر از یک

اگر در حین محاسبات، اندازه بتا بیشتر از مقدار یک باشد، به این معناست که نوسان قیمتی اوراق بهادار یا ارز دیجیتال از نوسان کل بازار بهصورت تئوریک دارای ثبات کمتری است. برای مثال، اگر بتای یک سهام یا ارز دیجیتال برابر با ۱.۷ باشد، از لحاظ تئوریک، اینطور تصور میشود که نوسان قیمتی آن حدوداً ۲۸.۳ درصد از نوسان بازار بیشتر است. سهام مربوط به شرکتهای فناوری و سایر سازمانهای اینچنینی تمایل دارند تا سهام داشته باشند که ضریب بتا آنها بیشتر از یک باشد. درست است که بتای بالای یک باعث افزایش ریسک در کل سبد داراییها میشود، اما احتمال این مسئله هم وجود دارد که بازده مورد انتظار افزایش یابد و سود قابل توجهی حاصل شود.

ضریب بتا، از تئوری تا واقعیت

تئوری مربوط به مولفه بتا همواره از دیدگاه آماری و توزیع نرمال به دنیای بازده سهام و ارز دیجیتال نگاه میکند. این در حالی است که بازارهای مالی در نقطهای فراتر از مفاهیم آماری دچار تغییروتحول میشوند و تئوری بتا از این منظر کمی عقب مانده است. در دنیای واقعی معاملات، عامل بازده همیشه بهصورت معمولی و نرمال توزیع نمیشود. در نتیجه، آنچه که بر اساس ضریب بتای محاسبهشده تفسیر میشود، در دنیای واقعی همیشه درست از آب در نمیآید.

در دنیای واقعی معاملات و بازارهای مالی، یک سهام یا ارز دیجیتال با بتای بسیار پایین میتواند نوسانات قیمتی کمتری داشته باشد و در عین حال در یک روند نزولی و بلندمدت هم قرار بگیرد. از جنبه علمی و آماری، سهام یا ارز دیجیتال با بتای پایین که روند نزولی قیمت را هم در پیش گرفته است، تاثیری در بهبود عملکرد سبد داراییها ندارد. با تمامی این اوصاف، اضافه کردن سهام یا ارز دیجیتال با روند نزولی و بتای پایین، فقط در یک حالت ریسک پرتفوی را کم میکند که سرمایهگذار، ریسک را با پارامترهای نوسان تعریف کند.

همچنین، یک سهام با مقدار ضریب بتا بالا که در جهت صعودی قیمت حرکت میکند، هم باعث افزایش ریسک پرتوی میشود و هم میتواند سودهایی را هم برای سبد سهام به ارمغان بیاورد. برجستهترین نکته در مورد سرمایهگذاری این است که سرمایهگذار علاوه بر استفاده از ضریب بتا از عوامل فنی هم برای ارزیابی ارزش سهام یا ارز دیجیتال بهره بگیرد.

محدودیتهای بتا

ضریب β اطلاعات کاربردی و مفیدی را برای ارزیابی یک سهام یا ارز دیجیتال در اختیار سرمایهگذار قرار میدهد، اما با این اوصاف، دارای محدودیتهایی هم است. بتا در تعیین ریسکهای کوتاهمدت اوراق بهادار، سهام و مخصوصاً ارزهای دیجیتال، کاربرد بسیار زیادی دارد. سرمایهگذار میتواند برای محاسبه ریسک و تحلیل نوسانات قیمتی یک ارز دیجیتال یا سهام از بتا و تفاسیر آن بهرهمند شود. اما وقتی که صحبت از ریسکهای بلندمدت و دادههای تاریخی میشود، دیگر نمیتوان روی قابلیتهای بتا حساب خاصی باز کرد و باید پیشبینی تحرکات قیمتی داراییها را با ابزار دیگری سنجید.

ضریب β یک ابزار همهکاره نیست!

بسیاری از کارشناسان حوزههای مالی و دنیای کریپتوکارنسی بر این باور هستند که بتا اطلاعات مفیدی را در مورد ریسک ارائه میدهد، اما بهتنهایی قادر به پوشش این مسئله نیست. بهعبارت سادهتر یک سرمایهگذار باید با استفاده از ابزارهای تحلیلی مختلف (مثل نسبت ریسک به ریوارد) بتواند ضریب بتا را بهکار بگیرد. بتا تنها عملکرد گذشته یک سهام یا ارز دیجیتال، آن هم نسبت به شاخصهای کلی بازار را در نظر میگیرد. همچنین با بتا نمیتوان اصول فعالیت یک شرکت، پتانسیل درآمدی و رشد آن را در نظر گرفت.

آنچه که شما باید بهعنوان یک سرمایهگذار در حوزه ارزهای دیجیتال در نظر داشته باشید، تسلط بر چندین شاخص و ابزار تحلیلی برای ارزیابی ریسک بالقوه و نوسانات قیمتی دارایی مورد نظر با اتکا به جنبههای فاندامنتال آن است. شما تا به حال در کدام بازارهای مالی از ضریب بتا استفاده کردهاید؟

اولین نفری باشید که نظر خود را به اشتراک میگذارید!

اولین نفری باشید که نظر خود را به اشتراک میگذارید!

قیمت بیت کوین BTC

قیمت بیت کوین BTC قیمت اتریوم ETH

قیمت اتریوم ETH قیمت بایننس کوین BNB

قیمت بایننس کوین BNB قیمت تتر USDT

قیمت تتر USDT قیمت نات کوین NOT

قیمت نات کوین NOT قیمت پکس گلد PAXG

قیمت پکس گلد PAXG قیمت کاردانو ADA

قیمت کاردانو ADA قیمت پولکادات DOT

قیمت پولکادات DOT قیمت ترون TRX

قیمت ترون TRX قیمت ریپل XRP

قیمت ریپل XRP قیمت سولانا SOL

قیمت سولانا SOL قیمت اوالانچ AVAX

قیمت اوالانچ AVAX قیمت آربیتروم ARB

قیمت آربیتروم ARB قیمت پپه PEPE

قیمت پپه PEPE قیمت تون کوین TON

قیمت تون کوین TON