بررسی وضعیت دلار در خارج و داخل ایران؛ ۲۷ آذر ۱۴۰۲

پس از اینکه جان ویلیامز (John Williams)، رئیس بانک مرکزی نیویورک، نسبت به انتظارات بازار برای کاهش نرخ بهره واکنش منفی نشان داد، دلار دوباره اندکی جان تازه گرفت اما شاخص دلار آمریکا (DXY) بدترین عملکرد هفتگی خود را در یک ماه گذشته به ثبت رساند.

به گزارش والکس، پس از انتشار پیشبینیهای بهروز شدهای درباره نرخ بهره توسط مقامات فدرال رزرو در چهارشنبه گذشته، ارزش دلار در سراسر جهان به طور قابل توجهی کاهش یافت. پیشبینیهای آنها حاکی از کاهش نرخ بهره به اندازه ۷۵ واحد پایه در سال ۲۰۲۴ بود.

اظهارات جروم پاول (Jerome Powell)، رئیس فدرال رزرو در پایان نشست دو روزه بانک مرکزی آمریکا به عنوان اتخاذ یک موضع انبساطیتر (داویش) از گذشته تلقی شد. او گفت دوران تشدید سیاستهای پولی به احتمال زیاد به پایان رسیده و اکنون بحث و تبادل نظر در مورد کاهش بالقوه نرخ بهره در گوشه ذهن ما قرار خواهد گرفت.

اما ویلیامز روز جمعه گفت که «ما در حال حاضر واقعاً در فدرال رزرو در مورد کاهش نرخ بهره صحبت نمیکنیم» و گمانهزنی در مورد این موضوع هنوز زود است.

بیپان رای (Bipan Rai)، رئیس استراتژی FX آمریکای شمالی در CIBC Capital Markets تورنتو گفت:

صحبتها و لحن ویلیامز منعکسکننده برخی از احساساتی است در اوایل هفته از پاول دریافت کردیم. اما او به نوعی این واقعیت را تقویت میکند که فدرال رزرو به شدت وابسته به دادههای اقتصادی بوده و به آنها پاسخ میدهد و کاملاً با انتظارات بازار و مردم همسو نیست.

رای همچنین خاطرنشان کرد که بخش قابل توجهی از حرکات دلار در هفتهای که گذشت ناشی از تعادل مجدد پوزیشنهای معاملهگران بوده است. این پوزیشنها قبلاً به شدت به سمت دلار، به ویژه در جفت ارزهای خاصی مانند ین ژاپن منحرف شده بودند.

او گفت:

وضعیت فعلی حول محور اهرمهای بیش از حد و پوزیشنهای منحرف شده در بازار میچرخد که بیشتر از پرداختن به تفسیر لحن داویش (Dovish) پاول در اوایل این هفته نیاز به تعادل مجدد داشت.

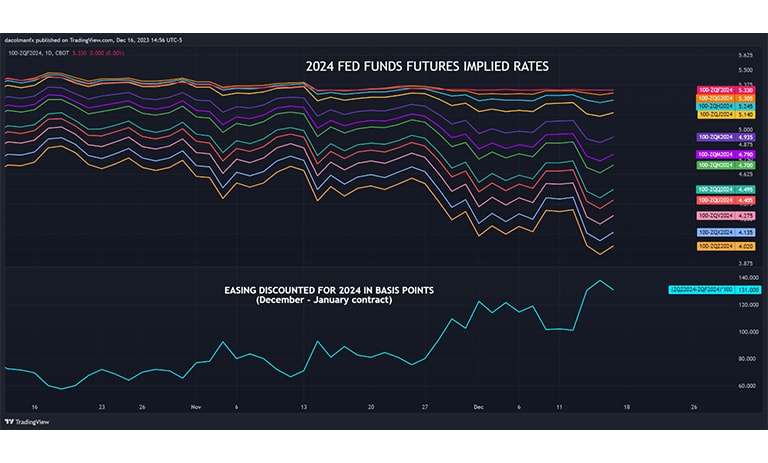

با استناد بر دادههای FEDWATCH، معاملهگران کاهش قابل توجه نرخ بهره را پیشبینی میکنند و اولین مورد احتمالاً در ماه مارس (اسفند ۱۴۰۲) رخ میدهد. همچنین آنها انتظار دارند که تا دسامبر ۲۰۲۴ (آذر ۱۴۰۳) نرخ بهره آمریکا در مجموع ۱۴۱ واحد پایه کاهش یابد.

رافائل بوستیک (Raphael Bostic)، رئیس فدرال رزرو آتلانتا، روز جمعه گفت که اگر تورم طبق انتظارات کاهش یابد، بانک مرکزی ایالات متحده میتواند کاهش نرخ بهره را «در سه ماهه سوم (تیر تا شهریور ۱۴۰۳)» سال ۲۰۲۴ آغاز کند.

آستن گولسبی (Austan Goolsbee)، رئیس فدرال رزرو شیکاگو نیز گفت که فدرال رزرو باید به جای صرفاً مبارزه با تورم، بزودی تمرکز خود را بر جلوگیری از افزایش نرخ بیکاری تغییر دهد.

با توجه به اینکه بازارها تقریباً مطمئن هستند که فدرال رزرو در ۱۲ ماه آینده موضع خود را درباره نرخ بهره تغییر خواهد داد، بازده اوراق قرضه و دلار آمریکا احتمالاً در کوتاهمدت در سمت و سوی اهداف نزولی باقی میمانند. با این حال، این انتظارات درباره نرخ بهره میتواند دستخوش تغییراتی شود، به خصوص اگر دادههای دریافتی نشاندهنده رشد قدرتمند و افزایش فشارهای تورمی باشد. به همین دلیل، معاملهگران باید تقویم اقتصادی را زیر نظر داشته باشند.

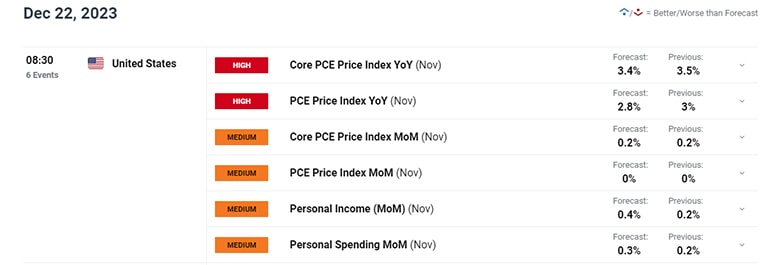

در روزهای اول هفته جدید میلادی شاهد هیچ رویداد مهم و ریسکی نخواهیم بود، اما روز جمعه آتی با انتشار شاخص درآمد شخصی و هزینهها، یک گزارش کلیدی حاوی اطلاعاتی در مورد هزینههای مصرفکننده و مهمتر از آن، PCE هسته، شاخص تورمی مورد علاقه فدرال رزرو، از اهمیت بالایی برخوردار خواهد بود.

برای اینکه کمیته بازار آزاد فدرال رزرو آمریکا (FOMC) در مسیر سیاستهای داویش خود و در راستای انتظارات بازار باقی بماند، شاخص درآمد شخصی و PCE هسته باید تعدیل شده باشند. اگر این اتفاق رخ ندهد، نشاندهنده این است که اقتصاد همچنان تب و تاب بالایی دارد (سطوح بالای فعالیت که احتمالاً به معنای رشد قدرتمند، تورم بالا یا سایر علائم فشار اقتصادی است) و هنوز تغییر موضع فدرال رزرو را در پیش نخواهیم داشت – سناریویی که میتواند جرقهای برای بازگشت انتظارات هاوکیش (انقباضی) برای نرخ بهره و افزایش ارزش دلار در این فرآیند باشد.

شاخص دلار آخرین بار با ۰/۵۰ درصد رشد در روز جمعه ۲۴ آذر به سطح ۱۰۲/۵۹۷ رسید. این شاخص در روز پنجشنبه هفته گذشته به سطح ۱۰۱/۷۶ سقوط کرد که پایینترین رقم آن از تاریخ ۱۰ آگوست (۱۹ مرداد) محسوب میشد. شاخص دلار آمریکا ریزش ۱/۳۴ درصدی هفتگی را به ثبت رسانده که این بدترین عملکرد آن در طول یک هفته از تاریخ ۱۹ نوامبر (۲۸ آبان) است.

تحلیل تکنیکال دلار

شاخص دلار آمریکا در حال حاضر در یک منطقه ریسکی قرار دارد و پایینتر از میانگین متحرک ۲۰۰ روزه (۱۰۳/۵۰۷) و ۵۰ روزه (۱۰۴/۸۵۴) جا خوش کرده است. این شرایط نشاندهنده یک روند نزولی است، چرا که این دو معیار از عوامل کلیدی بلندمدت و میانمدت محسوب میشوند.

این شاخص بالاتر از سطح حمایت جزئی ۱۰۱/۹۵۰ قرار دارد و به حمایت اصلی خود در سطح ۱۰۱ نزدیک میشود. سطوح مقاومت جزئی و اصلی DXY نیز به ترتیب در سطوح ۱۰۲/۸۵۳ و ۱۰۳/۵۷۲ قرار دارند و این بدان معناست که این شاخص خود را در یک محدوده بحرانی میبیند.

اگر مقاومت جزئی از پیشرو برداشته شود، میتواند نشاندهنده صعودی شدن احساسات بازار باشد. با این حال، ضعف شاخص دلار در عبور از این سطوح ممکن است چشمانداز نزولی را تقویت کند.

احساسات فعلی بازار DXY به سمت نزولی گرایش دارد، اما از آنجایی که قیمت در نزدیکی سطوح حمایت و مقاومت مهم خود نوسان میکند، نظارت دقیق بر بازار برای تشخیص تغییرات احتمالی روند الزامی است.

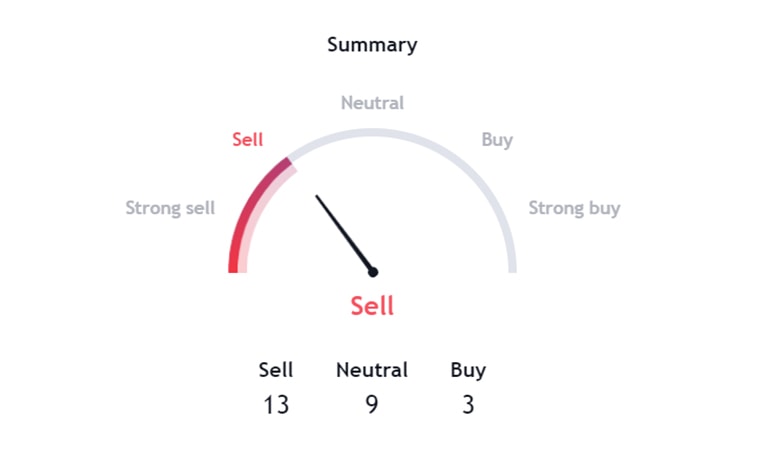

اسیلاتورها و میانگینهای متحرک شاخص دلار آمریکا عمدتاً شرایط فروش و نزولی را نشان میدهند. ۱۳ مورد از این معیارها در تایم فریم روزانه به فروش، ۹ مورد خنثی و ۳ مورد به خرید اشاره دارند.

دلار در داخل کشور

تتر در صرافی والکس به نرخ ۵۰،۷۰۱ تومان معامله میشود و در ۲۴ ساعت ۰/۱۳ درصد ریزش داشته است. بالاترین قیمت دلار در یک روز گذشته ۵۰،۹۵۶ تومان و پایینترین قیمت آن ۵۰،۵۶۷ تومان بوده است.

برای مشاهده نمودار و قیمت تتر به صورت لحظهای میتوانید به بخش کوینهای والکس مراجعه کنید.