معرفی صندوق سرمایه گذاری؛ ابزاری برای افزایش سرمایه مخصوص افراد پرمشغله

معرفی ماهیت، تاریخچه و لیست صندوق های سرمایه گذاری؛ به همراه مقایسه ویژگی ها، مزایا و معایب صندوق سرمایه گذاری.

صندوق سرمایه گذاری یکی از روشهای کسب درآمد خلاقانه، کمهزینه و نسبتا کمریسک در بازارهای مالی است. این ابزار بهویژه برای افراد با دانش اندک ترید و اصول مالی مناسب است و میتواند ضمن مدیریت ریسک، به حفظ ارزش داراییهایشان در برابر تورم کمک کند. این صندوقها یک راهکار کسب درآمد منفعل از بازارهای مالی برای افراد پرمشغله با فرصت اندک برای حضور فعال در این عرصه نیز محسوب میشوند.

در این مقاله، ضمن شرح ماهیت صندوق سرمایه گذاری به مرور تاریخچه و انواع آن میپردازیم و در آخر مزایا و خطرات آنها را بررسی خواهیم کرد. با ما همراه باشید تا با یکی از بهترین روشهای ورود به دنیای سرمایهگذاری آشنا شوید.

صندوق سرمایه گذاری چیست؟

صندوق سرمایه گذاری یا Mutual Fund یک ابزار مالی متشکل از داراییهای مختلف، اعم از اوراق بهادار، سهام، اوراق قرضه، جفتارزهای فارکس و حتی داراییهای جدیدتر مانند ارز دیجیتال است. وجوه این صندوقها از سرمایهگذاران مختلف تامین میشود. سود و زیان داراییهای درون آنها نیز بین همهی افراد به نسبت سهمشان تقسیم خواهد شد. ماهیت اشتراکی این ابزار مالی، امکان مشارکت در آن با حداقل سرمایه را فراهم میکند. مهمتر از آن، سرمایهگذار برای کسب سود، نیازی به صرف وقت برای دنبال کردن روند قیمت داراییها، یا کسب دانش دربارهی بازارهای مالی نخواهد داشت.

متولیان Mutual Fund ها، شرکتهای خصوصی و مدیریت مالی، کارگزاریها و حتی نهادهای مالی متمرکز مانند بانکها هستند. هریک از صندوقها، برحسب سیاستهای خود، روی برخی داراییها سرمایهگذاری کرده و ساختارشان با یکدیگر متفاوت است. عملکرد یک صندوق نیز بر حسب سود و زیان کلیاش در طول یک بازهی زمانی، تعریف میشود.

نهادهای متولی بازارهای مالی سنتی معمولا لیست صندوقهای سرمایهگذاری معتبر فعال در همان بازار را منتشر میکنند. با ورود به وبسایت یک صندوق سرمایه گذاری و با ارائهی مدارکی مانند کارت ملی و واریز شارژ اولیه، بهراحتی میتوانید به عضویت آن صندوق درآمده و در سود و زیانش شریک شوید. Mutual Fund ها معمولا بهعنوان بخشی از شرکتهای سرمایهگذاری بزرگ عمل میکنند. هر شرکت میتواند چند صندوق با اهداف و ابزارهای جداگانه داشته باشد. به همین دلیل در لیست صندوقهای سرمایهگذاری هر بازار مالی، معمولا نامهایی بسیار مشابه میبینیم. مسئول هر صندوق نیز بهعنوان مدیر یا مشاور آن شناخته میشود.

تاریخچه صندوق سرمایه گذاری

ایده صندوقهای سرمایهگذاری، چندان جدید نیست. برای اولین بار در اواخر قرن هجدهم میلادی، شرکتهای سرمایهگذاری کلوز اند (Closed-end Investment Companies) بهعنوان شکل اولیهی Mutual Fund ها در هلند پدید آمدند. برخی مورخان تاریخ اقتصاد، تاجر هلندی، آدریان ون کتویچ (Adriaan Van Ketwich) را مبدع اولین صندوق سرمایه گذاری در سال ۱۷۷۴ میلادی میدانند. نام این صندوق، به زبان هلندی Eendragt Maakt Magt به معنی «وحدت، قدرت ایجاد میکند» بود.

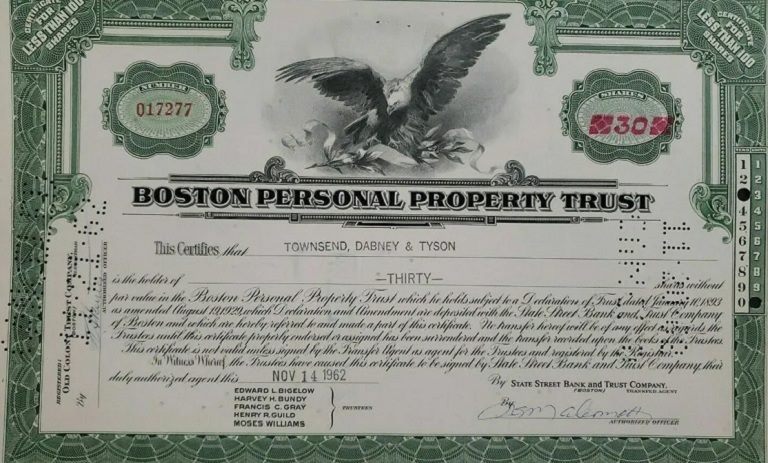

در قرن نوزدهم میلادی، رفتهرفته شاهد پیدایش ابزارهای مشابه در کشورهای دیگر اروپایی، مانند سوئیس و اسکاتلند بودیم. اما مفهوم صندوق سرمایه گذاری به شکل امروزی و بهعنوان ابزاری برای حفظ سرمایه در برابر تورم، برای اولین بار در آمریکا مطرح شد. در سال ۱۸۹۳، اولین Mutual Fund به نام Boston Personal Property Trust در این کشور شروع به کار کرد. تمرکز موسسات اولیهی ارائهدهندهی این خدمات در آمریکا، عمدتا در حوزهی املاک و مستغلات بود. ابزاری که امروزه به آن، صندوق تامینی (Hedge Fund) گفته میشود.

تا سال ۱۹۳۰ چندین صندوق سرمایه گذاری مهم و تاثیرگذار دیگر نیز در آمریکا پدید آمدند. از مهمترین آنها میتوان به سه صندوق الکساندر، MFS و ونگارد ولینگتون اشاره کرد. در دههی ۱۹۳۰ نیز با پیدایش سازمان بورس و اوراق بهادار آمریکا (SEC) و نیز در پی سقوط بازار سهام این کشور، صندوقهای سرمایهگذاری ملزم به ثبت نام در این سازمان و افشای داراییها و توضیح عملکرد خود در قالب دفترچهی راهنمای سرمایهگذاری شدند. در دهههای بعدی، شاهد پیدایش صدها Mutual Fund در آمریکا و سرانجام پیدایش صندوق قابل معامله در بورس (ETF) در قرن ۲۱ بودیم.

شرکتهای Fidelity ،Vanguard Equity Income و Vanguard Windsor از جمله مشهورترین شرکتها در لیست صندوق های سرمایه گذاری در این کشور هستند.

انواع صندوق سرمایه گذاری

صندوقهای سرمایهگذاری از نظر نوع دارایی و ساختار، به هشت دستهی کلی تقسیم میشوند که در ادامه آنها را بررسی میکنیم.

صندوق سرمایه گذاری سهام

حوزهی فعالیت یک صندوق سرمایه گذاری سهام (Stock Funds) همانطور که از نامش پیداست، بیشتر در بازار سهام است. این صندوق از نظر اندازهی شرکتهای هدفش، به سه نوع کوچک، متوسط و بزرگ و از نظر رویکرد درآمدزایی و میزان ریسک به انواع دیگری مانند رشد تهاجمی، درآمد محور، ارزش یا ترکیبی از اینها تقسیم میشود.

بهعنوان مثال، سود و زیان سرمایهگذاری در صندوقهای رشد تهاجمی، بیشتر است. پرتفوی یا سبد آنها معمولا با سهام شرکتهایی با جریان نقدینگی و نسبت P/E بالا پر میشود. این در حالیست که صندوقهای سهام ارزش، روی شرکتهای نوپا با ارزش ذاتی و پتانسیل رشد بالا در آینده، تمرکز دارند.

صندوق سرمایه گذاری سهام در آمریکا و بسیاری از کشورهای توسعهیافته، برحسب نوع فعالیت شرکتهای هدف نیز تقسیمبندی میشود. بهداشت و درمان، تکنولوژی، خودرو، شرکتهای سبز و مسئولیت اجتماعی نمونهای از صندوقها هستند. بهعنوان مثال فاندهای مسئولیت اجتماعی، روی سهام شرکتهای فعال در برخی زمینهها مانند تنباکو یا مشروبات الکلی، سرمایهگذاری نمیکنند. در بازار سهام ایران، کارگزاریها، لیست صندوق های سرمایه گذاری خود را با عنوان «در سهام» منتشر میکنند.

صندوق اوراق قرضه

پرتفوی یک صندوق سرمایه گذاری اوراق قرضه (Bond Funds) از داراییهایی با نرخ سود ثابت، تشکیل میشود. اوراق قرضه دولتی، شرکتی یا ابزارهای بدهی، ازجملهی این داراییها هستند. این ابزار مالی، زیرمجموعهی صندوق های سرمایه گذاری با درآمد ثابت طبقهبندی میشود. ویژگی اصلی آن نیز درآمد اندک اما ثابت و کمریسک است.

اما سرمایهگذاری در صندوق سرمایه گذاری اوراق قرضه خالی از ریسک هم نیست. درحالیکه بسیاری از آنها روی اوراق قرضهی ارزان با ریسک بسیار کم متمرکز هستند، برخی دیگر ضمن اطلاعرسانی به مشارکتکنندگان به سراغ اوراق قرضهی ناخواسته با احتمال رشد سریع و تصاعدی میروند. این اوراق طبیعتا ریسک بیشتری هم دارند. در لیست صندوق های سرمایه گذاری در ایران، فراوانی صندوقهای اوراق قرضه، نسبتا زیاد است.

صندوق بازار پول

ابزارهای مالی بازارهای پول، شامل پول نقد و داراییهای جایگزین و کوتاهمدت بسیار کمریسک است که توسط دولتها یا شرکتها منتشر میشوند. شناختهشدهترین این داراییها عبارتند از:

- اوراق بهادار معادل پول نقد

- اوراق بهادار مبتنی بر بدهی با اعتبار بالا و سررسید زودهنگام مانند بدهیهای کوتاهمدت و تضمینشدهی بانکی (BA)

- گواهیهای سپرده (CD)

- اوراق تجاری کوتاهمدت شرکتی بدون وثیقه

- قراردادهای بازخرید

مهمترین مزیت یک صندوق سرمایه گذاری پول، ریسک اندک و نقدشوندگی بالای آن است. بااینحال در این صندوق نیز ضمانتی بابت عودت اصل پول وجود ندارد. این ابزار را نباید با خدمات حساب سپرده بازار پول که معمولا از سوی موسسات مالی با ضمانت عودت اصل پول ارائه میشود، اشتباه بگیرید.

طبیعتا یک صندوق سرمایه گذاری بازار پول (Money Market Fund)، سود کمتری نسبت به صندوق بازارهای پرریسک و نوسانی دارد. بااینحال، سرمایهگذار میتواند مطمئن باشد که سودی بیشتر از سپردهگذاری در بانکها نصیبش میشود. به دلیل نوسانات تورم و سودآوری احتمالی بهتر در دیگر بازارهای مالی، بسیاری از کارشناسان سرمایهگذاری بلندمدت در صندوقهای پول را توصیه نمیکنند.

صندوق سرمایه گذاری شاخصی

یکی از جدیدترین انواع صندوق سرمایه گذاری، صندوق شاخصی یا Index Fund است. این ابزار، به جای سرمایهگذاری روی یک دارایی خاص، به سراغ داراییهایی میرود که با شاخصهای مهم بازارهای اصلی، مانند سهام، همسو باشند. بهاینترتیب، مدیر یا مشاور آن به تحلیل تکنیکال چندانی برای یافتن داراییهای پرسود، نیازی ندارد. هزینهی اولیه و ریسک این ابزارها نیز پایین است.

در هر بازار مالی، حداقل یک صندوق سرمایه گذاری شاخص نیز وجود دارد. در بازارهای سنتی اما S&P 500 و داوجونز از مهمترین شاخصهای موردتوجه در Index Fund ها هستند. بهعنوان مثال، صندوق شاخص S&P 500 در بازار سهام، همواره روی سهام چند شرکت بزرگ و سهامی عام سرمایهگذاری میکند. علاوه بر این دو، در لیست صندوق های سرمایه گذاری شاخص در آمریکا تمرکز روی شاخصهای زیر هم زیاد است:

- شاخص کل بازار Wilshire 5000؛ بزرگترین شاخص سهام آمریکا

- شاخص MSCI EAFE؛ متشکل از سهام شرکتهای خارج از آمریکا

- شاخص کل اوراق قرضه بلومبرگ

- شاخص ترکیبی نزدک؛ شامل ۳۰۰۰ سهم برتر بورس نزدک

- میانگین صنعتی داوجونز (DJIA)؛ شامل سهام ۳۰ شرکت بزرگ آمریکا

از معروفترین صندوقهای شاخص در بازار ارز دیجیتال میتوان به موارد زیر اشاره کرد:

- Bitwise DeFi Crypto Index Fund

- Nasdaq Crypto Index Fund

- Galaxy Crypto Index Fund

- eToro Smart Portfolios

سرمایهگذار شناختهشده، وارن بافت، صندوقهای شاخص را بهعنوان پسانداز مناسبی برای سالهای آخر زندگی به افراد عادی توصیه میکند.

صندوق وجوه متوازن

یک صندوق سرمایه گذاری متوازن (Balanced Fund)، شامل ترکیبی از داراییها و بیش از همه، سهام است. در درجات بعدی نیز اوراق قرضه، ابزارهای بازار پول و دیگر داراییها وارد سبد این فاندها میشوند. هدف اصلی این ابزار که به آن صندوق تخصیص دارایی (Asset Allocation) نیز گفته میشود، جبران ضرر یک بازار با سود بازار دیگر است. برخی از آنها، سود ثابت و برخی دیگر، سود متغیر یا پویا دارند. نام دیگر این صندوق Hybrid Fund یا صندوق سرمایه گذاری ترکیبی است.

مزیت اصلی صندوقهای متوازن این است که امکان تنوعبخشی به داراییهای سبد، بدون نیاز به خطرپذیری بالا یا کاهش سود را فراهم میکنند. در ترکیب این سبد، نسبت اوراق قرضه به سهام از اهمیت بیشتری برخوردار است. این دو دارایی، نقش بیشتری در تعیین نسبت ریسک به پاداش بازی میکنند. مدیران این صندوقها میتوانند با توجه به شرایط بازار، این نسبت را تغییر دهند. آنها همچنین اختیار فروش صندوق برای حفظ سرمایهی مشتریان و سود آنها را دارند. امکانی که ریسک سرمایهگذاری در آنها را در مقایسه با صندوقهای سرمایهگذاری خالص بهخصوص در شرایط بسیار نوسانی کاهش میدهد.

صندوق قابل معامله در بورس

یکی از جدیدترین انواع صندوق سرمایه گذاری، صندوقهای قابلمعامله در بورس یا ETF هستند. این ابزار مالی بهخودیخود یک Mutual Fund نیست؛ اما از همان سازوکار استفاده میکند. به این معنا که شامل یک سبد دارایی متشکل از سهام یا دیگر داراییهاست که میتواند یکجا معامله شود.

یکی از مزایای مهم ETFها امکان معاملهی آنها در طول روز معاملاتی برخلاف بسیاری از صندوقهای دیگر است که تنها پس از بسته شدن جلسات، خرید و فروش میشوند. این مزیت، سبب کاهش ریسک ضرر این ابزار میشود. ETF ها همچنین نسبت به دیگر صندوقها، هزینه معاملاتی کمتر و نقدشوندگی بیشتری دارند.

ETF از سال ۲۰۲۱ با صنعت ارز دیجیتال نیز ادغام شد. ETF بیت کوین بهعنوان اولین ETF ارز دیجیتال امکان ترید این دارایی در بازارهای سنتی را فراهم کرد. مهمترین مزایای صندوق سرمایه گذاری بیت کوین عبارتند از:

- امکان استفاده از نوسانات بازار کریپتو بدون نیاز به سرمایهگذاری مستقیم در این بازار

- رفع نگرانیهای مربوط به نگهداری ارز دیجیتال در کیف پول حضانتی یا صرافی

- رفع پیچیدگیهای خرید ارز دیجیتال و لزوم آشنایی با مفاهیم دشوار این بازار

- امنیت بیشتر و رفع نگرانی ناشی از کلاهبرداریها

فاند دارای تاریخ هدف

یکی از انواع شناختهشدهی صندوق سرمایه گذاری شرکتی، فاند دارای تاریخ هدف (Target Date Mutual Funds) است. این فاند، امکان برداشت تدریجی داراییهای سبد را پس از تاریخی معین که معمولا زمان بازنشستگی است برای اعضای خود فراهم میکند. البته حفظ ارزش داراییها، تضمین نمیشود و به نوسانات آنها بستگی دارد. این صندوقها، بیشتر داراییهای سنتی مانند سهام را هدف قرار میدهند.

یک صندوق سرمایه گذاری با تاریخ هدف، ابتدا روی داراییهای با احتمال سود بالاتر، بهصورت کوتاهمدت سرمایه گذاری میکند. هدف از این کار، رسیدن به سودی مشخص تا تاریخی معین است. اما پس از آن، سیاستهای محافظهکارانه با سرمایهگذاری روی داراییهای با نقدشوندگی بالا و کمریسک اعمال میشود. زمان شروع برداشت از این صندوقها نیز معمولا بیشتر از ده سال است. در این بازه مدیران فرصت کافی برای شکل دادن به استراتژیهای مالی خود را دارند.

مزایای Mutual Fund چیست؟

انواع صندوق سرمایه گذاری در حال حاضر بخش مهمی از گردش مالی در بازارهای سرمایه را به خود اختصاص دادهاند. از مهمترین دلایل محبوبیت آنها میتوان به موارد زیر اشاره کرد:

- تنوع بخشی به داراییها و پوشش ضرر هریک با سود دیگری

- عدم نیاز به زمان برای معامله یا دنبال کردن بازارهای مالی

- رفع پیچیدگیهای مربوط به فعالیت در بازارهای مالی و ترید

- امکان مشارکت با حداقل سرمایه

- بهترین و گاهی تنها روش برای سرمایهگذاری در کالاها یا داراییهای خاص و نادر

- کاهش کارمزد معاملات در مقایسه با خریدوفروش جداگانهی داراییها. (کارمزد یا بار صندوق سرمایه گذاری، هنگام خرید یا فروش دارایی دریافت میشود).

- افزایش احتمال سود افراد مبتدی با اتکا به دانش و تجربهی مدیران مالی حرفهای

- امکان سرمایهگذاری امن و کمریسک روی داراییهای پرنوسان مانند ارز دیجیتال بدون نیاز به خرید بیت کوین و غیره

- فعالیت موسسات ارائهدهندهی این خدمات، تحت نظارت نهادهای قانونی

معایب Mutual Fund چیست؟

پیش از مشارکت در یک صندوق سرمایه گذاری باید از معایب این ابزار مالی نیز آگاه باشید. مهمترین آنها عبارتند از:

- عدم تضمین سود یا حتی بازگشت سرمایه؛ مانند سرمایهگذاریهای دیگر در بازارهای مالی

- کاهش سود به دلیل نگهداری نقدی مقدار زیادی از ارزش سبد. (این سیاست با هدف تضمین توانایی بازخرید داراییها اجرا میشود. کاهش سود ناشی از آن پدیدهی کشش نقدی یا Cash Drag نام دارد).

- دریافت کارمزد معامله داراییها حتی در صورت عملکرد منفی صندوق

- احتمال رقیق شدن (Dilution) یک صندوق به دلیل رشد بسیار زیاد ارزش داراییهای موجود در آن

- لزوم پرداخت کارمزد عملیاتی سالانه، بهعنوان حقالزحمه مدیر و هزینههای اداری

- امکان تسویه تنها در پایان روز معاملاتی برخلاف بازار سهام و ارز دیجیتال

- لزوم پرداخت مالیات بر عایدی سرمایه در صورت سودآوری داراییهای موجود در سبد صندوق سرمایه گذاری

- عدم دسترسی سرمایهگذاران به اطلاعاتی مانند سود هر سهم (EPS)، نسبت قیمت به سود (P/E) و در نتیجه، دشواری مقایسه سبدهای ظاهرا مشابه

صندوق سرمایه گذاری، ابزاری برای ترکیب ابزارهای مالی

همانطور که گفتیم، صندوق سرمایه گذاری، سبدی متشکل از چند ابزار مالی با هدف پوشش ضرر هریک با سود دیگری یا تقویت سوددهی آنها در کنار یکدیگر است. این ابزار با وجود ماهیت ترکیبیاش، پیچیدگیهای ورود و سرمایهگذاری در بازارهای مالی را برای افراد کمتجربه یا پرمشغله، کاهش میدهد. این افراد در حقیقت با اعتماد به تجربه، دانش و سابقهی مدیر صندوق، در صندوق مشارکت میکنند. سود و زیان نهایی نیز بین همهی آنها تقسیم میشود. امروزه در ایران، دها Mutual Fund فعالیت میکنند و به مدد خدمات برخی کارگزاریها، امکان سرمایهگذاری در صندوقهای خارجی نیز وجود دارد.

در پایان لازم است ویژگیهای هریک از انواع صندوق سرمایه گذاری را در جدول زیر خلاصه کنیم.

| نوع صندوق | نوع دارایی | ریسک | پتانسیل سود | درآمد ثابت |

|---|---|---|---|---|

| سهام | سهام | بالا | بالا | ندارد |

| اوراق قرضه | اوراق قرضه دولتی، شرکتی و غیره | متوسط | بالا | دارد |

| بازار پول | پول و داراییهای جایگزین آن با ریسک اندک و نقدشوندگی بالا | پایین | پایین | ندارد |

| شاخص | داراییهای برتر در شاخصهای اصلی بازارهای مالی | متوسط | بالا | ندارد |

| وجوه متوازن | انواع دارایی | متوسط | بالا | میتواند داشته باشد |

| ETF | انواع دارایی | متوسط | بالا | ندارد |

| درآمدی | انواع دارایی | پایین | پایین | دارد |

| دارای تاریخ هدف | انواع دارایی | پایین | پایین | دارد |

آیا شما تابهحال تجربهی مشارکت در یک صندوق سرمایه گذاری را داشتهاید؟ به نظر شما، بهترین نوع آن کدام است؟ نظر خود را با ما دیگر کاربران والکس به اشتراک بگذارید.

اولین نفری باشید که نظر خود را به اشتراک میگذارید!

اولین نفری باشید که نظر خود را به اشتراک میگذارید!

قیمت بیت کوین BTC

قیمت بیت کوین BTC قیمت اتریوم ETH

قیمت اتریوم ETH قیمت بایننس کوین BNB

قیمت بایننس کوین BNB قیمت تتر USDT

قیمت تتر USDT قیمت نات کوین NOT

قیمت نات کوین NOT قیمت پکس گلد PAXG

قیمت پکس گلد PAXG قیمت کاردانو ADA

قیمت کاردانو ADA قیمت پولکادات DOT

قیمت پولکادات DOT قیمت ترون TRX

قیمت ترون TRX قیمت ریپل XRP

قیمت ریپل XRP قیمت سولانا SOL

قیمت سولانا SOL قیمت اوالانچ AVAX

قیمت اوالانچ AVAX قیمت آربیتروم ARB

قیمت آربیتروم ARB قیمت پپه PEPE

قیمت پپه PEPE قیمت تون کوین TON

قیمت تون کوین TON